¿De qué hablamos cuando hablamos del PIB?

Cuando me preguntan acerca de mi profesión suelo decir que me

dedico a estudiar el comportamiento humano más medible pero, tras leer

el libro de la profesora Diane Coyle, “GDP: a Brief but Affectionate History”,

me pregunto si, acaso, el adverbio “más” no es demasiado aventurado.

Muchas veces se critica la osadía de los macroeconomistas a la hora de

ofrecer predicciones y evaluar políticas (véase, como ejemplo, el

reciente rifirrafe acerca del efecto del aumento en el Salario Mínimo

Interprofesional sobre el empleo), a lo que suelo contestar que hacemos

lo que podemos y que aprendemos sobre la marcha. Pero no debemos olvidar

que muchos agregados macroeconómicos con los que trabajamos son

convenciones a las que se llegó tras largas discusiones, que se

mantienen mientras tienen sentido y que se cambian según la necesidad.

Es decir, hasta cierto punto, la organización de las estadísticas

macroeconómicas peca de arbitrariedad y pueden llevar a conclusiones que

sesgan la visión de la realidad. Lo fundamental es saber qué objetivo

tiene construir un estadístico llamado Producto Interior Bruto porque,

como la profesora Coyle, postmodernos y feministas nos recuerdan, todo

tiene implicaciones políticas: incluso la construcción de las

estadísticas. Lo deseable, claro está, es que todos estemos de acuerdo

en cómo construirlas.

En este post quiero repasar algunas de las principales controversias

sobre los componentes del PIB, entre ellas las que se refieren a el

gasto público y los intangibles, la economía informal e ilegal, y el

valor de los servicios.

El PIB según los libros de texto

Escojamos un libro de texto. Yo voy a abrir el manual “Macroeconomía

para casi todos” de Javier Díaz-Giménez (antiguo colaborador y quien dio

nombre a este blog) y Gerardo

Jacobs. En este libro se dice que el PIB es el valor de mercado de los

bienes y servicios finales producidos en un determinado periodo,

remunerados, legales y declarados en un territorio (de ahí lo de

interno). Por tanto, las ganancias de capital que recibimos al vender

una casa de segunda mano, el trabajo voluntario, la economía sumergida y

el tráfico de armas no son parte del PIB. El valor de la producción de

bienes intermedios no es parte de PIB puesto que su valor está

incorporado en los bienes finales.

Gráfico 1

El gráfico 1 muestra la evolución del PIB real por persona en edad de

trabajar en España desde 1995 hasta 2015 (en 1995 está normalizado a

1). Los datos los he sacado del INE. De un vistazo vemos el coste de la

Gran Recesión en España y que durante el periodo expansivo 1995-2007 el

crecimiento del PIB y del empleo iban de la mano: algo que puede sugerir

que el PIB mide bien. Más aún, la medida sugiere que durante todo ese

periodo la Productividad Total de los Factores (PTF, lo que producimos

de más o de menos a factores productivos dados) estaba estancada (en

este artículo sobre el que ya escribimos un post Luis Franjo y yo, analizamos las posibles causas de ese estancamiento de la PTF).

La práctica en la Contabilidad Nacional

La lectura del libro de D. Coyle es muy amena. Nos recuerda, por

ejemplo, que los primeros esfuerzos por contabilizar algo que aproximara

la riqueza nacional se debió a William Petty,

para argumentar que Gran Bretaña estaba en disposición de sufragar los

gastos de la Segunda Guerra Anglo-Holandesa allá por el siglo XVII. Es

decir, la gestación de las Cuentas Nacionales surge de la necesidad de

los gobiernos de saber con qué ingresos fiscales estables podían contar.

Pero su construcción se inició durante la Gran Depresión, impelidos por

la necesidad de saber exactamente cuál era el coste de la crisis

económica. Colin Clark,

en Gran Bretaña, sentó las bases de lo que ahora conocemos como Cuentas

Nacionales, seguido muy de cerca por Simon Kuznets en Estados Unidos.

En los tiempos anteriores a la Gran Depresión, Alfred Marshall

ya había dictaminado que los servicios son parte de la renta nacional

(Adam Smith no lo creía así) y nadie iba a contradecir a Marshall, a

menos que se fuera comunista y se estuviera preocupado por el plan

quinquenal: las economías del Pacto de Varsovia siguieron a Adam Smith y

nunca incluyeron los servicios como parte del PIB. Más abajo volveré a

hablar sobre los servicios.

¿Bienes intermedios o finales?

La primera discusión de calado sobre el Producto Interior Bruto se

centró en el Gasto Público. Simon Kuznets pensaba que el Gasto Público

es un bien intermedio, como el petróleo que genera energía o los

tornillos de un coche. De la lectura del libro de Coyle se desprende que

el argumento de Keynes (el que prevaleció) para incluir el Gasto

Público en el PIB está resumido en el siguiente gráfico:

Gráfico 2

El gráfico es de elaboración propia con datos obtenidos del BEA y del trabajo de Leandro Prados de la Escosura.

En él aparece el porcentaje del PIB que queda tras sustraer el Consumo

Público (no la Inversión Pública en capital tangible). He dejado la

Inversión Pública porque calculando el PIB desde el punto de vista de la

renta se puede justificar que la Inversión Pública es bien final. El

resto puede considerarse bienes intermedios (y, por tanto, afectan al

cálculo de la PTF). El gráfico muestra claramente el esfuerzo de la

guerra: El PIB, sin el Gasto Público, habría sido un 30 por ciento menor

durante el periodo de guerra. Un mal dato para convencer a la población

para que compre deuda pública. En España, en 1937, el PIB habría sido

un 30 por ciento menor (una cifra ya misérrima). Por el contrario, el

tamaño del Consumo Público en la España de los años 50 está al nivel del

periodo de la Gran Depresión. A partir de los años 80 el Consumo

Público es alrededor del 20 por ciento del PIB con oscilaciones

cíclicas. Es decir, el Consumo Público es parte del PIB por una decisión

política y ahí sigue.

Pero este es no es único cambio de criterio: Desde los años 80

estamos incluyendo el gasto en software como parte de la inversión

agregada y, muy recientemente, el Sistema Europeo de Cuentas ha

determinado que el gasto en I+D es inversión y no un bien intermedio,

como se consideraba hasta ahora. Este cambio de criterio obedece a que

el gasto en intangibles está cobrando una mayor importancia en las

cuentas de explotación de las empresas y que la riqueza total es mucho

mayor que el valor del capital tangible (estructuras y bienes de equipo:

ver aquí).

Obviamente, este cambio de criterio afecta a la base imponible de las

empresas y, por tanto, a los impuestos que pagan. Y es que

paradójicamente, la inversión en intangibles parece resultar en

incrementos del valor añadido que, en lugar de hacer a las empresas

soportar mayores impuestos, parecen servirles para recibir más

subvenciones. Para que nos hagamos una idea de la magnitud de la

inversión en I+D: De un plumazo, Estados Unidos ha aumentado su PIB de

2016 en más de un 2 por ciento y el PIB de España en 2015 aumentó en un

1.31. El valor capitalizado del acervo de I+D en España en 2015 se

elevaba al 8 por ciento del PIB, mientras que en Estados Unidos

alcanzaba el 14.60 por ciento. La implicación inmediata de este cambio

de criterio es que la distribución factorial de la renta ya no es

constante en el tiempo, como pensaba Kaldor.

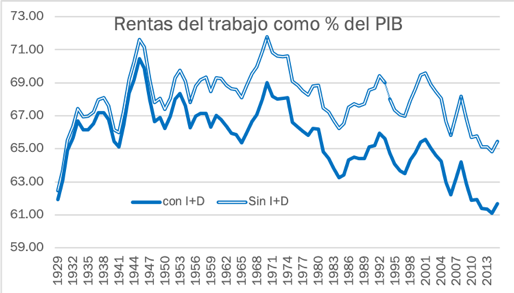

Gráfico 3

El Gráfico 3 es de elaboración propia e ilustra dicha implicación. Pueden encontrarse gráficos parecidos en el trabajo de Kho, Santauelàlia-Llopis y Zheng o en el de Karabarbounis y Neiman.

Muestra la evolución de la renta del trabajo como fracción del PIB en

Estados Unidos. En España sucede algo similar. Kaldor, cuando lanzó la

hipótesis de sus famosos “stylized facts” veía la línea clara del

Gráfico 3 hasta 1957. No es de extrañar que llegara a la conclusión de

que el proceso de crecimiento capitalista no engendra, por sí mismo,

desigualdades. Eso resultaba tranquilizador. Pero ahora, al incluir en

el PIB los gastos en I+D como inversión, las rentas del trabajo, como

fracción del PIB, está cayendo desde los años 70. Es decir, las rentas

del capital crecen a una tasa mayor que las rentas del trabajo.

Bienes no comercializados y bienes ilegales

Otro caso llamativo de la arbitrariedad en la definición del PIB es

que se imputa el valor de los servicios de las viviendas en régimen de

propiedad. Las Cuentas Nacionales suponen que los propietarios de una

casa nos cobramos un alquiler a nosotros mismos (exento de impuestos) e

imputan el precio de alquiler de mercado como el valor de esos

servicios. ¿Por qué lo hacemos? Una razón puede ser para que la

comparación del consumo entre España y Alemania (donde más del 50 por

ciento de los hogares vive de alquiler) no esté afectada por las

decisiones de tenencia de vivienda. María J. Luengo-Prado y yo

analizamos aquí

los costes y beneficios de usar ese método y no el alternativo del

coste de uso de la vivienda. Para que nos hagamos una idea, los

alquileres imputados suponen más de un 10 por ciento del consumo

agregado y alrededor del 8 por ciento del PIB. El gráfico 4 muestra la

evolución de los alquileres imputados y reales para España (elaboración

propia con datos del INE).

Gráfico 4

Otra razón para imputar los servicios de las

casas en propiedad puede ser evitar variaciones cíclicas del consumo

derivadas de cambios en el régimen de propiedad. Pero en ese

caso, nos preguntamos, ¿por qué no se imputa el valor de los servicios

de los bienes duraderos y del trabajo doméstico? Al fin y al cabo, es

difícil pensar que vivir en una casa vacía sin muebles y sin prepararnos

el desayuno nos reporte una gran utilidad. Estoy hablando de “Home

production”. Un viejo artículo

de Benhabib, Rogerson and Wright estudia las implicaciones

macroeconómicas de suponer que, en efecto, cuando hay recesión, los

individuos deciden quedarse en casa a cenar en vez de ir a un

restaurante. En mi opinión, al incluir una estimación de los servicios

del trabajo doméstico las fluctuaciones cíclicas del nuevo PIB serían

menos pronunciadas, así como las de las horas de trabajo, cosa que sería

deseable en España donde las oscilaciones son enormes; solo hace falta

mirar el Gráfico 1 de este post. En el INE hay un documento de trabajo

de C. Ángulo y S. Hernández donde miden y valoran tales actividades

para agregarlas a las cifras de la contabilidad nacional y obtener así

una cuenta de producción de los hogares y el PIB extendido con las

valoraciones del trabajo doméstico. Reproduzco un párrafo del documento:

El dato del Valor Añadido Bruto (VAB) de las actividades

productivas no de mercado de los hogares es metodológicamente comparable

con el Producto Interior Bruto (PIB). Así, sabiendo que el PIB de

España para el año 2010 fue de 1.045.620 millones de euros, se tiene que

el VAB de las actividades productivas no de mercado de los hogares,

446.715 millones de euros, equivale al 42,7% del PIB.

Las cifras son brutales. Conocer el valor de esas actividades sería

bueno, además, para poder evaluar los costes y beneficios de políticas

sociales como la Ley de Dependencia dado que, de no existir, esos

cuidados se imparten fuera del mercado. ¿Por qué no se incluye el valor

estimado del trabajo doméstico y otros trabajos no de mercado y sí se

imputa el servicio de las casas en propiedad, si en ambos casos son

actividades no gravables por no desarrollarse en el mercado? ¿Por qué se

imputa el valor de los servicios de prostitución y el tráfico de drogas

(actividades ilegales) que, según el INE, elevaron el PIB de 2010 en

menos de un punto porcentual si, al estar sumergidas, no se pueden

gravar? Misterios del Sistema de Cuentas Nacionales.

Medición del Valor Añadido del sector servicios

Coyle dedica una parte importante de su libro a hablar del sector

servicios. La medición de la producción de este sector puede ser

complicada. Se puede contar cortes de pelo, pero ¿cómo medimos las

ventas de la plataforma de cine digital donde se paga una cuota anual?

¿O las ventas de un banco? ¿Produce valor añadido un intermediario

financiero? Este último caso ha sido especialmente aberrante. El sistema

de medición del valor añadido del sistema financiero (FISIM) ha hecho

que un aumento en el riesgo de la cartera de activos de los bancos

aparezca como un aumento en el crecimiento real de su negocio. Con esa

metodología, el negocio de la banca comercial en Estados Unidos creció

un 21 por ciento en el periodo 1997-2007 mientras que el crecimiento

medio del PIB fue del 0.3. Es decir, nuestras Cuentas Nacionales no nos

estaban avisando de lo que podía pasar. El caso de España es

ilustrativo. En EU KLEMS hay

estimaciones de la PTF por sectores. Pues bien, durante el periodo

1996-2007 la productividad del sector financiero en España se multiplicó

por 2 (véase el gráfico 5) mientras que la PTF del sector privado

declinaba. Y esto ocurría al tiempo que empleo crecía. Lo que sucedió es

que se contabilizó el crecimiento de los activos con riesgo como un

aumento del valor añadido y, de ahí, se derivó que la PTF creciera

explosivamente.

Gráfico 5

Si resulta difícil medir el valor añadido, la medición de la calidad

en servicios ya es una tarea complicadísima. Pensemos en cortes de pelo.

La atención de nuestro banco. La comida en un restaurante. La estancia

en un hotel. No hablemos ya de atención sanitaria o educación. La

correcta medición de la calidad es importante para, al menos, dos cosas:

la medición del índice de precios y la estimación de la Productividad

Total de los Factores. Ambas están unidas. Supongamos una empresa que

hace un esfuerzo en mejorar la calidad de su servicio sin aumentar el

uso de factores. Su productividad aumenta y el precio ajustado

por calidad está cayendo. Por el contrario, si la calidad cae, la PTF

cae y los precios están subiendo. Por tanto, siempre que haya un aumento

de calidad no contabilizado, ceteris paribus, parecerá que los

precios están aumentando y viceversa: una caída de calidad puede hacer

que parezca que haya deflación cuando se trata de lo contrario. Más aún,

si la calidad no está bien estimada podría parecer que la PTF esté

cayendo cuando el negocio esté creciendo. Esto es especialmente

importante en sectores donde la competitividad depende especialmente de

la calidad, lo que parece ser el caso en muchos servicios. Es decir, la

pregunta es: ¿se puede medir la calidad de los servicios desde el punto

de vista del output y no del uso de inputs? Y si es así, ¿tiene un

componente cíclico?

Una de las dos características más sobresaliente del ciclo económico

en España es que la PTF es contracíclica (la otra es que las

fluctuaciones del empleo son enormes). En 2015, el sector servicios

aportaba más del 66 por ciento del PIB, construcción un 5 y la

producción de bienes alrededor de un 18 por ciento. EU KLEMS ofrece

estimaciones de la PTF por sectores. Sin ser exhaustiva, he escogido

varios sectores que creo que son paradigmáticos. En el gráfico 6 la PTF

está normalizada a 100 en 1995 para todos los sectores. La PTF de

Manufacturas e Información y Comunicaciones, además de tener una

tendencia positiva, parece ser procíclica. La PTF del resto de los

servicios (excepto el sector de actividades inmobiliarias) decrece desde

1995. En el sector donde más ha caído en todo el periodo es Turismo,

con una reducción de casi el 50 por ciento. ¿Se trata de mala medición o

de una decisión sobre el modelo de negocio? Seguramente, ambas cosas

pero no podemos precisar cuánto de cada sin medir bien los cambios en

calidad. En los años 80 ya se hizo un gran esfuerzo para medir los

cambios en la calidad de los bienes de inversión, ahora el reto es en

servicios. Esto es particularmente importante en nuestro país.

Gráfico 6

Solo un apunte más sobre la PTF del sector servicios: Todos tenemos

la sensación de que se está produciendo una gran concentración

empresarial en algunos sectores (véase el trabajo

de De Loecker y Eeckhout). Sin tener una buena medida de productividad

es muy difícil estimar el efecto que esa concentración y falta de

competencia puede tener en markups y productividad agregada.

Desiderata

El PIB es una medida imperfecta, como todas, de nuestra riqueza. Pero

es a la vez muy poderosa. El tamaño del PIB determina que se pertenezca

a determinados clubs de países, el rating del país en las agencias

internacionales, etc. Su valor influye en las agendas políticas. A mi

entender, falta incluir una medida del efecto del cambio climático.

Ahora mismo, al ignorar el daño medioambiental, nos creemos más ricos de

lo que realmente somos. Por ejemplo, Burke, Hsiang y Miguel estiman que el PIB de España en 2100 será un 46 por ciento menor que en 2015 debido al cambio climático. Es urgente estimar estos efectos para hacer un buen diseño de políticas económicas.

No hay comentarios:

Publicar un comentario