Evaluación para la mejora de la formación en educación financiera para universitarios*

Fecha: enero 2022

Inmaculada Domínguez**, Enrique Devesa***, Robert Meneu****, Borja Encinas** y Beatriz Rosado**

Educación financiera, Formación universitaria

Cuadernos de Información Económica, N.º 286 (enero-febrero 2022)

El Plan de Educación Financiera del Banco de España y la CNMV para el periodo 2018-2021 identificaba a los jóvenes universitarios como uno de los grupos en los que se debe intensificar este tipo de formación. Con este objetivo, en 2019 la Universidad de Extremadura y la Universidad de Valencia desarrollaron un proyecto cuyo objetivo fundamental era diseñar un programa formativo que permitiera a los jóvenes universitarios cubrir sus deficiencias en materia financiera. Posteriormente, en 2021, se ha llevado a cabo otro proyecto para evaluar el impacto de dicha formación mediante una encuesta a universitarios que realizaron el curso, así como a otros que no lo llevaron a cabo. Los resultados señalan que los universitarios que participaron en el programa formativo presentan mayor nivel de conocimientos financieros y un comportamiento financiero más adecuado. El trabajo de campo realizado ha permitido también recoger necesidades y propuestas de mejora por parte de los estudiantes universitarios.

La importancia de la educación financiera

Una de las definiciones de educación financiera más utilizada en la literatura es la de Lusardi y Mitchell (2014), que la entienden como “la capacidad de las personas para procesar la información económica y adoptar decisiones informadas sobre la planificación financiera, la acumulación de riqueza, la deuda y las pensiones”.

El interés por formar en economía y finanzas a los ciudadanos no es reciente, pues los primeros programas de educación financiera surgieron en la década de los sesenta del siglo pasado (Bernheim, Garret y Maki, 2001). Sin embargo, es a partir de la crisis de 2008 cuando se hizo más evidente la escasa formación financiera de la población en general, y se alertó sobre la necesidad de la misma.

La importancia de la educación financiera está ampliamente reconocida a nivel mundial. Según la OCDE (2016), la alfabetización financiera no solo produce ventajas en el terreno de las finanzas personales, sino que también contribuye a fomentar tanto la estabilidad y confianza en el sistema financiero como el crecimiento económico. En este sentido, algunos estudios (Fundación PwC y Fundación Contea, 2019; Domínguez-Martínez, 2017 y Foro de Expertos del Instituto Santa Lucía, 2016) sostienen que la falta de conocimientos financieros de la población fue uno de los factores que pudieron contribuir a agravar las consecuencias de la última Gran Recesión.

Por esta razón, desde el año 2008 diversas instituciones internacionales como el Banco Mundial, el Fondo Monetario Internacional (FMI), la Comisión Europea (CE), la Organización Internacional de Comisiones de Valores (IOSCO) y la Organización para la Cooperación y el Desarrollo Económico (OCDE), vienen recomendando a sus países miembros que impulsen la puesta en marcha de diferentes iniciativas para promocionar la educación financiera (Cordero y Pedraja, 2018).

En España, los primeros pasos en este ámbito se dieron en el año 2008 mediante la asunción por parte del Banco de España y la Comisión Nacional del Mercado de Valores (CNMV) de la responsabilidad de impulsar programas nacionales de educación financiera. Posteriormente, se sumaron numerosas entidades financieras privadas creando una red de colaboradores del Plan Nacional de Educación Financiera.

Tanto la OCDE (2015) como la Comisión Europea (2007) señalan que la educación financiera debe comenzar en la escuela, para que las personas reciban esta educación tan pronto como sea posible. Por este motivo, los primeros planes de educación financiera desarrollados por el Banco de España y la CNMV (los de 2008-2012 y 2013-2017) centraron gran parte de los esfuerzos en iniciativas y proyectos dirigidos a la población en edad escolar.

La formación financiera para universitarios

El Plan de Educación Financiera del Banco de España y la CNMV 2018-2021 mantuvo como objetivo estratégico la promoción de la educación financiera en la etapa escolar, pero también planteó la necesidad de prestar una especial atención a aquellos colectivos con mayor necesidad de esta formación según los resultados de la Encuesta de Competencias Financieras (ECF) realizada en 2016.

La ECF puso de manifiesto que el porcentaje de respuestas correctas depende del nivel educativo de la persona entrevistada. Así, entre los individuos con educación universitaria o equivalente dicho porcentaje excede al de los de educación primaria entre 14 puntos porcentuales (en la pregunta sobre tipo de interés compuesto) y 22 puntos porcentuales en el resto. No obstante, la encuesta también refleja que un porcentaje muy elevado de los jóvenes universitarios responde incorrectamente, lo que evidencia que aun siendo universitarios muestran carencias importantes en formación financiera. Además, los jóvenes actuales no solo se enfrentarán a una mayor complejidad de los productos financieros, servicios y mercados; sino que, una vez sean adultos, posiblemente afrontarán más riesgos financieros que sus padres, consecuencia, entre otros, de los retos financieros derivados de la planificación del ahorro para la jubilación y la cobertura de sus necesidades de salud.

Por tanto, con independencia de que la educación financiera deba empezar en la escuela, también resulta imprescindible que dicha formación continúe en la universidad, desarrollando programas específicos que permitan aumentar la alfabetización financiera de los jóvenes universitarios.

En la actualidad, la población de estudiantes universitarios en España es aproximadamente de 1,6 millones. Formar financieramente a este colectivo garantiza que se está otorgando capacidades en finanzas a buena parte de la sociedad española. Además, debemos tener en cuenta que en aquellos casos donde el universitario es el que tiene mayor nivel educativo en su familia, este se convierte en el punto de referencia para muchas decisiones financieras, por lo que dotarle de conocimientos financieros revertirá en toda la familia.

Casi el 56 % de los estudiantes universitarios encuestados manifestó tener un nivel bajo o muy bajo de conocimientos financieros y una inmensa mayoría, en torno al 91 %, consideraba que debía mejorar su formación en finanzas. Estos resultados reflejan claramente que es necesario ofertar este tipo de formación también a los universitarios.

Por ello, el Plan de Educación Financiera 2018- 2021 ha considerado que es conveniente desarrollar iniciativas de educación financiera destinadas más específicamente, entre otros colectivos, a los jóvenes universitarios. A tal efecto, en el año 2019 un grupo de investigadores pertenecientes a la Universidad de Extremadura y la Universidad de Valencia firmaron un proyecto financiado por Funcas que llevaba por título Educación financiera para universitarios. Diseño de una formación para la vida.

Los objetivos principales de este proyecto fueron los siguientes:

- Evaluar

los conocimientos financieros de los estudiantes de ambas universidades

así como su opinión sobre la educación financiera. Para ello, se

realizó una encuesta que permitiera detectar sus necesidades formativas

en el campo de las finanzas.

- Tras el análisis de los resultados obtenidos, se diseñó un modelo formativo que permitiera a los jóvenes universitarios cubrir las deficiencias en materia financiera detectadas en la encuesta.

En lo que se refiere a la encuesta, los resultados más destacables son los siguientes:

- Casi

el 56 % de los estudiantes universitarios encuestados manifestó tener

un nivel bajo o muy bajo de conocimientos financieros y una inmensa

mayoría, en torno al 91 %, consideraba que debía mejorar su formación en

finanzas. Estos resultados reflejan claramente que es necesario ofertar

este tipo de formación a los universitarios.

- Los

estudiantes universitarios encuestados otorgaron gran relevancia a la

formación financiera, pues cerca del 80 % consideró que este tipo de

formación es bastante o muy importante no solo para sus finanzas

personales sino también para su futuro laboral. Además, casi el 63 %

afirmó que sería positivo incluir una asignatura de educación financiera

en su formación universitaria reglada.

- Los universitarios mostraron importantes carencias en conocimientos económicos y financieros básicos (tipos de interés, inflación, binomio rentabilidad/riesgo e índices bursátiles como el Ibex 35).

Tras la realización de la encuesta y una vez analizadas las necesidades formativas de los jóvenes universitarios, se procedió a diseñar el curso de educación financiera que, con una duración total de 3 créditos (30 horas), fue impartido de forma online para ampliar al máximo su difusión y, al mismo tiempo, facilitar su seguimiento. El número total de estudiantes que siguieron el curso se aproximó a los 250.

En cuanto a los contenidos, el programa formativo constaba de nueve temas y cada uno de ellos estaba compuesto por un vídeo resumen con las cuestiones fundamentales, el material docente, y un cuestionario que el alumno debía realizar al finalizar el estudio de cada tema. Los títulos de los temas que componían el curso eran los siguientes:

- Tema 1. ¿Qué es la educación financiera y por qué es importante?

- Tema 2. Nos acercamos a la economía

- Tema 3. Mi banco y yo

- Tema 4. Los medios de pago

- Tema 5. La financiación. Mi primer préstamo

- Tema 6. ¿Qué hacer cuando se tiene algo de dinero ahorrado?

- Tema 7. Sentirse seguro con los seguros

- Tema 8. Ahorro y pensiones. La Seguridad Social

- Tema 9. Como entender la letra pequeña

Evaluación y mejora del programa de educación financiera para universitarios

Uno de los principios inspiradores del Plan de Educación Financiera 2018-2021 hace referencia a la necesidad de medir y evaluar las iniciativas de educación financiera a través de cuestionarios de conocimientos, encuestas de satisfacción, etc. para conocer su grado de efectividad e identificar áreas de mejora.

Por este motivo la Universidad de Extremadura y la Universidad de Valencia firmaron un nuevo proyecto con Funcas con el objetivo principal de evaluar el impacto del programa de educación financiera que realizaron los estudiantes de ambas instituciones en dos aspectos: por un lado, en el nivel de conocimientos financieros adquiridos y, por otro, en su comportamiento financiero. Por ello, se han per- seguido los siguientes subobjetivos:

- Evaluar

el grado de aprendizaje alcanzado. Se pretende conocer si la acción

formativa ha despertado en los participantes, áreas de interés que no

conocían o ha reforzado alguno de los conocimientos que ya poseían. En

definitiva, si ha mejorado su nivel de conocimientos financieros.

- Evaluar

si los conocimientos financieros obtenidos en la acción formativa han

contribuido a provocar cambios en su comportamiento financiero.

- Evaluar la satisfacción de los universitarios con la formación recibida.

- Evaluar la utilidad de la formación. Se ha valorado si lo que se ha aprendido se ha puesto o no en práctica; y si han mejorado las capacidades de los estudiantes universitarios para enfrentarse a decisiones, elecciones y problemas financieros en el ámbito personal, familiar y profesional, caso de estar trabajando.

Otro de los objetivos de este proyecto ha sido utilizar la información obtenida en la evaluación para realizar mejoras en el diseño e implementación de los programas de educación financiera para universitarios. Estas medidas de mejora se implementarán en sucesivas ediciones, puesto que se pretende seguir desarrollando nuevas ediciones de la formación en distintas universidades españolas.

El instrumento utilizado para evaluar el Programa “Educación financiera para universitarios. Una formación para la vida” fue un cuestionario ad hoc, cuyos resultados han sido analizados a través de estadísticos descriptivos y una regresión de mínimos cuadrados ordinarios.

En una primera fase se llevaron a cabo entrevistas personales con algunos estudiantes que habían realizado el curso de Educación Financiera al objeto de diseñar el cuestionario que mejor cumpliera con los objetivos perseguidos de evaluación de la formación realizada.

En la segunda fase se elaboró el cuestionario con tres bloques: uno relativo a los conocimientos adquiridos, otro a los comportamientos financieros y un tercero destinado a recoger propuestas de mejoras y necesidades para la formación.

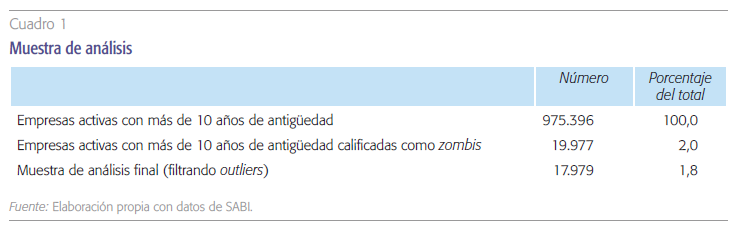

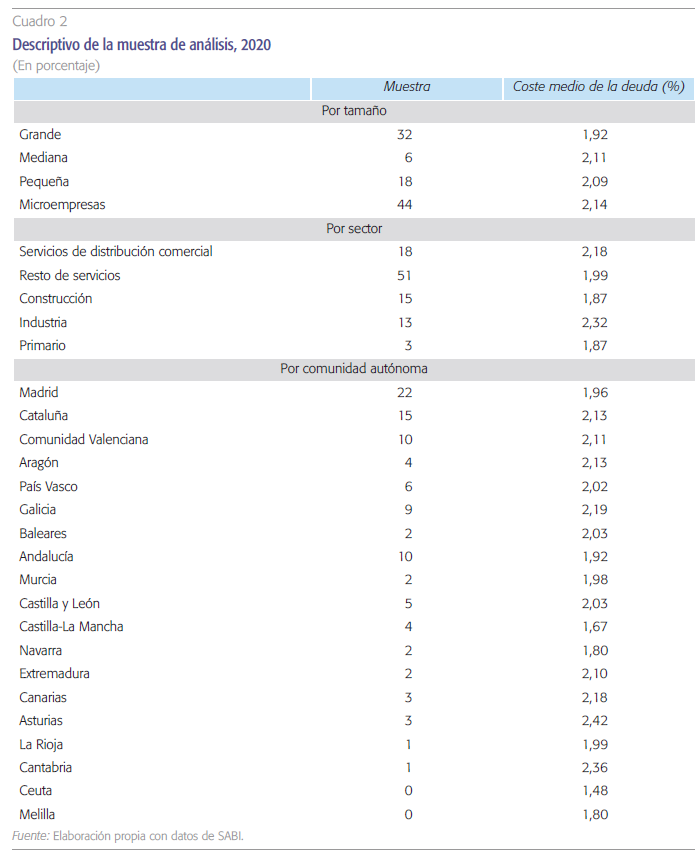

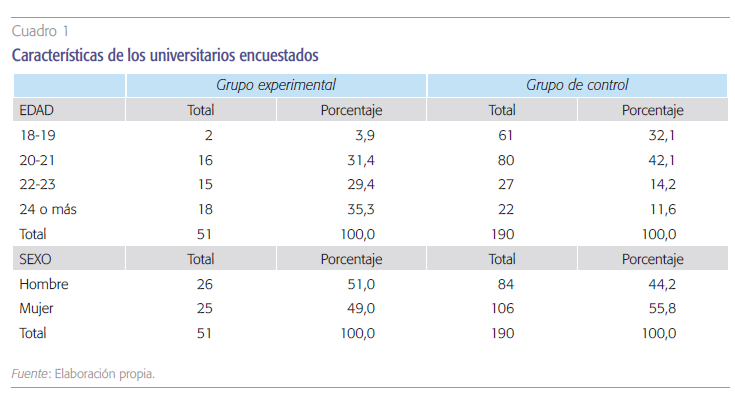

El cuestionario se realizó de forma online a un total de 241 estudiantes, de los cuales 51 habían realizado el curso de educación financiera (grupo experimental) y 190 no lo habían cursado (grupo de control), con la intención de contrastar en qué medida la participación en la acción formativa se traduce en unos mejores resultados en cuanto a conocimientos y comportamiento financiero respecto a quienes no la hayan cursado. En el cuadro 1 se recogen las características de los estudiantes universitarios encuestados.

Impacto sobre los conocimientos financieros

Para medir el grado de conocimientos financieros de los estudiantes universitarios, el cuestionario recogía ocho preguntas sobre los contenidos de los distintos temas impartidos en el curso. La puntuación en conocimientos financieros de cada uno de los encuestados es la suma de los puntos obtenidos en cada una de las ocho preguntas. Para las respuestas correctas se ha asignado el valor 1, mientras que para las incorrectas o no sabe/no con- testa se ha asignado el valor cero. Por lo tanto, la puntuación mínima en conocimientos es cero y la máxima es 8.

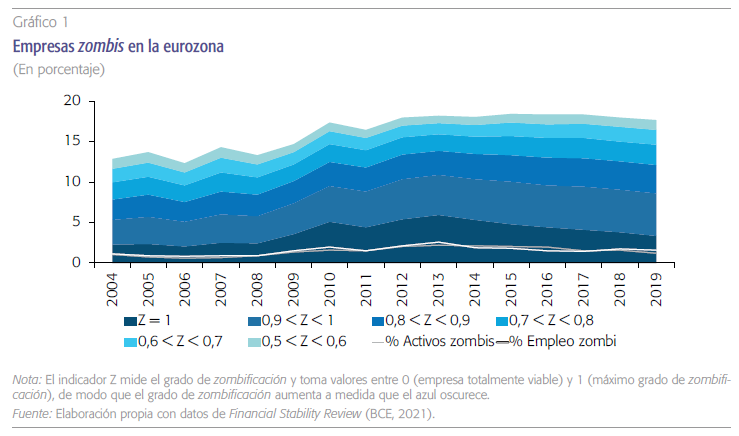

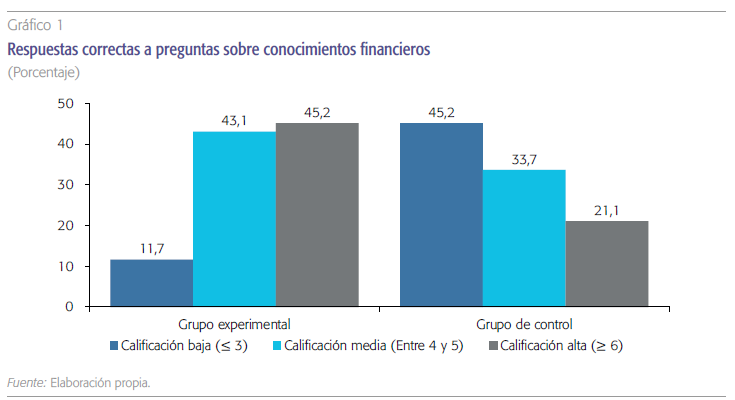

En el gráfico 1, se puede observar que en el grupo experimental el porcentaje de encuestados que han obtenido una calificación alta (≥ 6 puntos) es del 45,2 %, mientras que en el grupo de control este porcentaje apenas supera el 21 %. Por el contrario, los encuestados del grupo experimental que han obtenido una calificación baja (≤ 3 puntos) son el 11,7 %, superando el 45 % en el grupo de control.

En el grupo experimental el porcentaje de encuestados que han obtenido una calificación alta (≥ 6 puntos) es del 45,2 %, mientras que en el grupo de control este porcentaje apenas supera el 21 %. Por el contrario, los encuestados del grupo experimental que han obtenido una calificación baja (≤ 3 puntos) son el 11,7 %, superando el 45 % en el grupo de control.

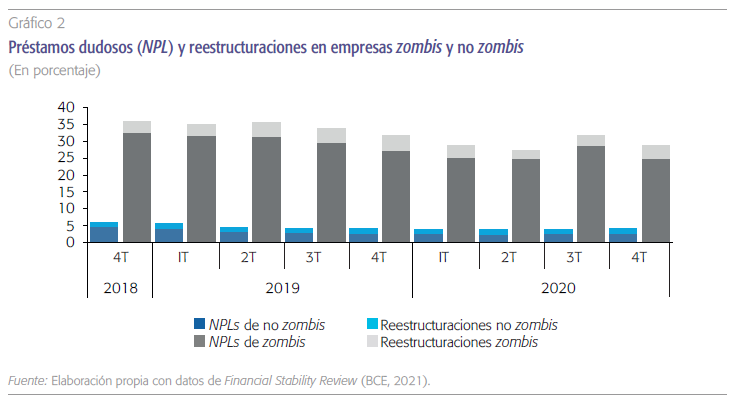

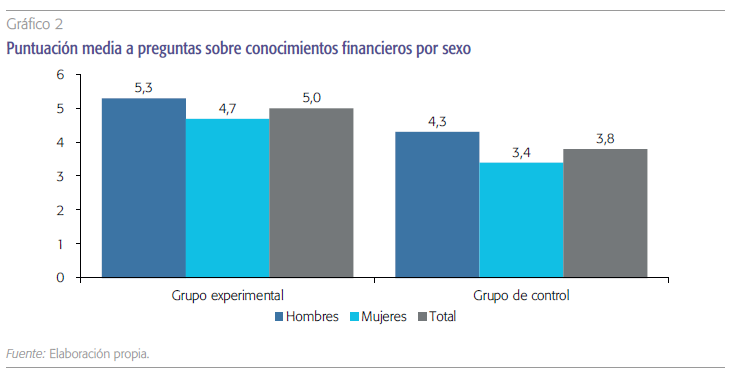

En el gráfico 2, se observa que la puntuación media del grupo experimental es 5, mientras que en el grupo de control se sitúa en 3,8. Atendiendo a las características demográficas de las personas encuestadas, se aprecia que la puntuación de las mujeres es inferior a la de los hombres, siendo la diferencia más amplia en el grupo de control (0,9 puntos porcentuales) que en el grupo experimental (0,6 puntos porcentuales).

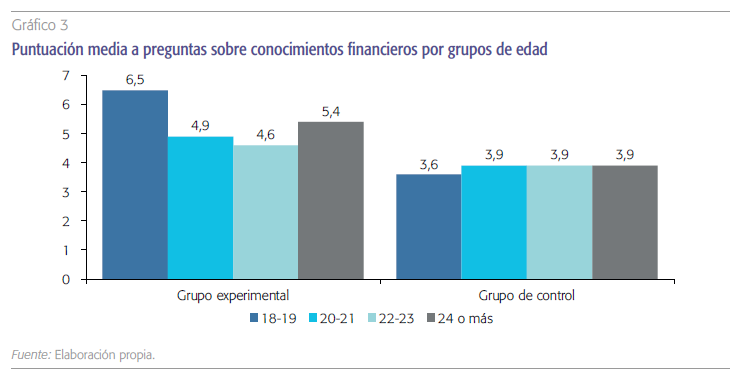

Al analizar la puntuación media por grupos de edad, podemos apreciar que existen patrones de respuestas diferenciados entre el grupo de control y el grupo experimental (gráfico 3). En el grupo de control la puntuación media por edades es de 3,9 en todos los casos, excepto en el grupo de 18-19 años que es algo inferior (3,6 puntos). Por lo que se refiere al grupo experimental, las puntuaciones medias por edades sí presentan notables diferencias: las puntuaciones más altas las obtiene el grupo de 18-19 años (6,5 puntos) y el grupo de 24 o más años (5,4 puntos).

El análisis individual de las ocho preguntas sobre conocimientos financieros permite observar que en siete de ellas el porcentaje de respuestas correctas en el grupo experimental es muy superior al del grupo de control y que en algunos casos las diferencias se sitúan por encima de los 20 puntos porcentuales. Por ejemplo, en el grupo de control el porcentaje que responde correctamente a la pregunta relacionada con la inflación es tan solo del 32 %, mientras que en el grupo experimental se eleva hasta el 53 %. El resultado más llamativo es el obtenido en la pregunta sobre los tipos de interés y su influencia sobre la inflación y el crecimiento económico. El porcentaje de respuestas correctas es muy bajo en ambos grupos, en torno al 22 %, y, además, los mejores resultados, aunque la diferencia es tan solo de 2 puntos porcentuales, se obtienen entre los entrevistados del grupo de control.

Impacto sobre el comportamiento financiero

Para valorar el comportamiento financiero de los universitarios y la influencia que sobre el mismo haya podido tener la participación en el curso de educación financiera, la encuesta aplicada contenía siete preguntas, entre las cuales cabe destacar las relacionadas con la actitud hacia el ahorro, la inversión y el endeudamiento.

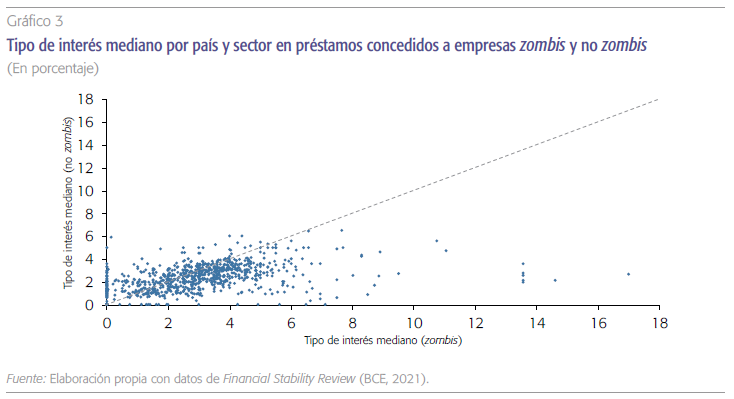

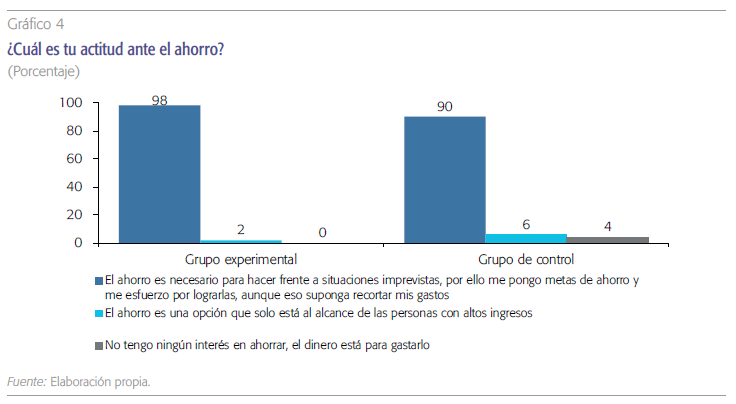

En lo que se refiere a la actitud ante el ahorro, los resultados muestran que una amplia mayoría de los universitarios consideran razonable ahorrar y por ello se marcan metas e incluso están dispuestos a recortar sus gastos para lograrlas. Esta valoración positiva del ahorro alcanza el 90 % entre los encuestados del grupo de control y llega hasta el 98 % en el grupo experimental (gráfico 4). Los que afirman no tener ningún interés en ahorrar solo están presentes en el grupo de control y con una escasa representación del 4 %. Este resultado estaría en línea con las conclusiones de trabajos previos, como por ejemplo Mancebón, Ximénez-de-Embún y Villar-Aldonza (2020), que analizan para el caso español la influencia del nivel de alfabetización financiera sobre el ahorro y concluyen que, en general, esta influye fomentando el ahorro.

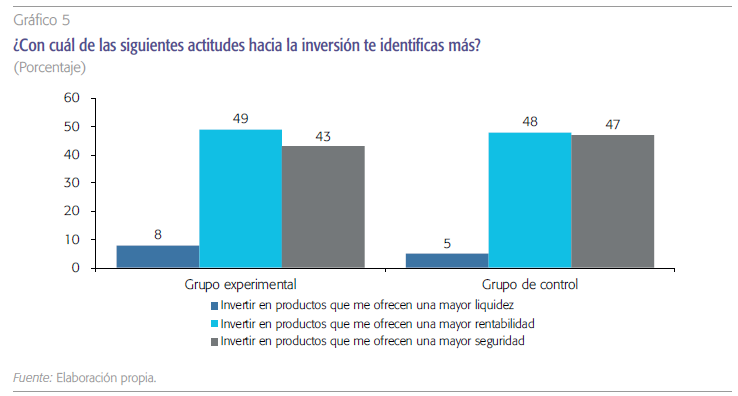

En cuanto a la importancia que dan los universitarios a los factores más relevantes a la hora de tomar una decisión de inversión, se observa que los encuestados del grupo de control se identifican más con las inversiones más seguras y, por tanto, presentan una mayor aversión al riesgo. Es decir, este resultado coincide con los trabajos que afirman que, en general, la tolerancia al riesgo financiero aumenta con el nivel de educación financiera.

La pregunta sobre inversión tenía como objetivo conocer la importancia que dan los universitarios a los tres factores más relevantes que se deben tener en cuenta a la hora de tomar una decisión de inversión: rentabilidad, seguridad y liquidez. En el gráfico 5, podemos observar que no existen diferencias significativas entre los encuestados del grupo experimental y del grupo de control, pero sí se aprecia que estos últimos se identifican más con las inversiones más seguras y, por tanto, presentan una mayor aversión al riesgo. Es decir, este resultado coincide con los trabajos que afirman que, en general, la tolerancia al riesgo financiero aumenta con el nivel de educación financiera y, por lo tanto, con la familiaridad o conocimiento de las cuestiones relativas a la inversión, lo que contribuye a la aceptación de los riesgos asociados a ella (Bannier y Schwarz, 2016).

Los resultados del análisis de regresión muestran que la realización del curso de educación financiera afecta positivamente al nivel de cono- cimientos financieros, pero el impacto sobre el comportamiento financiero es más limitado.

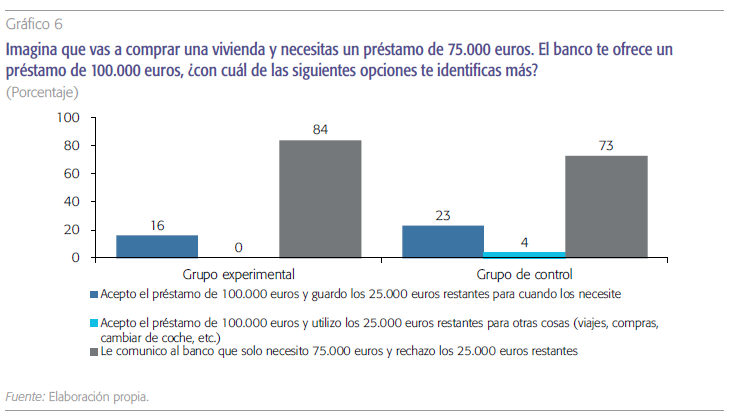

Para conocer la actitud de los jóvenes universitarios ante el endeudamiento, se les planteó la siguiente pregunta: “Imagina que vas a comprar una vivienda y necesitas un préstamo de 75.000 euros. El banco te ofrece un préstamo de 100.000 euros ¿Con cuál de las siguientes opciones te identificas más?” El objetivo de esta pregunta era averiguar si la instrucción financiera recibida por los jóvenes del grupo experimental había tenido efectos sobre sus decisiones de endeudamiento. En el gráfico 6, se aprecia que el 84 % de los jóvenes del grupo experimental rechazarían endeudarse por encima de lo que necesitan, frente al 73 % del grupo de control. Este resultado estaría en línea con el trabajo de Brown et al. (2016), que analiza los efectos de la educación financiera sobre el endeudamiento de los jóvenes. Los resultados sugirieron que los programas de educación financiera tendrían un impacto significativo en las decisiones financieras de los jóvenes, pero los efectos dependían del contenido de estos programas.

Satisfacción y utilidad de la formación recibida

La encuesta aplicada incluía un último bloque de preguntas que solo debían responder los universitarios del grupo experimental, ya que su finalidad era conocer su grado de satisfacción con el curso de educación financiera que habían realizado y la utilidad de los conocimientos adquiridos. En definitiva, con estas preguntas se trataba de valorar la transferencia real de dichos conocimientos a las decisiones del día a día.

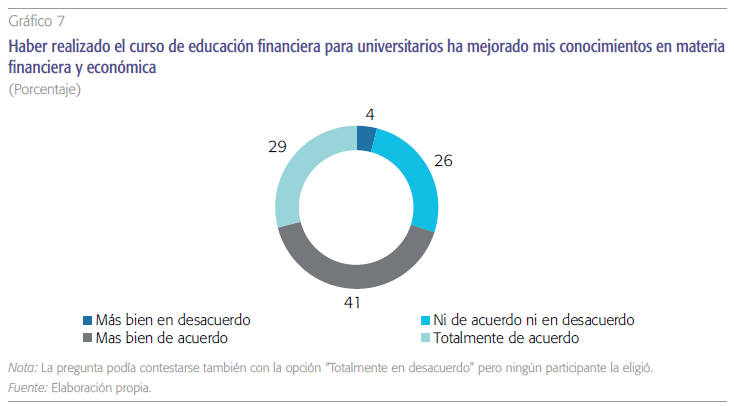

En lo que se refiere a la satisfacción con la formación recibida, el 70 % de los encuestados manifestaron estar “totalmente de acuerdo” o “más bien de acuerdo” en que haber realizado el curso de educación financiera para universitarios había mejorado sus conocimientos en materia financiera y eco- nómica. El 26 % respondieron que “ni de acuerdo ni en desacuerdo” y solo un 4 % se mostró “más bien en desacuerdo” (gráfico 7).

Modelos de regresión

Para medir el impacto que ha tenido la formación recibida sobre los conocimientos y comportamiento financiero de los estudiantes, también se han realizado dos regresiones de mínimos cuadrados ordinarios.

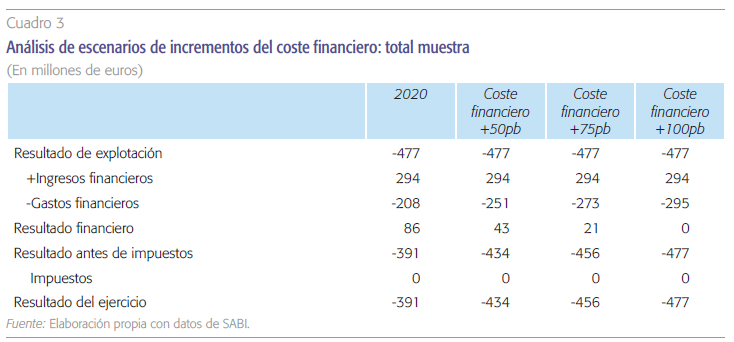

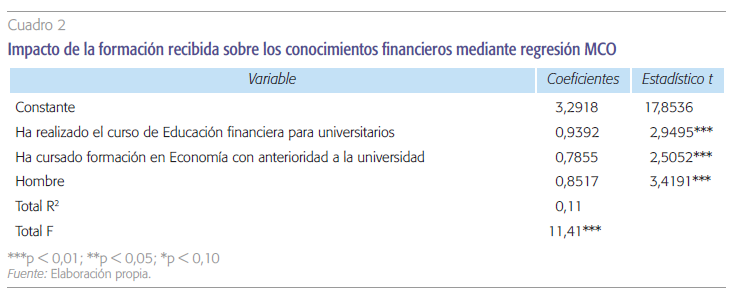

En la primera regresión se ha utilizado como variable dependiente el número de aciertos en las ocho preguntas dirigidas a cuantificar la alfabetización o conocimientos financieros y como independientes tres variables binarias: haber realizado el curso de educación financiera, haber realizado estudios relacionados con la economía o la empresa y el género. Los resultados obtenidos (cuadro 2) muestran que haber realizado el curso de educación financiera afecta positivamente al conocimiento financiero: el coeficiente es positivo y estadísticamente significativo con t = 2,95 (p < 1%).

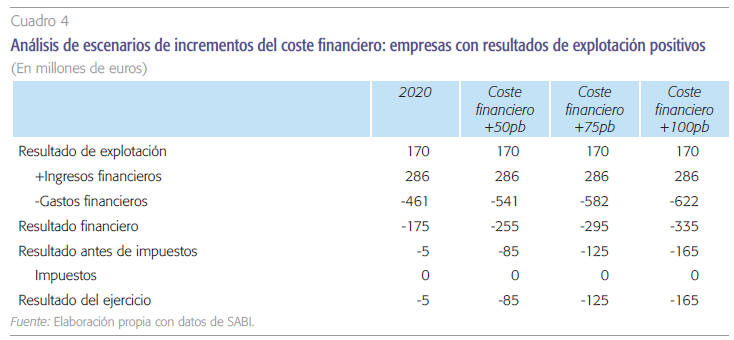

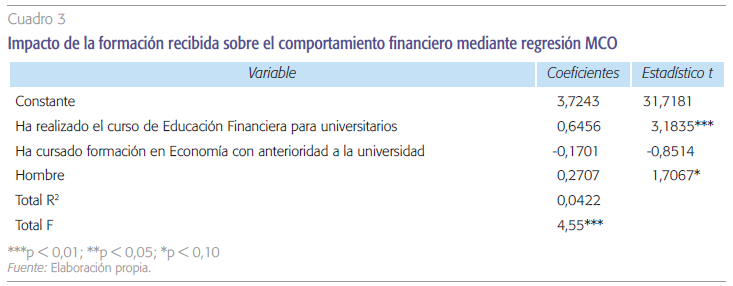

En el segundo modelo de regresión se ha utilizado como variable dependiente el número de respuestas que se consideran propias de un buen comportamiento financiero. Igual que en el modelo de regresión anterior, se toman tres variables independientes binarias: haber realizado el curso de educación financiera, haber realizado estudios relacionados con la economía y el género. En el cuadro 3, podemos apreciar que haber realizado el curso de educación financiera influye positivamente en el comportamiento financiero de las personas, aunque en este caso el impacto es más limitado que sobre los conocimientos: el coeficiente es positivo y estadísticamente significativo con t = 3,18 (p < 1%). Sin embargo, el impacto de haber cursado estudios de economía sobre el comportamiento financiero no es estadísticamente significativo.

Implementación de mejoras

Como se ha indicado anteriormente, el segundo gran objetivo de este proyecto era utilizar la información obtenida en el bloque de evaluación para realizar propuestas de mejora en el diseño e implementación de los programas de educación financiera para universitarios. Estas medidas de mejora se implementarán en sucesivas ediciones, puesto que se pretende seguir desarrollando nuevas convocatorias en distintas universidades del territorio español.

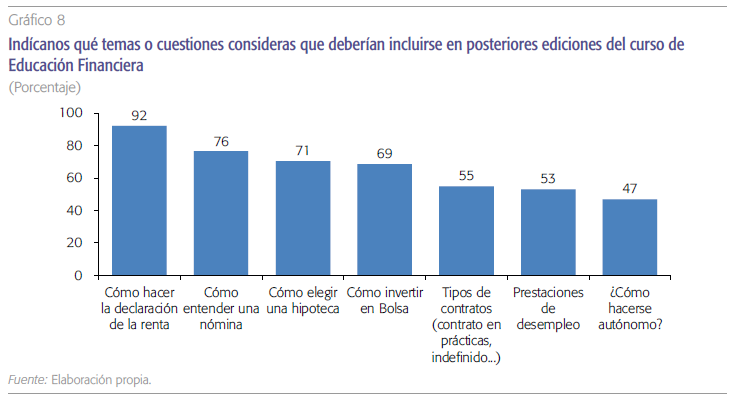

Ante la pregunta sobre qué cuestiones o temas consideraban los universitarios que deberían incluirse en posteriores ediciones del curso, y como se puede observar en el gráfico 8, del total de universitarios que realizaron el curso sobre educación financiera, el 92 % consideran relevante que en una próxima edición se incluya contenidos acerca de cómo hacer la declaración de la renta; el 76 % entienden que podría ser importante entender una nómina y el 71 % cómo elegir una hipoteca. Resulta llamativo que tan solo el 47 % de los jóvenes tenga interés en recibir formación sobre cómo hacerse autónomos. No obstante, este resultado está en la línea del último Informe sobre Jóvenes y Mercado de Trabajo publicado por el Ministerio de Trabajo y Economía Social (2021); según el cual, a 31 de marzo de 2021, el número de jóvenes entre 16 y 30 años afiliados al régimen especial de trabajadores autónomos (RETA) apenas superaba los 265.000. Esta cifra es una de las más bajas de los últimos 14 años y representa un descenso cercano al 40 % con respecto a 20071.

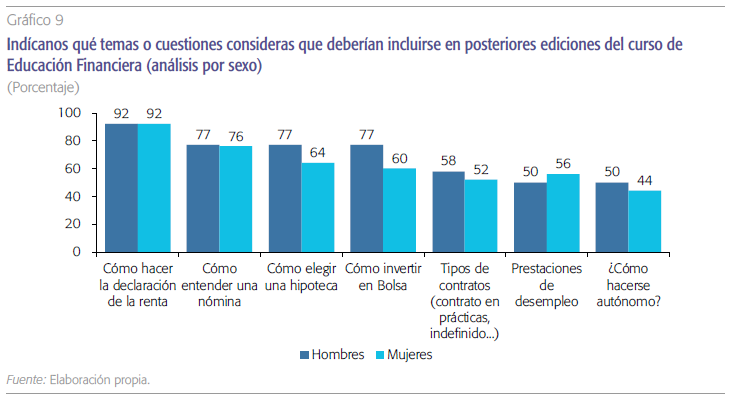

En el gráfico 9 se recogen las preferencias por sexo y, de nuevo, se observa que recibir formación sobre cómo hacerse autónomo es el tema que menos interesa. En el caso de los hombres, solo un 50 % están interesados en este tema y entre las mujeres el porcentaje es aún más bajo, un 44 %.

Conclusiones

Son muchos los estudios que han puesto de manifiesto que la alfabetización financiera no solo aporta beneficios a las personas (permite valorar adecuadamente los riesgos, evitar el sobreendeudamiento, fomentar el ahorro, planificar la jubilación, etc.), sino también a la economía de un país (permite fomentar la estabilidad y confianza en el sistema financiero) y a la sociedad en su conjunto. Por ello, no resulta extraño que cada vez haya más países que otorgan un rol central a la educación financiera y realizan grandes esfuerzos por promover programas y cursos que permitan mejorar los conocimientos y competencias financieras de sus ciudadanos.

La formación financiera se debe iniciar cuanto antes y estar presente en todos los sectores de la población, pero especialmente en aquellos que por diversas circunstancias muestran unas mayores deficiencias. En este sentido, la Encuesta de Competencias Financieras realizada en 2016 puso de manifiesto que los universitarios españoles muestran carencias importantes en cultura financiera. Formar financieramente a este colectivo garantiza que se está otorgando capacidades en finanzas a buena parte de la sociedad española. Además, debemos tener en cuenta que en aquellos casos donde el universitario es el que tiene mayor nivel educativo en su familia, éste se convierte en el punto de referencia para muchas decisiones familiares, por lo que dotar al universitario de conocimientos financieros revertirá en toda la familia.

Dentro de las múltiples iniciativas que todos los años se ponen en marcha en materia de educación financiera, en 2019 la Universidad de Extremadura y la Universidad de Valencia firmaron un proyecto financiado por Funcas cuyo objetivo fundamental era diseñar un programa formativo que permitiera a los jóvenes universitarios cubrir sus deficiencias en materia financiera.

El objetivo fundamental de este trabajo ha sido evaluar el impacto de dicho programa formativo en dos aspectos: por un lado, en el nivel de instrucción financiera alcanzado por los universitarios que participaron en el mismo y, por otro, en su comportamiento financiero. Otro de los objetivos ha sido conocer el grado de satisfacción de los universitarios instruidos en cuanto a la utilidad y aplicabilidad de los conocimientos adquiridos. También se perseguía con este trabajo obtener propuestas de mejoras por parte de los estudiantes que realizaron el curso para poder acercarnos con ello a la formación que éstos demandan.

Para alcanzar nuestro objetivo, y tras la realización de entrevistas personales, se diseñó una encuesta ad hoc en la que participaron un total 241 estudiantes, de los cuales 51 habían realizado el curso de educación financiera (grupo experimental) y 190 no lo habían cursado (grupo de control), con la intención de contrastar en qué medida la participación en la acción formativa se ha traducido en unos mejores resultados en cuanto a conocimientos y comportamiento financiero respecto a quienes no la han cursado.

Las principales conclusiones que se pueden obtener de la evaluación realizada son las siguientes:

- En lo que se refiere al nivel de conocimientos financieros, el

porcentaje de estudiantes del grupo experimental que obtienen una

calificación alta (≥ 6 puntos sobre un máximo de 8 puntos) es del 45,2

%, frente al 21 % del grupo de control. Por el contrario, los

encuestados del grupo experimental que obtienen una calificación baja (≤

3 puntos) es del 11,7 %, superando el 45 % en el grupo de control. En

consecuencia, la puntuación media del grupo experimental es 5,1,

mientras que en el grupo de control se sitúa en 3,8.

- Entre

los encuestados del grupo experimental, el porcentaje de respuestas que

se consideran propias de un buen comportamiento financiero es mayor que

en el grupo de control. Por ejemplo, el 98 % de los que realizaron el

curso de educación financiera consideran que ahorrar es importante y por

ello se ponen metas e incluso están dispuesto a recortar sus gastos

para lograrlas. En el grupo de control esta valoración positiva del

ahorro se reduce hasta el 90 %. Los que afirman no tener ningún interés

en ahorrar solo están presentes en el grupo de control con una

representación del 4 %. También existen diferencias en su comportamiento

frente al endeudamiento. El 84 % de los jóvenes del grupo experimental

rechazarían endeudarse por encima de lo que necesitan, frente al 73 %

del grupo de control.

- En lo que se refiere a la

satisfacción con la formación recibida, el 70 % de los encuestados

manifestaron estar “totalmente de acuerdo” o “más bien de acuerdo” en

que haber realizado el curso de educación financiera para universitarios

ha mejorado sus conocimientos en materia financiera y económica. El 26 %

respondieron que “ni de acuerdo ni en desacuerdo” y solo un 4 % se

mostró “más bien en desacuerdo”. Además, los jóvenes instruidos afirman

que los conocimientos adquiridos le han sido útiles en su toma de

decisiones tanto en el ámbito personal y familiar (75 %) como en el

ámbito profesional (63 %).

- Los universitarios que realizaron el curso consideran que deberían incluirse en la formación contenidos acerca de cómo realizar la declaración de la renta, cómo entender una nómina y cómo elegir una hipoteca. Destaca el escaso interés que muestran en obtener formación de cómo hacerse autónomos.

Referencias

Bannier, C. y Schwarz, M. (2016). Gender differences in financial risk taking: the role of financial literacy and risk tolerance. Economics Letters, 145, pp. 130-135. Disponible en: http://dx.doi.org/10.2139/ssrn.2748589

Bernheim, B., Garrett, M. y maki, D. (2001): Education and Saving: The long term effects of high school financial curriculum mandates. Journal of Public Economics, 80(3), 4, pp.35–465.

Brown, M., GriGSBy, J., Van der klaauw, W., wen, J., y zafar, B. (2016): Financial education and the debt behavior of the young. The Review of Financial Studies, 29 (9), pp. 2490-2522.

CNMV y Banco de eSpaña (2018). Plan de Educación Financiera 2018-2021. Disponible en: https://www.cnmv.es/portal/Publicaciones/PlanEducCNMV.aspx

comiSión europea (2007). “La educación financiera”, Comunicado COM(2007) 808 final. Disponible en: https://eur-lex.europa.eu/legal-content/ES/TXT/PDF/?uri=CELEX:52007DC0808&from=ES

cordero, J. M. y pedraja, F. (2018). La educación financiera en el contexto internacional. Cuadernos Económicos del ICE, 95, pp. 239-257.

domínGuez-martínez, J. M. (2017). Los programas de educación financiera: aspectos básicos y referencia al caso español. E-Pública, 20, pp. 19-60. Disponible en: http://e-publica.unizar.es/wpcontent/ uploads/2017/02/17102-version-definitiva_v2.pdf

foro de expertoS inStituto Santalucía (2016). 10 consejos para inversores novatos. Disponible en: https:// institutosantalucia.es/consejos-inversores-novatos-educacion-financiera/

fundación pwc y fundación contea (2019). ¿Por qué educar en economía familiar y empresarial? Informe sobre la educación económico-financiera en las aulas españolas. Disponible en: https://www.pwc.es/es/ publicaciones/tercer-sector/educacion-economico-financiera-pwc-contea.pdf

luSardi, A. y mitchell, O. S. (2014). The economic importance of financial literacy: theory and evidence, Journal of Economic Literature, 52(1), pp. 5-44. Disponible en: https://www.aeaweb.org/articles?id=10.1257/jel.52.1.5

manceBón torruBia, M. J., ximénez-de-emBún, D. P. y Villar- aldonza, A. (2020). Habilidades financieras y hábitos financieros saludables: un análisis a partir de la Encuesta de Competencias Financieras. Cuadernos de Información Económica, 275, pp. 55-69. Disponible en: https://www.funcas.es/wp-content/uploads/Migracion/Articulos/FUNCAS_CIE/275art08.pdf

miniSterio de traBajo y economía Social (2021). Informe Jóvenes y Mercado de Trabajo. Junio de 2021. Disponible en: https://www.mites.gob.es/ficheros/ministerio/sec_trabajo/analisis_mercado_trabajo/ jovenes/2021/Junio_2021.pdf

OCDE (2015). National Strategies for Financial Education: OECD/INFE Policy Handbook. Paris: OECD Publishing. Disponible en: https://www.oecd.org/daf/fin/financial-education/National-Strategies-Financial-Education-Policy-Handbook.pdf

OCDE (2016). OECD/INFE International Survey of Adult Financial Literacy Competencies. Disponible en: www. oecd.org/finance/OECD-INFE-International-Survey-of-Adult-Financial-Literacy-Competencies.pdf

Notas

* Este trabajo forma parte de un proyecto que fue seleccionado por Funcas en la segunda convocatoria de ayudas a la investigación en educación financiera.

** Universidad de Extremadura.

*** Universidad de Valencia e Ivie.

**** Universidad de Valencia.

1 En 2007 los jóvenes autónomos representaban el 13,9 % del total de afiliados al RETA, mientras que en marzo de 2021 su peso era tan solo del 8,1 %.