EL NEGACIONISMO ECONOMICO: UN MANIFIESTO CONTRA LOS ECONOMISTAS SECUESTRADOS POR SU IDEOLOGIA

Revista de Economía Crítica, nº32, segundo semestre 2021, ISSN 2013-5254Journal of Critical Economics, issue 32,second semester 2021, ISSN 2013-5254

Second Semester of 2021Segundo Semestre 2021Journal of Critical EconomicsRevista de Economía Crítica

José A. Tapia1Universidad Drexel, Filadelfia, EE.UU

El carácter de la economía como disciplina académica y campo del saber ha sido objeto de innumerables polémicas. Las escuelas de pensamiento económico se han opuesto unas a otras en todo o en parte y si en disciplinas científicas como la física o la química los principios y la teoría comúnmente aceptados son obvios, en economía eso es obviamente falso. En El negacionismo económico Pierre Cahuc y André Zylberberg han hecho una contribución notable a estas polémicas. Si hubiera que describir con una sola frase este libro, podría quizá decirse que se trata de un zarpazo bien apuntado de la economía ortodoxa o académica contra sus críticos. La lectura del libro probablemente será estimulante para cualquiera que esté interesado en materias económicas, sea economista o no. Wikipedia dice que los autores son economistas franceses, Cahuc profesor e investigador en distintas instituciones europeas; Zylberberg, actualmente retirado, fue Director de Investigación del Comité Nacional de Investigación Científica.El libro defiende sus tesis con fuerza y elegancia. Comienza relatando el descubrimiento por científicos alemanes, en la década de 1930, de que fumar provoca cáncer de pulmón, descubrimiento que los nazis se lo apropiaron para lanzar campañas antitabaco teñidas de eugenesia. Desacreditado por su asociación con el nazismo, el descubrimiento cayó en el olvido hasta que en 1953 la prensa norteamericana se hizo eco de investigaciones que mostraban que el alquitrán de los cigarrillos causaba cáncer en ratones. De inmediato, preocupada por la amenaza a sus ventas, la industria del tabaco lanzó una campaña sistemática para sembrar dudas sobre la relación entre tabaco y cáncer. Surgió así el primer baluarte contra el "pensamiento único" y la primera manifestación de lo que luego se daría en llamar "negacionismo". Décadas más tarde el negacionismo médico del presidente sudafricano Thabo Mbeki rechazó la conexión entre virus de la inmunodeficiencia humana y sida, y presentó el asunto como un complot de las multinacionales para vender medicamentos contra una dolencia que, según Mbeki, podía tratarse perfectamente con plantas, ajo y limón (p. 14). De manera similar, los negacionistas climáticos denuncian como falsa la conexión entre cambio del clima y actividades humanas. Tras presentar esos casos ilustrativos de negacionismo, Cahuc y Zylberberg se interrogan sobre qué es el método científico y arguyen que lo que permite decidir si una disciplina es científica no es el objeto de estudio, sino el método para validar los resultados. Y dicen que desde hace más de tres décadas y "gracias al manejo de inmensas bases de datos, a la multiplicación de la capacidad de tratamiento de la información y a una renovación metodológica profunda, la Economía se ha convertido en una ciencia experimental en el sentido pleno de la palabra" (p. 15). Y como en toda disciplina de este tipo, "el análisis económico contemporáneo trata de poner de manifiesto relaciones de causa y efecto" y ya no le basta comparar puntos de vista ayudándose de cifras más o menos pertinentes, o hacer simulaciones basadas en modelos matemáticos más o menos sofisticados. Al igual que la investigación médica, la Economía "se aplica a elaborar protocolos experimentales que nos permitan conocer las causas de los fenómenos que observamos" (p. 16).

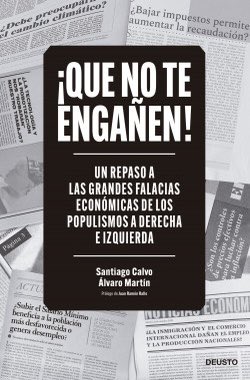

Estas son las ideas clave del libro. De ellas se infiere que quienes niegan que la economía sea una ciencia, son tan poco de fiar como los negacionistas del cambio climático o quienes abogan por el ajo para tratar el sida. Ese precisamente es el negacionismo económico que Cahuc y Zylberberg describen y critican, con el propósito de demostrar su carácter anticientífico. El libro se subtitula "Un manifiesto contra los economistas secuestrados por su ideología". Por su tono airado y sus dimensiones reducidas, el sustantivo "manifiesto" es muy apropiado para este libro. Los "economistas secuestrados" a los que se refiere el subtítulo son en general quienes critican la economía que, a falta de mejor denominación y siguiendo a Cahuc y Zylberberg, podríamos llamar ortodoxa, o "dominante" (en el libro este adjetivo siempre aparece entrecomillado). Entre los "economistas secuestrados" que son criticados por Cahuc y Zylberberg figuran economistas, como Steve Keen o Frédéric Lordon, pero también sociólogos como Pierre Bordieu, Edgar Morin o Luc Boltansky, filósofos como Jean-Paul Sartre o ÉtienneBalibar, e incluso profesionales de las ciencias naturales, como el biólogo Axel Kahn (p. 154). Hasta el papa Francisco recibe la crítica de Cahuc y Zylberberg por haberse atrevido a criticar la especulación financiera, la tiranía de los mercados y el dinero (p. 67).

*****Para informarse sobre un determinado tema, dicen Cahuc y Zylberberg, lo mejor "es apelar al conocimiento que la comunidad científica produce" (p. 148) y que se va refinando a través del debate científico. Y como los economistas son quienes saben de temas económicos, es a ellos a quienes hay que preguntar cuando se trata de esos asuntos. Pero, ¡ay!, no todos los que se dicen economistas son verdaderos científicos, porque el debate científico solo es tal cuando tiene lugar mediante artículos publicados "en una revista internacional", que poco a poco van confluyendo hacia un consenso. En esas revistas los artículos que se publican han sido evaluados "de la manera más minuciosa por los mejores especialistas en la materia" y ningún estudio "que no haya seguido este trámite de "validación por iguales" tiene valor alguno en el debate científico" (p. 61).Para demostrar que la economía académica actual es una ciencia experimental, Cahuc y Zylberberg mencionan los muchos estudios recientes en los cuales se da respuesta a cuestiones económicas basándose en modelos estadísticos aplicados a grandes bases de datos. Así, por ejemplo, se ha investigado si subir el salario mínimo afecta el nivel de empleo; si trasladar la residencia familiar de un barrio a otro influye en la evolución escolar de los niños; si las variaciones en el impuesto sobre la renta influyen o no sobre la actividad económica; o si las regulaciones del mercado financiero favorecen el crecimiento económico. En todos estos casos las observaciones son analizadas buscando circunstancias o condicionantes aleatorios de tal forma que lo observado antes y después o en unas u otras circunstancias pueda interpretarse como un experimento natural. A partir de ahí se concluye que existe o no una relación causal, e incluso, se cuantificasu intensidad.

Estamos pues ante una ciencia experimental, afirman Cahuc y Zylberberg. En medicina se comparan los resultados del tratamiento de un grupo con los resultados de un grupo control no tratado, o tratado con placebo y, de la misma manera procede la economía, que para responder a cualquier cuestión en la que haya una relación de causa a efecto, "compara grupos experimentales en los que esas medidas se han aplicado, con grupos de control en los que no se han aplicado" (p. 16). Fuera de este campo de ciencia económica experimental está el negacionismo económico. Para definir sus contornos Cahuc y Zylberberg comienzan refiriéndose al caso Lysenko, en el que la genética soviética sufrió las imposiciones partidistas supuestamente inferidas de la ideología marxista-leninista. Cahuc y Zylberberg amontonan tirios y troyanos, ya que dicen que quienes nutren las filas del negacionismo económico incluyen desde gente como Sartre —un filósofo abiertamente marxista—, hasta economistas como Steve Keen o sociólogos como Pierre Bordieu —ambos no marxistas declarados. Todos estos y otros "negacionistas", dice el libro, siguen la idea estalinista de que hay una ciencia burguesa y una ciencia proletaria y creen que la ciencia económica defiende los intereses de la clase dominante, del 1% más rico, de forma que "utilizarla para mejorar la suerte de quienes no forman parte de la clase dominante es una ilusión" (p. 30). Según Cahuc y Zylberberg una estrategia propia del negacionismo en cualquier campo científico es generar "una seudociencia que cuestione el consenso establecido por la comunidad investigadora", haciendo creer que hay debate entre distintos científicos, cuando en realidad no lo hay (p. 59). El negacionismo también pone de manifiesto "anomalías que la ciencia no explica, o errores, para derribar todo el edificio y proclamar la necesidad de reconstruirlo sobre nuevos cimientos" (p. 160). Así los economistas heterodoxos y numerosos intelectuales que nutren las filas del negacionismo económico afirman que la crisis financiera de 2008 reveló "de manera definitiva la precariedad de todo el edificio que había construido la economía "dominante". Cahuc y Zylberberg arguyen que en realidad hubo "economistas perfectamente ortodoxos que señalaron la alta probabilidad de que se produjera una crisis financiera", aunque es verdad, dicen, que otros economistas, "incluso la mayoría, no pensaban lo mismo". De todas formas, "el fondo de la cuestión es otro, a saber, que la ciencia económica es incapaz de prever el futuro de un mundo muy complejo, en el que interactúan multitud de factores, sobre todo cuando se trata de fenómenos raros que solo sobrevienen algunas veces por siglo" (p. 162). De la misma manera, dicen Cahuc y Zylberberg, la medicina no puede prever la próxima epidemia, o si tal epidemia ocurrirá, y no por ello debe prestarse atención a los curanderos.

*****El capítulo 5 del libro se titula "Las recetas de Keynes funcionan, ¡pero no siempre!". Quizás porque en la economía académica el cisma entre keynesianos y antikeynesianos es obvio, Cahuc y Zylberberg desarrollan en este tema su argumento hilando muy fino y así reconocen que, a primera vista, los economistas no salieron bien parados del debate sobre política económica que tuvo lugar en los años de la Gran Recesión. Un galardonado con el premio Nobel en Economía, Paul Krugman, y otros economistas partidarios de aumentar el gasto fiscal según recetas keynesianas disputaban con economistas igualmente ganadores del Nobel como James Buchanan, Edward Prescott y Vernon Smith, abiertamente contrarios a la política keynesiana y favorables por el contrario a la austeridad y la disciplina fiscal. El asunto es, según Cahuc y Zylberberg, que cuando se produjeron tales discrepancias, hace ya una década, las cosas no estaban claras. Entonces, "los economistas no sabían muy bien si se daban las condiciones necesarias" para el éxito de las políticas keynesianas de Obama consistentes en un aumento importante del gasto público. Eso es lo que explica en gran medida la divergencia de puntos de vista, nos dicen. Sin embargo, ahora, arguyen, los estudios experimentales ya han demostrado que aumentar el gasto público estimula la economía y que la medicina keynesiana es eficaz. Pero, ¡ay!, los estudios disponibles "recomiendan más bien ser muy cautos a la hora de aplicarla" porque la medicina ha de ser bien administrada (p. 11

Aquí la argumentación de Cahuc y Zylberberg aparece muy endeble, puesto que siguiendo su razonamiento —que cita tan solo unos pocos estudios "experimentales"—, resulta obvio que lo que ellos dicen que la economía ha aprendido sobre las políticas keynesianas es, cuando más, una mera casuística: en tales circunstancias parece que las políticas keynesianas funcionaron, en tales otras, pareceque no funcionaron. Todo ello no permite ninguna aplicación racional de políticas económicas, habrá que aplicarlas "a ojo". Por supuesto, además, no ha habido ningún "estudio experimental" en el que diversos países se hayan asignado aleatoriamente a una política keynesiana expansiva o una política conservadora antikeynesiana de austeridad y luego se hayan comparado los resultados en ambos grupos. Si ahora se volviera a preguntar a los economistas que se enfrentaron hace diez años en su recomendación entusiasta o su rechazo tajante de las políticas keynesianas, caben muy pocas dudas de que casi todos se mantendrían en la misma postura que tuvieron entonces. Los supuestos "experimentos" decisivos realizados después de 2008 para decidir quién estaba en lo cierto no habrán convencido prácticamente a nadie. Básicamente, porque no son tales experimentos.

*****No es de extrañar que Cahuc y Zylberberg dirijan un ataque particularmente severo al genetista Axel Kahn, que fue presidente de la Universidad de París V y que en 2013 "no dudó en publicar un libro... ¡de economía!" en el que, "no sin erudición", dicen, juzga severamente el curso que ha tomado la economía como disciplina académica. Kahn, "sin citar ninguna publicación" —comentan enojados los economistas franceses— afirma que la ciencia económica tal y como se enseña hoy día "difunde la imagen de un mercado "autorregulador", y que las "síntesis matemáticas recientes" han demostrado "el poco fundamento de querer incluir la economía entre las ciencias exactas"". El que un auténtico científico como Kahn, lamentan Cahuc y Zylberberg, se atreva a emitir un juicio "tan perentorio sobre el desarrollo actual del análisis económico" solo puede deberse a que el mencionado científico, a pesar de su erudición, "ignora que este análisis es una disciplina que sigue los mismos criterios de validación de resultados que la biología o la medicina" (p. 154).Entonces, si un científico no economista dice que la economía actual no es una ciencia, no es de fiar porque no sabe de lo que habla. Cuando el matemático Benoît Mandelbrot, por ejemplo, critica en su libro The (Mis)Behavior of Markets las patéticas ideas matemáticas de los economistas sobre cómo funcionan los mercados, no hay que hacerle caso porque no es economista. Si aplicamos el razonamiento a otros casos, resulta que el psicoanálisis, la homeopatía y hasta la astrología pueden negar las críticas que excluyen a estas disciplinas de la ciencia, porque casi siempre esas críticas proceden de científicos o no científicos que realmente no saben de qué hablan, porque en cualquier caso no son practicantes ni del psicoanálisis, ni de la homeopatía ni de la astrología.En contra de lo que dicen Cahuc y Zylberberg, hay muchas razones para pensar que lo que se enseña en las facultades de ciencias económicas y empresariales, esa disciplina que en inglés se denomina economics, dista mucho de ser una ciencia, y no digamos de ser una ciencia "experimental", como la física o la biología. Esta idea fue afirmada no hace mucho por un reputado economista, premio Nobel de economía, Christopher Sims. Según Sims, a pesar de que muchos se empeñen en presentar casi cualquier estudio económico como un experimento natural, en realidad esos estudios distan mucho de ser experimentales. Las investigaciones económicas son casi siempre estudios observacionales en los que los criterios de validez son siempre discutibles. Y también en una gran parte de los casos las investigaciones económicas tienen un problema básico que las diferencia de los experimentos de la física, la química o la biología: no son reproducibles, de la misma manera que a menudo no son reproducibles las investigaciones de otras disciplinas llamadas ciencias sociales

Desde sus inicios, lo que hoy se llama economía o ciencia económica fue una disciplina vinculada al poder político de los monarcas y al poder económico de los banqueros y los comerciantes e industriales y hay muchas razones para pensar que esa vinculación al establishment y al poder económico y político sigue existiendo. Una idea no deja de ser cierta porque se le cuelgue el sambenito de ser una idea estalinista. Además, la disciplina en cuestión siempre ha estado plagada de controversias internas y de enfrentamientos externos que a poco que se examinen revelan un importante componente ideológico. El keynesianismo surgido en la década de la Gran Depresión expresó de forma bastante obvia la práctica real de muchos gobiernos y partidos políticos que optaban por políticas intervencionistas para combatir el estancamiento productivo y el desempleo masivo asociado a las crisis económicas, frente al principio no intervencionista de la economía ortodoxa de su tiempo. Varias décadas antes, la obra de Marx, básicamente ignorada por los economistas de su tiempo, había puesto patas arriba los principios de la economía política, negando la supuesta racionalidad y eficiencia del sistema económico basado en el mercado y el trabajo asalariado que mismo y presentando ese sistema como un organismo preñado de crisis y de condiciones que llevan a su propia destrucción.

Adam Smith, Jean-Baptiste Say y David Ricardo teorizaron un sistema de economía de mercado que tiende al equilibrio y en el que las crisis no pueden ser sino fenómenos raros y, además, generados por fuerzas externas al sistema económico. Esa idea fue negada desde distintos puntos de vista por Sismondi, Malthus y Marx, pero eso no fue óbice para que la visión de un sistema de libre mercado que se autorregula y funciona eficientemente se convirtiera en uno de los principios clave de la "ciencia económica" moderna (en esto el genetista Axel Kahn no va nada descaminado). Y eso a pesar de la historia de los tres últimos siglos que han registrado docenas de crisis económicas. Esas crisis o recesiones como se las denomina modernamente no son, como dicen Cahuc y Zylberberg, eventos raros "que solo sobrevienen algunas veces por siglo". Según la cronología de la Oficina Nacional de Investigación Económica, institución semioficial estadounidense (conocida por su acrónimo inglés, NBER), entre 1854 y 2009 hubo en EEUU 33 recesiones, a lo largo del siglo XX hubo 20 y desde el final de la II Guerra Mundial, hasta ahora, 11. La economía ortodoxa mantiene un eclecticismo teórico extremo sobre las causas de esas crisis y ha ignorado repetidamente la visión de quienes como Karl Marx, Wesley Mitchell o Henryk Grossman apuntaron a las pérdidas de rentabilidad como causa de las mismas, o a quienes como Clement Juglar señalaron la volatilidad y los trastornos de las finanzas como componente clave del fenómeno. Claro está que estas cosas no suelen ser objeto de investigación de los economistas ortodoxos. De hecho, cuando hace poco más de medio siglo Jan Tinbergen intentó aplicar métodos empíricos al estudio de estas cuestiones, fue masacrado por los dos líderes económicos de su época, John Maynard Keynes y Milton Friedman. Es verdad que en épocas recientes la economía ortodoxa ha avanzado mucho en el uso de métodos estadísticos y bases de datos masivas para estudiar cuestiones que a veces son importantes y otras muchas veces irrelevantes excepto para engordar el curriculum de quienes escriben los artículos correspondientes. En la realidad de la academia, los economistas que en sus investigaciones ponen en cuestión el mismo sistema económico, en vez de preocuparse de cómo gestionarlo, son sistemáticamente marginados y suelen vivir en los márgenes de la educación universitaria y en departamentos heterodoxos aislados que funcionan a modo de leprosarios de economistas postkeynesianos, marxistas, austríacos, feministas, ecológicos, o del tipo que sea. Por supuesto que es cierto, como dicen Cahuc y Zylberberg, que los economistas heterodoxos y otros que sin ser economistas hablan de temas económicos no pocas veces sustentan sus puntos de vista en poco más que buenos deseos o argumentaciones basadas en ideas periclitadas o demostradamente falsas, como son muchas nociones maltusianas. Pero lo mismo puede decirse de los economistas ortodoxos, que publican infinidad de informes y estudios basándose en las ideas predominantes de la economía ortodoxa que son las ideas bien vistas por los gobiernos, empresas, organismos nacionales e internacionales e instituciones diversas que generalmente financian dichos estudios. Y que, por supuesto, no tienen ningún fundamento experimental.

Un tema importante que suscita el libro es el de la relación entre la economía como disciplina académica y el negacionismo climático, al que Cahuc y Zylberberg se refieren repetidamente sin ponerlo nunca en relación con los economistas y la economía. Cuenta El negacionismo económico que el presidente francés François Hollande propuso en la conferencia sobre el clima de 2015 una tasa Tobin sobre las transacciones financieras, para aplicarla a la lucha contra el cambio climático. Otros mandatarios pretendían que los fondos obtenidos de ese impuesto se aplicaran a otros propósitos, "a causas nobles", comentan con sorna Cahuc y Zylberberg. Ahora bien, dicen, los resultados de las investigaciones económicas no descartan que ese impuesto realmente podría "perjudicar a la economía en su conjunto" (p. 81) reduciendo el crecimiento económico. Aquí se plantean dos asuntos: por una parte, si el cambio climático es suficientemente importante como para que las políticas para contrarrestarlo no deban tener en cuenta posibles efectos "nocivos" sobre el crecimiento económico; por otra parte, si hay alguna conexión causal entre crecimiento económico y cambio climático. Desarrollar ambos aspectos va mucho más allá de lo que puede caber en esta reseña. Lo que sí se puede decir es que, hasta hace muy pocos años la economía académica ha sido con su actitud ciega o despreciativa del cambio climático cuando menos auxiliar de importancia, si no componente esencial del movimiento negacionista financiado por empresas industriales y de combustibles fósiles. En general, los economistas en conjunto, quizá deslumbrados por el esplendor del crecimiento económico o del desarrollo de las fuerzas productivas, han ignorado olímpicamente la conexión obvia entre ese crecimiento y las emisiones de gases de efecto invernadero, es decir, causantes del cambio climático. De esa manera los economistas han formado probablemente el grupo profesional que junto con los políticos ha contribuidomás al negacionismo climático. Y ahí entran una gran mayoría de economistas ortodoxos y heterodoxos. Un ejemplo mencionable es el libro reciente de Anwar Shaikh, en cuyas mil páginas el cambio climático no se menciona ni una sola vez. Ha sido la profesión económica casi en bloque la que ha ignorado el vínculo obvio entre crecimiento económico y emisiones de gases de efecto invernadero, vínculo que está en la base del desastre climático y que aparece a poco que se miren los datos. Incluso hoy, la ortodoxia económica, representada por ejemplo por la economista Gail Cohen, sigue empeñada en mostrar que, a la larga, el crecimiento económico reduce las emisiones. Esto se "demuestra" por la evolución de las emisiones en unos pocos países, lo que equivale a demostrar que el tabaco no produce cáncer de pulmón mostrando unos cuantos nonagenarios que han sido fumadores toda su vida.

*****Cahuc y Zylberberg demuestran en este libro tener un concepto muy simplista de la ciencia. A su juicio los científicos construyen su consenso mediante revistas internacionales cuyos artículos son evaluados meticulosamente por los expertos en la materia. Por ello, ningún estudio "que no haya seguido este trámite de "validación por iguales" tiene valor alguno en el debate científico" (p. 61). Ahora bien, cualquiera que haya participado en ese proceso sabrá lo idealizada que es la visión que dan Cahuc y Zilberberg. En primer lugar, las revistas más prestigiosas rechazan una gran mayoría de los manuscritos sin revisión de árbitros externos, por decisión del editor que, sin tener conocimientos especiales del tema del artículo ha de juzgar "a ojo" si vale la pena o no mandar el manuscrito a que sea evaluado por revisores externos supuestamente expertos en el tema. En segundo lugar, los "mejores especialistas en la materia" a menudo no quieren perder el tiempo evaluando manuscritos y al final los que hacen esa "validación por iguales" son profesionales que tienen un conocimiento relativo, a menudo muy indirecto, del tema del artículo, o incluso estudiantes que quieren aprender. Sea como fuere, lo que es cierto es que muy a menudo los dos, tres o n revisores que "validan" el artículo discrepan radicalmente en su recomendación de publicación o rechazo del manuscrito al editor de la revista. La decisión final es en buena parte arbitraria, aleatoria, y si un manuscrito tiene disonancias con las ideas hegemónicas en un campo, su probabilidad de ser publicado se reduce drásticamente. El resultado de la "validación por iguales" en la que los iguales son supuestamente los mejores especialistas en la materia es que las revistas científicas de cualquier disciplina publican a menudo resultados que, a la larga, incluso muchos años después, se demuestran falsos. En lo que se publica tiene gran influencia el prestigio de los autores y su sintonía con las ideas hegemónicas, de forma que artículos de autores poco conocidos que llegan a conclusiones que rompen con las ideas en boga a menudo se rechazan sin más. Luego están los conflictos de interés, el sesgo de publicación y tantas otras influencias que incluso en disciplinas científicas bien establecidas como la física o la biomedicina hacen que el consenso científico avance de manera muy sinuosa. Sistemas como la evaluación de los manuscritos "a doble ciego", en la que los evaluadores desconocen la identidad de los autores y viceversa, intentan aminorar estas influencias nocivas, pero esos métodos a menudo fallan porque en campos especializados es fácil que los evaluadores reconozcan quién escribió un manuscrito aunque el nombre del autor se haya eliminado. Además, las revistas de economía a menudo no usan esta técnica "doble ciego" porque lo habitual es que los manuscritos se circulen antes de mandarlos a una revista. En cualquier caso, lo que muestra todo esto es que la selección de los artículos que se publican puede ser mejor o peor, pero dista mucho de asegurar que todo lo que se publica es bueno. Y si todo eso es aplicable por ejemplo a los campos de la biomedicina, la química o la ingeniería, en el campo de la economía, donde las escuelas de pensamiento económico discrepan en lo básico y los conflictos de interés son notables y frecuentes por la relación habitual de los economistas con empresas y gobiernos, los factores que cuestionan la "cientificidad" de lo que se publica se elevan, por decirlo de alguna forma, al cuadrado o al cubo. Tanto la economía como las demás disciplinas que se definen como ciencias sociales tienen muy poca capacidad para aplicar los métodos experimentales o empíricos de las ciencias "duras" y por tanto sería muy propio decir que, en realidad, hoy por hoy no son ciencias, sino disciplinas precientíficas. Einstein decía que la observación de las variables permite decidir qué teorías son ciertas, pero añadió que es la teoría la que nos dice qué variables tenemos que observar. La teorías económicas que guían la investigación de los economistas son radicalmente distintas para las distintas escuelas de pensamiento económico. Además dichas teorías son aproximaciones generales a la realidad económica y no son susceptibles de verificación experimental directa.El libro de Cahuec y Zylberberg tiene mucho material que hace su lectura valiosa y educativa si se hace con espíritu crítico. Los autores son especialmente hábiles para relatar experiencias y simplificar fenómenos complejos, aunque a menudo simplifican demasiado. Es interesantísimo el relato del origen de las políticas antimigratorias francesas, hoy bandera de la Agrupación Nacional de Marine Le Pen, antes del Frente Nacional de Jean-Marie Le Pen, y antes del Partido Comunista Francés, que al parecer describía la emigración afluente a Francia como un complot del capital para destruir al proletariado francés. El foco del libro en la realidad francesa quizá puede detraer la atención de los lectores que por ejemplo no tengan demasiado interés en los casos en que los empresarios, los sindicatos, y algunos políticos franceses son ferozmente atacados por Cahuc y Zylberberg por defender políticas que, a su juicio, se han demostrado como ineficaces o dañinas. Muchas afirmaciones del libro son indiscutibles, por ejemplo que la ciencia busca a la postre el consenso y, en ese sentido, el ideal científico es el pensamiento único que a menudo se desprecia o se critica desde posiciones posmodernas o anticientíficas. Obviamente es absurdo despreciar el pensamiento único que nos dice que entre las relaciones sexuales y el embarazo hay una relación causal, que la Tierra es esférica, que el paludismo es una enfermedad producida por un microorganismo y transmitida por mosquitos o que la reacción de un ácido y una base produce una sal más agua. Pero no es cierto, como dicen Cahuc y Zylberberg, que toda ciencia experimental trate de poner de manifiesto relaciones de causa y efecto. No son pocos los científicos naturales que han negado que la noción de causa tenga algo que ver algo con la ciencia y si alguien le pregunta a un físico, a un químico o a un biólogo cuál es la causa de la gravedad, del ácido clorhídrico o de las mitocondrias, lo más probable es que encuentre como respuesta un encogimiento de hombros. Las ciencias respectivas no se ocupan de esas causas. Bertrand Russell llegó a decir que la noción de causa es ajena a la ciencia. Por supuesto que esa idea tiene actualmente muchos detractores, pero tiene también muchos seguidores. Que la ciencia en general

busque establecer relaciones de causa a efecto no es ni mucho menos un consenso entre los científicos. Otra cosa es que cada vez se acepte más que demostrar relaciones causales es un componente importante del conocimiento científico. De hecho, en décadas recientes se ha avanzado mucho en la discusión sobre el concepto de causalidad y su operacionalización, lo que ha tenido mucho que ver con aportaciones provenientes del área de la filosofía, la epidemiología, la estadística y la computación, destacando autores tales como Hans Reichenbach, Austin Bradford Hill y, sobre todo, Judea Pearl. Mientras que las ideas de causalidad sistematizadas por este autor mediante diagramas acíclicos direccionales han sido generalmente aceptadas en campos como la computación y la investigación de las causas de enfermedad, en el terreno económico hay una dura resistencia a aceptarlas. Así, por ejemplo, los oscuros criterios econométricos que se usan para aceptar o rechazar un modelo econométrico como sugerente o demostrativo de una relación causal han servido muy poco para clarificar las polémicas entre keynesianos y antikeynesianos.Cuando un economista se refiere a "la teoría" se referirá a cosas muy distintas si pertenece a la escuela neokeynesiana, a la austriaca, a la postkeynesiana o a la neoclásica o si es seguidor de Marx, o de la economía ecológica. Y podrían añadirse otras escuelas y también es cierto que muchos economistas dirán que no se adscriben a ninguna de esas escuelas, el eclecticismo teórico es muy habitual en la disciplina. El diálogo entre economistas de distintas escuelas es a menudo un diálogo de sordos o un intercambio de denuestos y descalificaciones. Este libro probablemente no contribuirá a cambiar esa situación, más bien contribuirá a agravarla.Philippe Sollers dijo una vez que la única ciencia social es el marxismo-leninismo y seguro que habrá todavía algún economista que crea tal cosa, o una versión restringida de lo mismo, por ejemplo, que la única teoría económica válida es la de Marx. En cambio, serán probablemente muchos más los economistas de ideas eclécticas y "criterios abiertos" que piensen que la economía contiene elementos de ciencia y de ideología y que del debate teórico entre economistas de distintas escuelas surgirán a la larga elementos de conocimiento contrastado que podría denominarse científico. Y quizá sean muchos más los economistas académicos que encuentren meritorio el ataque de Cahuc y Zylberberg contra la heterodoxia económica y que, además, se sientan reconfortados por este alegato que afirma vehementemente que eso que enseñan los economistas "no negacionistas" en las facultades de ciencias económicas y empresariales es, de hecho, una ciencia, una ciencia "dura", incluso una "ciencia experimental". A juicio de quien esto escribe las ciencias sociales, como ya se sugirió en esta reseña, están en estadio precientífico y quizá por ello es tan precaria la situación de la humanidad. Joan Robinson decía que la función de esas ciencias sociales es muy distinta a la de las ciencias naturales, porque no es otra que dotar a la sociedad de un órgano de autoconciencia. Esa autoconciencia hoy no existe de ninguna forma y lo que la economía ortodoxa puede aportar a ella parece muy escaso. De la misma forma que la química científica moderna heredó mucho de la alquimia, pero no de la teología ni de la astrología, si alguna vez llega a existir una economía a la que se pueda llamar ciencia económica sin abusar del lenguaje, esa ciencia probablemente habrá heredado mucho de autores como Karl Marx, Nicholas Georgescu-Roegen o Marion King Hubbert y poco o nada de Schumpeter, Malthus o Milton Friedman. Incluso aceptando la idea de Lionel Robbins segúna la cual la economía es la ciencia que analiza el comportamiento humano en función de la relación entre fines dados y medios escasos que tienen usos alternativos, hay que concluir que la "economía experimental" que defienden Cahuc y Zylberbeg ha fracasado estrepitosamente. Como dijo Greta Thunberg hace poco en las Naciones Unidas, frente al colapso de ecosistemas enteros y el comienzo de una extinción en masa lo único que ustedes saben hacer es hablar de dinero y contarnos cuentos de hadas de crecimiento económico eterno. En ese "ustedes" que mencionaba Greta, los economistas que piensan que su disciplina es una ciencia experimental ocupan el lugar principal.En su versión original el libro aquí reseñado se tituló Le négationnisme économique, et comment s'en débarrasser. La traducción de Juan Manuel Salmerón se lee bien, aunque tiene defectos evidentes. Refiriéndose en mal castellano a las comidas gratis que Google proporciona a sus empleados, el libro dice que la empresa da "restauración gratuita" (p. 140). Y también dice que los biólogos y los médicos hacen experimentos o comparan grupos "cuando quieren testar un medicamento" (p. 169). Hacer testamento es sin embargo lo que en nuestro idioma significa "testar".

Cahuc, Pierre y Zylberberg, André; El negacionismo economico: un manifiesto contra los economistas secuestrados por su ideologiaJosé A. TapiaRevista de Economía Crítica, nº32, segundo semestre 2021, ISSN 2013-5254Journal of Critical Economics, issue 32,second semester 2021, ISSN 2013-5254

https://www.revistaeconomiacritica.org/index.php/rec/article/view/593/555

REFERENCIAS CITADAS Y LECTURAS RECOMENDADAS

Cohen, Gail et al. (2018). The Long-Run Decoupling of Emissions and Output: Evidence from the Largest Emitters. IMF Working Paper. Washington DC, Fondo Monetario Internacional.

Eichner, Alfred S. (1983). "Why Economics Is Not Yet a Science", Journal of Economic Issues 17(2):507-520.Hill, Austin B. (1965). "The Environment and Disease: Association or Causation?" Proceedings of the Royal Society of Medicine 58(5): 295–300.

Mandelbrot, Benoit B. & Hudson, Richard B., 2004. The (Mis)Behavior of Markets, 3a. ed. Nueva York, Basic Books.Mumford, Stephen, Anjum, Rani L. (2013). Causation: A Very Short Introduction. Oxford University Press.Sacristán, Manuel (1980). "El trabajo científico de Marx y su noción de ciencia", Mientras Tanto 2:61-96.

Pearl, Judea. (2018). The Book of Why: The New Science of Cause and Effect. Nueva York, Basic Books.Schröder, Enno, Storm, Servaas. (2018). Economic growth and carbon emissions: The road to ‘Hothouse Earth’ is paved with good intentions. Institute for New Economic Thinking.Pearl, Judea, Mackenzie, Dana (2018). The Book Of Why. The New Science of Cause and Effect. Nueva York, Basic Books.Reichenbach, Hans (1956). The direction of time. Berkeley, University of California Press.Robinson, Joan (1970). Freedom & Necessity—An Introduction to the Study of Society. Londres, Allen & Unwin, p. 120.Shaikh, Anwar (2016). Capitalism: Competition, Conflict, Crises. Oxford, Oxford University Press,.

Sims, Cristopher (2010). "But Economics Is Not an Experimental Science", Journal of Economic Perspectives 24(2): 59-68,.Tapia José, A. (2018). Rentabilidad, inversión y crisis: Teorías económicas y datos empíricos. Madrid, Maia.Tapia Granados, José A., Carpintero, Óscar, (2013). "Economic aspects of climate change", Journal of Crop Improvement 27(6):693-734

.Tapia Granados, José A. et al., (201). "Climate change and the world economy: short-run determinants of atmospheric CO2", Environmental Science & Policy 21:50-62.

Cahuc, Pierre y Zylberberg, André; EL NEGACIONISMO ECONOMICO: UN MANIFIESTO CONTRA LOS ECONOMISTAS SECUESTRADOS POR SU IDEOLOGIA, Deusto S.A. Ed., Barcelona, 2018 (176 pp.) ISBN 978-84-23-429042

https://brujulaeconomica.blogspot.com/2022/10/ser-economista-consiste-en-adquirir-y.html

https://brujulaeconomica.blogspot.com/2016/08/enlaces-para-estudiantes-de-economicas.html

https://brujulaeconomica.blogspot.com/2022/10/economia-y-matematicas-luis-corchon-diaz.html

https://www.amazon.es/negacionismo-econ%C3%B3mico-manifiesto-economistas-secuestrados

/dp/8423429040

https://www.revistaeconomiacritica.org/index.php/rec/article/view/593

https://brujulaeconomica.blogspot.com/2019/01/60-libros-de-economia-en-pdf.html

https://brujulaeconomica.blogspot.com/2022/10/ser-economista-consiste-en-adquirir-y.html

https://brujulaeconomica.blogspot.com/2017/04/econopatiasjuan-francisco-jimeno.html

https://brujulaeconomica.blogspot.com/2022/10/economia-y-matematicas-luis-corchon-diaz.html

https://brujulaeconomica.blogspot.com/2017/06/guia-para-aprender-metodos.html

https://brujulaeconomica.blogspot.com/2017/06/guia-para-aprender-metodos_28.html

https://brujulaeconomica.blogspot.com/2019/06/donde-quedo-la-ciencia-economica-jose.html

https://brujulaeconomica.blogspot.com/2022/10/divulgando-en-economia-que-por-que-para.html

https://brujulaeconomica.blogspot.com/2018/03/la-economia-desenmascarada-resena-de.html

https://brujulaeconomica.blogspot.com/2019/08/los-economistas-y-la-crisis-financiera.html

https://brujulaeconomica.blogspot.com/2019/11/el-enfoque-tradicional-y-el-enfoque.html

https://brujulaeconomica.blogspot.com/2020/07/la-economia-es-una-ciencia-de.html

https://brujulaeconomica.blogspot.com/2021/06/mejorar-los-debates-economicos-modelos.html

https://brujulaeconomica.blogspot.com/2020/12/como-funciona-un-departamento-moderno.html

https://brujulaeconomica.blogspot.com/2010/07/3-anos-de-errores-en-politica-economica.html

https://articulosclaves.blogspot.com/2020/03/la-nueva-ola-progre-del-analisis.html

https://articulosclaves.blogspot.com/2018/04/historia-economica-frente-ideologias.html

https://brujulaeconomica.blogspot.com/2011/10/n-316-soy-economista-y-os-pido.html

https://articulosclaves.blogspot.com/2016/09/ecnomistas-una-posicion-incomoda-y-la.html

https://brujulaeconomica.blogspot.com/2018/03/el-negacionismo-economico-jose-luis.html

https://articulosclaves.blogspot.com/2016/04/no-es-ideologia-es-ignoranciay-la.html

https://articulosclaves.blogspot.com/2021/10/el-quid-de-la-cuestion-politica.html

https://articulosclaves.blogspot.com/2016/04/es-la-economia-una-ciencia-pedro-rey.html

https://articulosclaves.blogspot.com/2021/10/como-detectar-relaciones-causa-efecto.html

https://articulosclaves.blogspot.com/2022/07/ideologias-varias-polica-enganabobos-y.html

https://brujulaeconomica.blogspot.com/2015/09/los-economistas-frente-la-economia-dani.html

https://brujulaeconomica.blogspot.com/2022/10/divulgando-en-economia-que-por-que-para.html

https://brujulaeconomica.blogspot.com/2022/09/estadistica-i-grado-en.html

https://brujulaeconomica.blogspot.com/2022/09/clases-de-macroeconomia-intermedia.html

https://articulosclaves.blogspot.com/2020/06/es-la-economia-una-cienciapedro-rey-biel.html

https://articulosclaves.blogspot.com/2021/04/negacionismo-econommico-economistas-e.html