Economía y geopolítica del coche eléctrico: una perspectiva europea

10 Abr 2024

Tema

La situación del sector del coche eléctrico, el creciente protagonismo de las exportaciones chinas y el efecto de la Inflaction Reduction Act estadounidense sobre las exportaciones europeas

Resumen

El sector del automóvil es uno de los pilares de la industria europea y uno de los sectores que más ha sufrido los vaivenes del complejo entorno económico y geopolítico de los últimos años. Dentro del sector, el del coche eléctrico es hoy uno de los terrenos de juego más activos de la política industrial mundial y está embarcado en una peligrosa carrera de subvenciones, espoleada por la Inflation Reduction Act (IRA) estadounidense.

El presente artículo describe la transformación y situación actual del sector del coche eléctrico, el creciente protagonismo de las exportaciones de China y el impacto de éstas y de la IRA sobre una Unión Europea (UE) demasiado poco integrada como para desarrollar una política industrial efectiva y coherente. El análisis de los datos demuestra que, contrariamente a lo esperado, la IRA no parece haber afectado por el momento a las exportaciones europeas, lo que indica que la UE está aún a tiempo para reaccionar y sumarse a una carrera clave para la seguridad tecnológica e industrial del siglo XXI.

Análisis

1. Introducción

El sector del automóvil, uno de los pilares de la industria europea y responsable de más del 7% del PIB de la UE, está entrando con fuerza en la competición geoestratégica global. La necesidad de luchar contra el cambio climático ha acelerado la transición hacia los coches híbridos y eléctricos, y la producción de baterías (y el control de los minerales críticos necesarios para producirlas) está cada vez más presente en los debates sobre seguridad económica en Occidente.

Lograr el liderazgo tecnológico y aprovechar las economías de escala en la producción de vehículos eléctricos y baterías se revelan como herramientas clave para lograr ventajas competitivas y geoeconómicas.

Desde que la pandemia del COVID-19, la guerra en Ucrania y los controles a las exportaciones (tanto de tecnología como de minerales) han puesto de manifiesto que la interdependencia comercial puede ser utilizada como arma arrojadiza, cada vez más países están utilizando la política industrial para aumentar sus capacidades de producción domésticas y reestructurar las cadenas de suministro para reducir sus vulnerabilidades.

Las lógicas del de-risking (reducir los riesgos asociados a la interdependencia) y el friend-shoring (asegurarse de que el comercio y la inversión se concentran en países alineados geopolíticamente) se están aplicando a cada vez más sectores y el del automóvil no es una excepción.

En la UE se observa con preocupación cómo Estados Unidos (EEUU), por una parte, y China, por otra, han articulado políticas de apoyo al sector que podrían dejar a la industria europea (y sobre todo a la alemana) anclada en el pasado, es decir, liderando unos motores de combustión que en principio deberían dejar de producirse en 2035 y quedándose atrás en el desarrollo del vehículo verde. Esta posibilidad tendría implicaciones tanto para la productividad y el crecimiento de las economías europeas como para su seguridad.

Aunque la UE ha recibido con satisfacción el compromiso que la Administración Biden ha tenido con la lucha contra el cambio climático –un claro cambio con respecto a las políticas climáticas de Trump–, las subvenciones de la IRA aprobadas en 2022 generaron gran preocupación respecto a la capacidad de competir de los fabricantes europeos, así como al futuro de las exportaciones de coches a EEUU.

Por otra parte, ante el espectacular auge de las exportaciones de vehículos eléctricos chinos, la Comisión Europea inició en octubre de 2023 una investigación antisubvención para determinar si había competencia desleal. Pero, más allá del resultado de esta investigación, que podría abrir la puerta a medidas compensatorias, en Europa preocupa que China consolide en el sector un liderazgo similar al que ya tiene en el de los paneles solares, lo que supondría un creciente riesgo si las relaciones entre Occidente y el gigante asiático continúan tensándose. Su control de muchos minerales para producir baterías, así como el anuncio de restricciones a su exportación, han hecho saltar las alarmas en varias capitales europeas.

Este artículo analiza en qué medida están justificadas las preocupaciones europeas. Tras considerar la importancia del sector automóvil y las disyuntivas de los gobiernos (en particular la necesidad de combinar competitividad, seguridad y sostenibilidad), se analiza el efecto de las subvenciones chinas y estadounidenses en los flujos comerciales de vehículos eléctricos y baterías, y sobre la debilidad del sector en Europa.

A continuación, se evalúa la conveniencia de que la UE reaccione al boom exportador de China en el contexto de la nueva estrategia de seguridad económica y autonomía estratégica abierta de la Unión y cómo debería hacerlo.

2. Vehículos eléctricos, subvenciones y competitividad

El sector del automóvil no es como los demás. Históricamente, ha sido uno de los buques insignia de la industria manufacturera europea (sobre todo de la alemana) y es un gran dinamizador de la economía, con importantes efectos de arrastre hacia atrás en siderurgia, química y textil y hacia adelante en tecnologías de la información y de las comunicaciones o servicios de reparación. En la UE representa más del 7% del PIB y articula muchas de las cadenas de suministro intracomunitarias. Los países de la UE fabricaron en 2022 casi 11 millones de automóviles que proporcionaron 2,6 millones de empleos directos (el 8,5% del empleo europeo en el sector manufacturero) y 13,8 millones de empleos indirectos (el 6,1% del total de la UE).

En España, por su parte, la facturación del sector supone el 8,1% del PIB, y aporta el 9% del empleo. En 2022, España fabricó 2,2 millones de automóviles, de los cuales 1,93 millones fueron exportados. Se está hablando, por lo tanto, de un sector estratégico.

El mundo del automóvil se ha visto afectado en los últimos años por numerosos cambios económicos y geopolíticos. Así, ha tenido que enfrentarse al desafío del objetivo de descarbonización, que ha forzado la aceleración de la transición de la combustión tradicional hacia el vehículo eléctrico; a la pandemia del COVID-19, que ha producido serias disrupciones de las cadenas de suministro global; a la invasión de Ucrania, que ha generado fuertes subidas de los precios de los combustibles y el alza de materias primas esenciales como el aluminio, el níquel y el paladio; y la guerra tecnológica entre EEUU y China, que ha provocado escasez mundial de semiconductores, restricciones a las tecnologías de 5G y de gestión de datos en la nube –estrechamente vinculadas al coche autónomo– y controles al acceso de materias primas clave para la producción de baterías como el grafito, el galio y el germanio.

La competición tecnológica entre grandes potencias ha sido uno de los elementos que más ha acelerado la batalla por la supremacía industrial en el sector del coche eléctrico, cuya demanda se espera que crezca considerablemente en los próximos años. EEUU, centrado en maximizar el diferencial tecnológico con sus principales adversarios geopolíticos, no sólo ha establecido restricciones a la exportación de tecnología hacia China, sino que ha anunciado subvenciones masivas para la industria del automóvil verde, considerado ahora elemento crucial de su estrategia de seguridad nacional. Así, la IRA de agosto de 2022 ofreció cuantiosas deducciones fiscales para fortalecer las cadenas de suministro nacionales de vehículos eléctricos, baterías y minerales asociados. Si a eso unimos el movimiento proteccionista de la Administración Biden, que es continuista con las políticas neomercantilistas de Trump, parece claro que EEUU, ante el nuevo trilema entre transición verde, autonomía estratégica y disciplina fiscal, estaría primando las consideraciones de seguridad (centradas en reducir la dependencia de China y lograr la supremacía tecnológica) sobre las de eficiencia y coste; es decir, está dispuesto a pagar más por sentirse más seguro, al tiempo que impulsa la transición energética. Esto se debe, en parte, a que en EEUU no parece haber preocupación alguna por los elevados déficits públicos: emitir el dólar, la moneda de reserva global, le otorga ese enorme privilegio.

La UE, obligada a reaccionar, incluyó en su Ley sobre la Industria de Cero Emisiones Netas (Net Zero Act) de marzo de 2023 el objetivo de que el 90% de la demanda anual de baterías en la UE sea satisfecha por fabricantes domésticos (cuya capacidad debería alcanzar los 550 GWh en 2030). Sin embargo, por el momento, sigue comprometida a mantener intensos lazos comerciales con China, e incluso parece estar dispuesta a mantener las importaciones de productos más baratos “verdes”, que le permitan acelerar la transición energética, aunque como se observa a continuación, habrá que ver si finalmente termina tomando medidas con relación a las importaciones de vehículos eléctricos chinos.

La India también está impulsando la fabricación nacional de vehículos eléctricos y baterías a través de incentivos vinculados a la producción. Como resultado, ha habido numerosos anuncios de inversiones en las cadenas de suministro de vehículos eléctricos.

China, por su parte, lleva mucho tiempo concediendo subvenciones a la producción de vehículos eléctricos. La consultora Alix Partners estima que China otorgó subsidios estatales para vehículos eléctricos e híbridos por valor de 57.000 millones de dólares entre 2016 y 2022.

Los subsidios estatales para la adquisición de vehículos iban a ser retirados en el 2023 (después de 11 años), pero ese mismo año los incentivos fiscales se prorrogaron hasta por lo menos el 2027.

Las actuales ayudas a la producción incluyen desde subvenciones directas a la producción hasta descuentos en los precios de la electricidad, las materias primas y las baterías, pasando por préstamos preferenciales y la provisión barata de tierras.

La guerra de subvenciones, a la que Europa no es ajena (también se ha apoyado al sector con fondos públicos cuando ha sido necesario), entraña riesgos, no sólo por su enorme coste (que en el caso de la UE se complica por la inexistencia de una unión fiscal capaz de diseñar programas federales de gasto que complementen o sustituyan al apoyo de los Estados miembros), sino porque dificulta las estrategias de inversión. Así, por ejemplo, la búsqueda de alternativas a las baterías de litio está promoviendo el desarrollo de baterías de iones de sodio y no va a ser fácil compatibilizar al mismo tiempo las inversiones en estas nuevas tecnologías alternativas con las necesarias para la extracción de litio (en el caso de que las baterías alternativas no resultasen eficaces).

En definitiva, mientras que EEUU (y también China) están colocando la seguridad y la reducción de las dependencias externas en el centro de sus decisiones de política económica, comercial e industrial, y dejando claro que, en las disyuntivas entre seguridad, competitividad y sostenibilidad, la seguridad va primero, la UE –y otros países– tienen un enfoque algo diferente.

La UE está empezando a contemplar medidas para aumentar su autonomía estratégica y su seguridad económica (especialmente con iniciativas sobre minerales críticos, semiconductores y, sobre todo, con su Estrategia de Seguridad Económica de 2023), pero sigue defendiendo el multilateralismo, y un marco comercial abierto, con nuevos acuerdos comerciales para diversificar riesgos y reducir costes. De hecho, en el caso del vehículo eléctrico, está más preocupada por cómo los subsidios de otras potencias pueden restarle competitividad y liderazgo en el sector que por consideraciones estrictamente de seguridad nacional/europea. Un buen ejemplo de esto es que los aranceles a los vehículos eléctricos chinos son del 10% en la UE cuando en EEUU están en el 27,5%.

3. El incipiente liderazgo chino en el sector

Tras superar a Japón, China es ya el mayor productor de vehículos eléctricos del mundo, aunque muchos de los que produce son extranjeros, como los Tesla o Renault. Su producción representa el 54% del total mundial y con una cuota aún mayor en el sector de baterías para vehículos eléctricos. El crecimiento futuro de este mercado, además, no ha hecho más que empezar. La Agencia Internacional de la Energía estima que las ventas de automóviles eléctricos pasarán de representar el 4% de las ventas totales de automóviles en 2020 al 70% en 2040, con China como principal mercado, seguido de Europa. El resto de Asia se incorporará con fuerza a la demanda mundial a partir de 2025, y se espera que el 80% del crecimiento del sector se produzca fuera de la UE.

La posición de liderazgo de China es aún más sólida en las baterías, que suponen de media un 40% del coste de fabricación de un vehículo eléctrico. Esto se debe a su tecnología y aprovechamiento de las economías de escala, a su acceso preferencial a las materias primas críticas necesarias para su fabricación (como el litio, el cobalto y el níquel) y a su competitividad en el procesamiento de éstas.

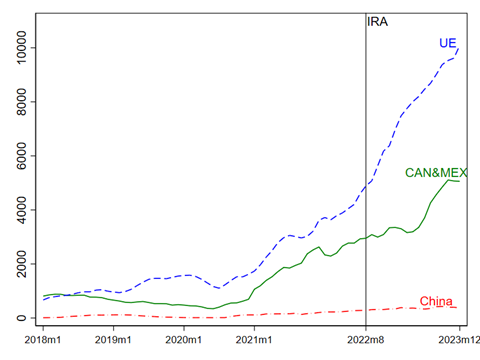

Este liderazgo se refleja en los flujos de comercio internacional. La Figura 1 presenta la evolución de las importaciones de vehículos eléctricos y baterías de la UE desde China durante el periodo 2018-2023. Para evitar cambios bruscos en las series, hemos calculado una suma móvil de 12 meses de las importaciones. Por ejemplo, la cifra correspondiente a enero de 2018 es la suma de las importaciones correspondientes a ese y a los 11 meses anteriores. Se ha producido un enorme crecimiento tanto de vehículos eléctricos (línea azul) como de las baterías (línea roja). Es destacable que las importaciones de baterías superan en valor a las importaciones de coches eléctricos. De hecho, China fue el origen del 82% del total de importaciones de baterías de la UE en 2023, mientras que en los vehículos eléctricos su peso fue del 36%.

Figura 1. Importaciones de vehículos eléctricos y baterías de la UE desde China, 2018-2023 (millones de dólares, suma móvil de 12 meses)

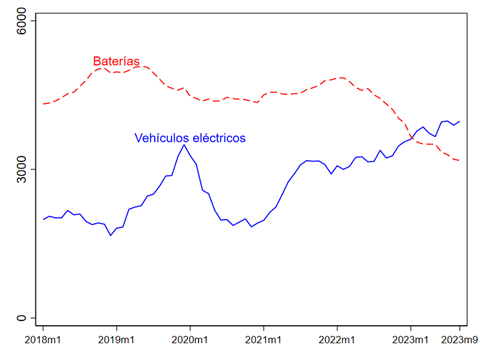

En cambio, China depende poco de las importaciones de otros países, tanto en baterías como en vehículos eléctricos. Como muestra la Figura 2, las importaciones de baterías han ido descendiendo en los últimos años y las importaciones de vehículos eléctricos han crecido de forma moderada. Esto indica que los vehículos chinos no sólo son altamente competitivos por las subvenciones que reciben en su producción, sino porque los fabricantes chinos controlan prácticamente toda la cadena de valor y la escala. Por otra parte, China es relativamente dependiente del mercado europeo, porque cerca del 40% de sus exportaciones de coches eléctricos van destinadas al Viejo Continente.

Figura 2. Importaciones chinas de vehículos eléctricos y de baterías, 2018-2023 (millones de dólares, suma móvil de 12 meses)

4. El impacto sobre el sector en la UE

La UE es muy consciente de las dependencias estratégicas que ha desarrollado tanto en el ámbito de los vehículos eléctricos como en las baterías. Los fabricantes europeos se resistieron durante mucho tiempo a asumir que el coche eléctrico iba a sustituir al de combustión y ahora los esfuerzos de autosuficiencia europeos van lentos. Una prueba es la prórroga aceptada en el marco del Acuerdo de Cooperación UE-Reino Unido para la aplicación estricta de reglas de origen: se preveía exigir a partir de enero de 2024 que el 45% del valor de un vehículo eléctrico y el 60% del valor de la batería tuviera origen en el Reino Unido o la UE, pero la realidad ha llevado a las dos partes a posponer esta regla hasta enero de 2027.

Curiosamente, la UE, como en otros aspectos medioambientales, fue pionera a la hora de incentivar la demanda de automóviles sostenibles, pero no tanto su producción, ya que durante mucho tiempo apostó por el modelo híbrido, lo cual resultó un error estratégico. China, por el contrario, no tenía una industria del motor que defender y apostó directamente por el coche completamente eléctrico, tanto por el lado de la demanda como por el de la producción (concentrando los subsidios más en los productores que en los consumidores) y la apuesta le ha salido bien, aunque no sin algún problema. Tanto es así que, en los últimos tiempos, la falta de dinamismo económico de China, tras el fin de la política de COVID Cero, ha dado lugar a una fuerte sobrecapacidad de producción (con apenas un 35% de tasa de utilización de la capacidad), que no se ha resuelto con cierres de empresas sino con exportaciones masivas a un precio más de un 20% inferior al de los países europeos.

Una vez más, la sobrecapacidad industrial china –como ya ocurrió con los sectores de acero, aluminio y paneles solares– termina amenazando la supervivencia de la economía europea.

En el caso de las subvenciones estadounidenses de la IRA, la preocupación en Europa fue intensa, tanto por las ayudas que se concedían a los vehículos eléctrico e híbridos fabricados en EEUU, o con minerales críticos en sus baterías procedentes de países con los que EEUU tenía acuerdos de libre comercio (lo que no era el caso de la UE), como por la clara incompatibilidad de las provisiones de Buy American de la IRA con la normativa multilateral de la Organización Mundial del Comercio (OMC).

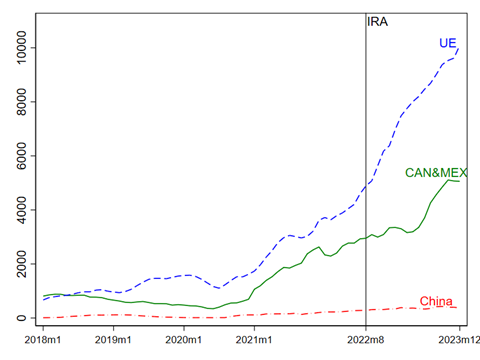

La Figura 3 muestra la evolución de las importaciones de coches eléctricos de EEUU desde Canadá y México, China y la UE entre enero de 2018 y diciembre de 2023.

Figura 3. Importaciones de vehículos eléctricos de EEUU desde Canadá y México, China y la UE, 2018-2023 (millones de dólares, suma móvil de 12 meses)

Se ha producido un notable crecimiento de las importaciones estadounidenses de coches eléctricos desde el año 2021. Por ejemplo, entre enero de 2021 y diciembre de 2023, las importaciones de coches eléctricos desde la UE (línea azul) se han multiplicado por seis. Como podemos ver en la Figura, durante todo el periodo de análisis EEUU importó más vehículos eléctricos desde la UE que desde Canadá y México (línea verde), sus socios comerciales en el Acuerdo entre EEUU, México y Canadá (USMCA, por sus siglas en inglés). Es llamativo el pequeño peso de China (línea roja), líder mundial en las exportaciones de vehículos eléctricos, en las importaciones totales de vehículos eléctricos de EEUU. El arancel del 27,5% sin duda pesa mucho y es muy posible que, para evitarlos, los fabricantes chinos estén entrando al mercado estadounidense indirectamente a través de México.

No se observa ningún cambio en la tendencia de las importaciones desde la UE con relación a las importaciones desde Canadá y México una vez que la IRA entró en vigor en agosto de 2022. Este resultado es, en principio, sorprendente, ya que la IRA establece que la subvención fiscal a los compradores de coches eléctricos solamente se aplica para vehículos producidos en Norteamérica. Por tanto, se habría esperado que las importaciones de coches eléctricos desde la UE hubiesen descendido con relación a las importaciones desde Canadá y México a partir de agosto de 2022. Como explica Bown (2023), este inesperado comportamiento se explica porque EEUU, en diciembre de 2022, extendió el crédito fiscal a todos los coches eléctricos adquiridos mediante un contrato de leasing, aun cuando éstos no se hubiesen fabricado en Norteamérica. Además, la UE y EEUU están inmersos desde hace más de un año en la negociación de un muy limitado acuerdo de libre comercio sobre minerales críticos, que abriría la puerta a que los vehículos europeos vendidos en EEUU se pudieran beneficiar de parte de las subvenciones de la IRA (Japón cerró un acuerdo similar en marzo de 2023, pero el de la Unión está encontrando más resistencia en el Congreso estadounidense). Como conclusión, no se observa que la IRA haya tenido por el momento un efecto negativo sobre las importaciones de coches eléctricos de EEUU desde la UE.[1]

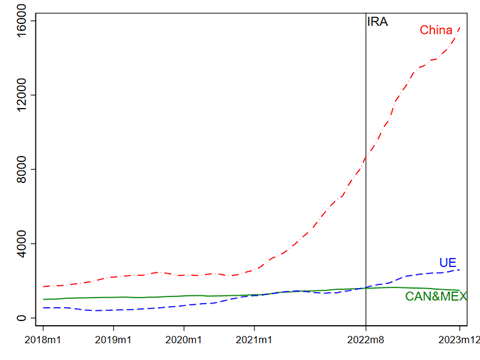

La Figura 4 muestra las importaciones de baterías eléctricas de EEUU. Es llamativo el enorme peso de las importaciones chinas con relación a las importaciones desde Canadá y México y la UE. Además, las importaciones de baterías eléctricas desde China han crecido de forma ininterrumpida desde 2021, multiplicándose por seis entre enero de 2021 y diciembre de 2023. Aunque las importaciones de baterías eléctricas desde la UE son de una menor cuantía, no se observa una caída de las importaciones desde la entrada en vigor de la IRA. Este resultado también resulta, a priori, sorprendente, ya que la IRA, a partir de las aclaraciones que entraron en vigor en abril 2023, establece que un porcentaje de las materias primas y componentes que se utilizan en la fabricación de las baterías eléctricas deben proceder de Norteamérica o de países con los que EEUU tenga un acuerdo comercial, entre los cuales no se encuentra ni China y la UE. Como conclusión, tampoco se observa que la IRA haya tenido un efecto negativo sobre las importaciones de baterías de EEUU desde la UE.

Figura 4. Importaciones de baterías eléctricas de EEUU, 2018-2023 (millones de dólares, suma móvil de 12 meses)

En definitiva, parece que el efecto de los subsidios estadounidenses de la IRA no ha tenido por el momento el impacto negativo inicialmente esperado sobre las exportaciones europeas. Los fabricantes comunitarios se enfrentan a problemas de competitividad (derivados de los mayores costes energéticos para la industria) e innovación, por haberse sumado tarde a la fabricación de vehículos eléctricos puros en comparación con EEUU (Tesla) o China (BYD). El reto europeo consiste ahora en mantener, e incluso hacer crecer, sus cuotas de mercado en el mercado interior y en terceros mercados en un contexto de creciente demanda, pero también de creciente competencia por ver quién gana la carrera del coche eléctrico.

5. La investigación de la UE contra las subvenciones de China

En este contexto, el 4 de octubre de 2023 la Comisión Europea inició una investigación

sobre la posibilidad de imponer aranceles para proteger a los

productores de la UE contra las importaciones chinas de vehículos

supuestamente beneficiadas por subvenciones estatales. La Comisión

tendrá hasta 13 meses para evaluar si impone aranceles a los automóviles

chinos por encima de la tasa ordinaria del 10%. A lo largo de esta

investigación antisubvención, que supone el enfrentamiento comercial más

notable con China desde la investigación sobre los paneles solares hace

una década (que a punto estuvo de desembocar en una guerra comercial),

la Comisión deberá no sólo probar la existencia de subvenciones, sino

también estimar su importe y demostrar que éstas han “causado daño”

a los productores europeos (aspectos todos ellos muy definidos en el

marco OMC). De aprobarse, las medidas compensatorias, que en cualquier

caso serían más pequeñas que si fuese una demanda antidumping, se impondrían sólo por un máximo de cinco años

La investigación abarca todos los automóviles procedentes de China, incluidas las marcas extranjeras que fabriquen allí, como Tesla, Renault o BMW. Es llamativo que la investigación se ha producido a iniciativa de la propia Comisión Europea y no –como suele ser habitual– en respuesta a una queja de la industria. El sector del automóvil europeo, en líneas generales, está preocupado por la carrera proteccionista que se está viendo y pocos en su seno abogan por aumentar los aranceles, aunque sí reclaman un terreno de juego equilibrado a través de una auténtica política industrial europea en este ámbito. También es conocido que, mientras los fabricantes de coches franceses piden mayor protección y estarían a favor de una mayor intervención de la Comisión, los fabricantes alemanes se resisten a ello por temor a las represalias de China en su mercado.

Mientras tanto, las marcas chinas, desde el líder BYD a sus competidores más pequeños como Xpeng y Nio, siguen expandiéndose en Europa. La Comisión Europea sostiene que la cuota de mercado de China en los vehículos eléctricos vendidos en Europa alcanza ya el 8% y podría alcanzar el 15% en 2025, señalando que los precios suelen estar un 20% por debajo de los modelos fabricados en la UE (en parte, como se ha explicado anteriormente, esto es porque los fabricantes chinos controlan toda la cadena de valor desde la minería hasta la comercialización).

Esta guerra de precios está obligando a otros fabricantes como Renault a recortar costes.

Como la investigación lleva tiempo, los productores chinos están acelerando sus exportaciones ante la posibilidad de futuras medidas compensatorias. La Comisión estima que en el período entre octubre de 2023 y enero de 2024 (es decir, justo después de que se anunciara la investigación), las importaciones europeas de vehículos eléctricos crecieron un 14% respecto al mismo período del año anterior. Para hacer frente a esto, la Comisión ha exigido a las autoridades aduaneras de los Estados miembros de la UE que comiencen a registrar la importación de vehículos eléctricos chinos a la UE, probablemente para imponer aranceles de forma retroactiva. Esto tenderá a ralentizar en cualquier caso las exportaciones chinas (incluso aunque al final no se decida imponer aranceles).

En cualquier caso, probar las subvenciones no será una tarea fácil y no conviene subestimar la posibilidad de represalias por parte de China. De hecho, la asociación de fabricantes de Alemania considera que sería más útil favorecer la competitividad de la industria europea reduciendo los precios de la electricidad o la considerable burocracia. Otras voces del sector abogan por aumentar la demanda a través de una apuesta clara por incrementar los puntos de recarga (Europa está muy por detrás de China en este asunto) y quizá incluso ofrecer incentivos fiscales tanto para la compra de coches eléctricos como para la reconversión de muchas plantas de producción ahora centradas en los coches de combustión. También sería necesario destinar más recursos a la I+D tanto en la producción de baterías como en nuevos materiales y software del coche eléctrico. No hay que olvidar que el coche eléctrico supone un paso de la ingeniería mecánica a la electrónica y, en este ámbito, Europa tiene que descubrir todavía cuáles son sus ventajas competitivas no sólo en fabricación, sino también en componentes (una industria muy presente en España).

Conclusiones

En la producción del vehículo eléctrico convergen tres de los temas más importantes de la geoeconomía contemporánea:

-la transición energética (por su capacidad de asegurar la movilidad con menores emisiones),

- la transición digital (porque un coche eléctrico es, en última instancia, un ordenador sobre una batería con cuatro ruedas)

-y la seguridad económica (porque las grandes potencias están cada vez más preocupadas por el contexto de creciente rivalidad geopolítica).

Los fabricantes europeos de automóviles, que durante décadas fueron líderes a nivel mundial, han llegado tarde a la carrera por la supremacía industrial y tecnológica de los coches eléctricos. Incluso Japón, cuyas empresas lideraron la producción de coches híbridos en la década pasada, parecen haberse quedado atrás con relación a los productores de EEUU y China de coches eléctricos. Como se ha señalado, la política industrial de las principales potencias ha centrado parte de sus esfuerzos en apoyar al nuevo sector del automóvil, dadas sus importantes externalidades positivas y efectos de arrastre. La UE, sin embargo, juega aquí con desventaja ya que, al no ser una unión fiscal, tiene menor flexibilidad en el diseño de ayudas públicas (incluidas las fiscales) que ha puesto sobre la mesa la IRA en EEUU o la política de apoyos de China.

Sin embargo, todavía es posible reaccionar, como señala un reciente informe de la Asociación Europea de Fabricantes de Automóviles (ACEA). En primer lugar, porque, como se ha visto, las subvenciones norteamericanas que tanta preocupación despertaron entre los fabricantes europeos en 2022 y 2023 no han llevado a una caída de sus exportaciones de vehículos híbridos y eléctricos a EEUU. De hecho, gracias a las pequeñas modificaciones de la legislación estadounidense y al importante aumento de la demanda en Norteamérica, la UE ha sido capaz de exportar cada vez más.

Por otra parte, aunque la UE sí está cada vez más preocupada por el aumento de las exportaciones de vehículos chinos (y también por el control chino de muchos de los minerales críticos necesarios para producir baterías), no parece querer entrar en una guerra comercial con China que podría terminar siendo muy dañina. La investigación antisubvención iniciada por la Comisión Europea más bien parece un aviso a las autoridades chinas de la necesidad de negociar la evolución futura de los flujos comerciales y, de no ser así, la posibilidad de tomar medidas más firmes.

En todo caso, los retos que debe afrontar la UE para no perder el tren en este importante sector son numerosos e incluyen políticas para reducir estructuralmente el coste de la electricidad, acuerdos para asegurar el suministro (o la producción interna) de semiconductores y minerales críticos, la introducción de incentivos para estimular la demanda y una mayor competencia, y el diseño de una política industrial más activa que necesariamente habrá de contar con fondos a nivel europeo que eviten la ruptura del mercado interior.

[1] Las estimaciones que hemos realizado de un modelo de regresión de diferencias en diferencias confirman que la IRA no ha tenido un efecto negativo sobre las exportaciones de coches eléctricos de la UE a EEUU.

Asier Minondo agradece la financiación recibida por el Ministerio de Ciencia e Innovación (Proyecto PID2021-122133NB-I00 – MCIN/AEI/10.13039/501100011033/FEDER, EU) y del Departamento de Educación del Gobierno Vasco (IT1429-22).

No hay comentarios:

Publicar un comentario