Rising inflation is worrisome. But not for the reasons you think

Francesco D'Acunto, Michael Weber 04 January 2022

El aumento de la inflación es preocupante. Pero no por las razones que usted piensa

https://voxeu.org/article/rising-inflation-worrisome-not-reasons-you-think#.Ydxe3JV9V4E.twitter

Since the re-opening of the global economy, inflation has been surging around the world. This sudden change of macroeconomic conditions caught policymakers off-guard in terms of updating inflation forecasting models to a fast-evolving scenario (Voinea and Loungani 2021) as well as assessing the causes of this sudden surge (Daly and Chankova 2021) and, crucially, whether such causes are transitory or permanent (Gomez-Pineda et al. 2021).

Not surprisingly, central banks assess the context and the prospects for monetary policy differently. On 19 November 2021, ECB President Lagarde stated: “This inflation is unwelcome and painful […]. But […] I will argue that those drivers are likely to fade over the medium term, which is the horizon that matters for monetary policy” (Lagarde 2021). A few days later, Fed Chair Powell argued, instead, that, “[t]he recent rise in COVID-19 cases […] poses […] increased uncertainty for inflation” (Powell 2021).

Who’s right and who’s wrong? In this column, we discuss recent results from academic research suggesting that the truth sits likely in the middle.

The facts: Post-COVID-19 surge in inflation

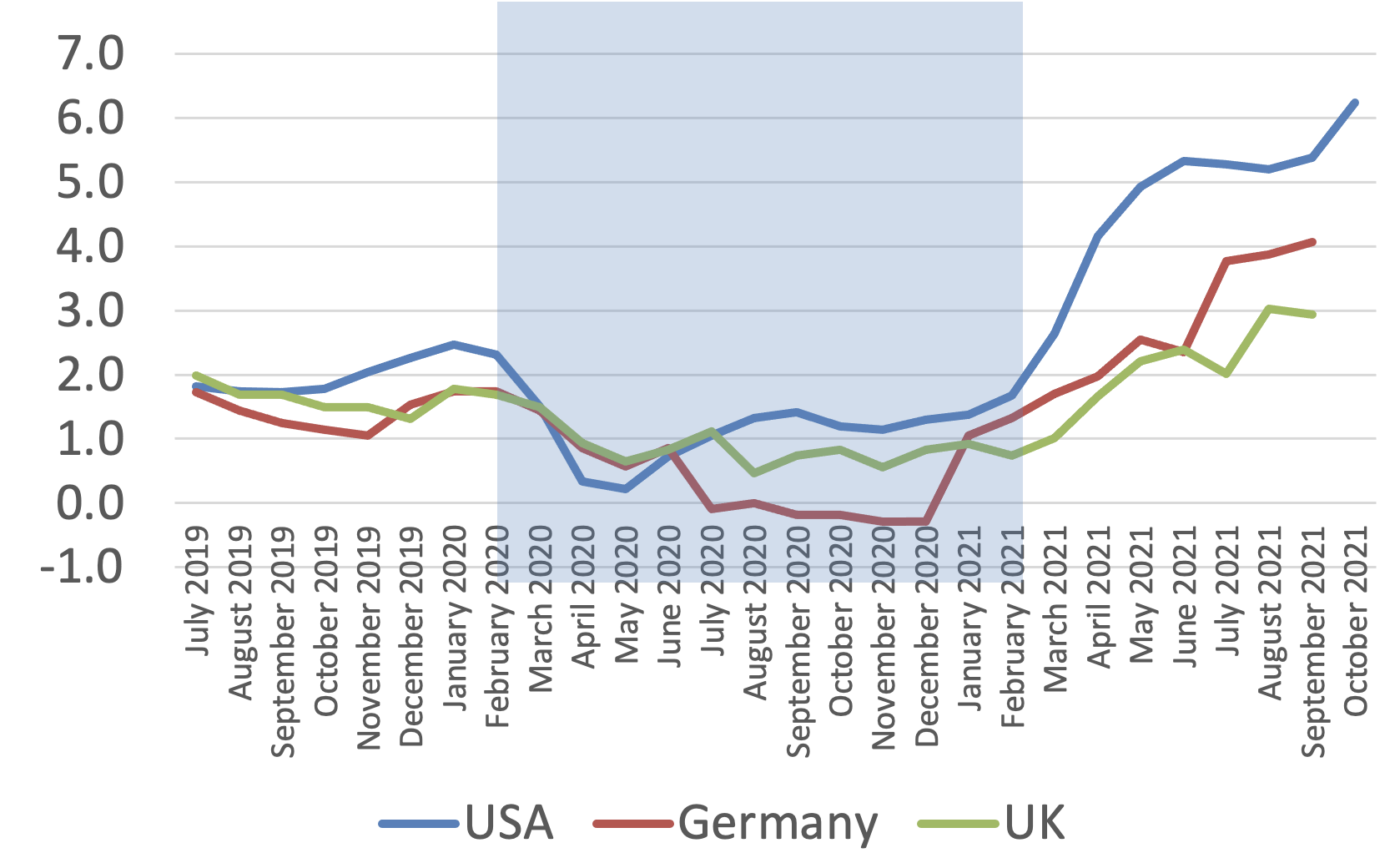

What are the facts? Figure 1 plots the monthly time series of 12-month CPI inflation rates across three large countries: the US, the UK, and Germany. The plot emphasises three macro-periods: (i) the pre-COVID-19 era, characterised by low and stable inflation rates globally; (ii) the COVID-19 era, when large parts of the global economy were artificially shut down and consumer prices declined; and (iii) the post-COVID-19 era, when inflation surged and reached levels unseen for decades.

To assess the magnitude of this surge, note that in the US the average inflation rate in September and October 2021, at 5.6%, was almost three times higher than the average inflation rate in the six months before the COVID-19 crisis hit.

¿Cuáles son los datos?

El gráfico 1 representa la serie temporal mensual de las tasas de inflación del IPC de 12 meses en tres grandes países: Estados Unidos, Reino Unido y Alemania. El gráfico destaca tres macroperíodos: (i) la era pre-COVID-19, caracterizada por tasas de inflación bajas y estables en todo el mundo; (ii) la era COVID-19, cuando grandes partes de la economía mundial se cerraron artificialmente y los precios de consumo disminuyeron; y (iii) la era post-COVID-19, cuando la inflación se disparó y alcanzó niveles no vistos en décadas.

Para evaluar la magnitud de esta oleada, obsérvese que en Estados Unidos la tasa de inflación media en septiembre y octubre de 2021, del 5,6%, fue casi tres veces superior a la tasa de inflación media en los seis meses anteriores a la crisis de la COVID-19.

Figure 1 Yearly CPI inflation in the US, UK, and Germany

Understanding the causes of surging inflation

Despite the rapid surge, this increase in inflation was hardly unexpected. Because of the strict lockdown policies and COVID-19 closures across the globe, both the supply and demand of goods and services suddenly dropped to zero – perhaps for the first time in human history. While production stopped, many consumers started to accumulate savings and liquidity because they did not face income cuts and had fewer opportunities to spend. In many countries, the surge in savings was also fuelled by generous fiscal support through various fiscal policy measures.

Once the global economy reopened, as would happen with any car whose engine was shut down for months in the cold winter weather and below a pile of snow, production activities and supply chains needed time to restart: many workers had reallocated to different jobs, machinery was obsolete, and so on. In contrast, consumers immediately jumped at newly available spending opportunities, thus putting substantial demand pressure on a supply side that was already stressed. It is thus unsurprising that a slowly adjusting supply and fast-growing demand determined supply bottlenecks, backlogs in orders, and ultimately a sharp rise in prices.

In addition to demand pressures and supply-chain disruptions, labour market pressures were a third factor: with a substantial share of the working population retiring early after months of inactivity and other groups having enough liquidity to search for better employment matched, absenteeism and manpower constraints (D’Acunto et al. 2019a) put additional pressure on the recovery and restart of productive activities worldwide (Coibion et al. 2020).

A pesar del rápido aumento, este incremento de la inflación no fue inesperado. Debido a las estrictas políticas de cierre y a los cierres de COVID-19 en todo el mundo, tanto la oferta como la demanda de bienes y servicios cayeron repentinamente a cero, quizá por primera vez en la historia de la humanidad. Mientras la producción se detenía, muchos consumidores empezaron a acumular ahorros y liquidez porque no se enfrentaban a recortes de ingresos y tenían menos oportunidades de gastar. En muchos países, el aumento del ahorro también se vio alimentado por el generoso apoyo fiscal a través de diversas medidas de política fiscal.

Una vez que la economía mundial se reabrió, como sucedería con cualquier coche cuyo motor se hubiera apagado durante meses en el frío invierno y debajo de un montón de nieve, las actividades de producción y las cadenas de suministro necesitaron tiempo para reiniciarse: muchos trabajadores se habían reubicado en diferentes puestos de trabajo, la maquinaria estaba obsoleta, etc. Por el contrario, los consumidores se lanzaron inmediatamente a las nuevas oportunidades de gasto disponibles, ejerciendo así una importante presión de la demanda sobre una oferta que ya estaba estresada. Por lo tanto, no es de extrañar que una oferta que se ajustaba lentamente y una demanda que crecía rápidamente determinaran cuellos de botella en la oferta, retrasos en los pedidos y, en última instancia, una fuerte subida de los precios.

Además de las presiones de la demanda y de las interrupciones de la cadena de suministro, las presiones del mercado laboral fueron un tercer factor: con una parte importante de la población activa que se jubila anticipadamente tras meses de inactividad y otros grupos que tienen suficiente liquidez para buscar un empleo mejor adaptado, el absentismo y las limitaciones de mano de obra (D'Acunto et al. 2019a) ejercieron una presión adicional sobre la recuperación y el reinicio de las actividades productivas en todo el mundo (Coibion et al. 2020).

Indirect consequences: Self-fulfilling inflation expectations?

Based on this assessment of the causes of the post-COVID-19 surge in inflation, we would conclude, alongside the ECB, that such causes are likely to be temporary and resolve in the medium run (18 months to 2 years) as supply activities adjust. If so, no monetary policy actions would be needed because inflation would turn back to its long-term target in the medium run.

Recent academic research on the formation and effects of inflation expectations, though, which has not yet been incorporated into the analyses and strategies of most central banks around the world, raises concerns about this interpretation: consumers’ inflation expectations are an important missing piece in the puzzle policymakers are trying to solve.

Because price surges were concentrated in narrowly defined categories such as groceries due to increasing transportation costs, central banks dismissed initial surges in their measures of inflation, which typically use trimmed means and medians. Recent academic research, though, shows that the price increases in goods and services to which consumers are frequently exposed in their daily lives are exactly the ones based on which they form their inflation expectations. For instance, D’Acunto et al. (2021a) document that, on average, women have higher inflation expectations than men because they are more likely to be in charge of grocery shopping for the household, and through higher exposure to large and volatile grocery price changes they form systematically higher inflation expectations. Building on this work, D’Acunto et al. (2021b) create measures of realised inflation at the household level for 60,000 representative US households using scanner data from Nielsen. Households with the highest realised inflation rate over the previous 12 months have almost 1 percentage point higher expectations for general inflation relative to other households, which amounts to about 40% of the average inflation rate over the period studied. Moreover, households mostly consider the goods they purchase frequently, such as milk, even if such goods represent a tiny fraction of their budgets, and positive rather than negative price changes.

Sobre la base de esta evaluación de las causas del aumento de la inflación posterior a la COVID-19, concluiríamos, junto con el BCE, que es probable que dichas causas sean temporales y se resuelvan a medio plazo (entre 18 meses y 2 años) a medida que las actividades de oferta se ajusten. De ser así, no serían necesarias medidas de política monetaria porque la inflación volvería a su objetivo a largo plazo a medio plazo.

Sin embargo, las recientes investigaciones académicas sobre la formación y los efectos de las expectativas de inflación, que aún no se han incorporado a los análisis y estrategias de la mayoría de los bancos centrales de todo el mundo, suscitan dudas sobre esta interpretación: las expectativas de inflación de los consumidores son una importante pieza que falta en el rompecabezas que intentan resolver los responsables políticos.

Dado que los aumentos de precios se concentraron en categorías estrechamente definidas, como los comestibles, debido al aumento de los costes de transporte, los bancos centrales descartaron los aumentos iniciales en sus medidas de inflación, que suelen utilizar medias y medianas recortadas. Sin embargo, investigaciones académicas recientes demuestran que los aumentos de precios de los bienes y servicios a los que los consumidores están expuestos con frecuencia en su vida cotidiana son exactamente los que sirven de base para formar sus expectativas de inflación. Por ejemplo, D'Acunto et al. (2021a) documentan que, en promedio, las mujeres tienen expectativas de inflación más altas que los hombres porque es más probable que se encarguen de las compras de comestibles para el hogar, y a través de una mayor exposición a cambios grandes y volátiles en los precios de los comestibles, forman expectativas de inflación sistemáticamente más altas. Basándose en este trabajo, D'Acunto et al. (2021b) crean medidas de inflación realizada a nivel de hogar para 60.000 hogares representativos de EE.UU. utilizando datos de escáner de Nielsen. Los hogares con la mayor tasa de inflación realizada durante los 12 meses anteriores tienen casi un punto porcentual más de expectativas de inflación general en relación con otros hogares, lo que equivale a cerca del 40% de la tasa de inflación media durante el periodo estudiado. Además, los hogares tienen en cuenta sobre todo los bienes que compran con frecuencia, como la leche, aunque representen una fracción ínfima de sus presupuestos, y las variaciones de precios positivas, más que las negativas.

These results are in sharp contrast with the standard measures of inflation, which use the expenditure share of a representative household’s bundle to measure inflation and treat positive and negative price changes in the same way. This line of work helps to rationalise why households sharply increased their inflation expectations at the onset of the pandemic, whereas central banks and professional forecasters predicted low inflation throughout 2022 (Coibion et al. 2021a).

This line of academic research also reveals three important points. First, central banks’ focus on core inflation might be misguided when it comes to understanding future inflationary pressures because core inflation, which strips out the volatile price changes of food and energy, excludes the very price changes that most consumers consider when forming their expectations. Second, a sudden rise in inflation of a single good or category could result in a surge in inflation expectations if that good is frequently purchased. Third, even if initial price surges due to bottlenecks revert to normal, households’ inflation expectations might not revert because of the tendency to react more to positive rather than negative price changes. Limited and sudden price surges thus can determine high and persistent increases in households’ inflation expectations.

But why should we care about households’ inflation expectations? The concern is that a surge in inflation expectations might become self-fulfilling. Recent research uses micro data to document that higher inflation expectations often result in higher consumer spending before prices increase (Bachmann et al. 2015, D’Acunto et al. 2015, D’Acunto et al. 2021c, 2021d, Coibion et al. 2021b). Further demand pressure given the post-COVID supply bottlenecks would push inflation even higher.

Households might also demand higher wages to keep their perceived purchasing power constant based on their elevated inflation expectations. Consistently, we observe for the first time in decades substantial wage increases. Initially, wage increases were concentrated in the lower parts of the income distribution, but towards the end of 2021 noticeable increases reached the middle of the distribution, too. Large firms announced that they budgeted average wage increases of around 4% for 2022.

Higher wages imply higher marginal costs for firms. And the shortage of intermediate goods and increasing energy prices put additional upward pressure on firms’ costs of production. In times of low and stable inflation and anchored inflation expectations, firms tend to be hesitant to pass through cost increases because customers might switch to competitors. But when most firms face high cost pressure and customers expect prices to rise anyway, firms are more likely to pass through cost increases into prices. Wage-price spirals, which could get out of hand absent any policy interventions, are not implausible in this context.

Estos resultados contrastan fuertemente con las mediciones estándar de la inflación, que utilizan la parte del gasto del paquete de un hogar representativo para medir la inflación y tratan los cambios de precios positivos y negativos de la misma manera. Esta línea de trabajo ayuda a racionalizar por qué los hogares aumentaron bruscamente sus expectativas de inflación al inicio de la pandemia, mientras que los bancos centrales y los pronosticadores profesionales predijeron una baja inflación a lo largo de 2022 (Coibion et al. 2021a).

Esta línea de investigación académica también revela tres puntos importantes. En primer lugar, la atención que prestan los bancos centrales a la inflación subyacente podría ser errónea a la hora de entender las futuras presiones inflacionistas, ya que la inflación subyacente, que excluye las variaciones volátiles de los precios de los alimentos y la energía, excluye precisamente las variaciones de precios que la mayoría de los consumidores tienen en cuenta a la hora de formar sus expectativas. En segundo lugar, un aumento repentino de la inflación de un solo bien o categoría podría dar lugar a un aumento de las expectativas de inflación si ese bien se compra con frecuencia. En tercer lugar, aunque las subidas de precios iniciales debidas a los cuellos de botella vuelvan a la normalidad, las expectativas de inflación de los hogares podrían no revertirse debido a la tendencia a reaccionar más a los cambios de precios positivos que a los negativos. Así pues, las subidas de precios limitadas y repentinas pueden determinar aumentos elevados y persistentes de las expectativas de inflación de los hogares.

Pero, ¿por qué deberían preocuparnos las expectativas de inflación de los hogares? La preocupación es que un aumento de las expectativas de inflación pueda autocumplirse. Investigaciones recientes utilizan microdatos para documentar que las expectativas de inflación más elevadas suelen dar lugar a un mayor gasto de los consumidores antes de que aumenten los precios (Bachmann et al. 2015, D'Acunto et al. 2015, D'Acunto et al. 2021c, 2021d, Coibion et al. 2021b). Una mayor presión de la demanda, debido a los cuellos de botella de la oferta tras el COVID, impulsaría la inflación aún más.

Los hogares también podrían exigir salarios más altos para mantener constante su poder adquisitivo percibido en función de sus elevadas expectativas de inflación. En consecuencia, observamos por primera vez en décadas aumentos salariales sustanciales. Inicialmente, los aumentos salariales se concentraron en las partes bajas de la distribución de la renta, pero hacia finales de 2021 los aumentos notables llegaron también a la parte media de la distribución. Las grandes empresas anunciaron que presupuestaron aumentos salariales medios de alrededor del 4% para 2022.

Los salarios más altos implican mayores costes marginales para las empresas. Y la escasez de bienes intermedios y el aumento de los precios de la energía ejercen una presión adicional al alza sobre los costes de producción de las empresas. En épocas de inflación baja y estable y de expectativas de inflación ancladas, las empresas tienden a ser reacias a repercutir los aumentos de costes porque los clientes podrían cambiarse a la competencia. Pero cuando la mayoría de las empresas se enfrentan a una presión de costes elevada y los clientes esperan que los precios suban de todos modos, es más probable que las empresas repercutan los aumentos de costes en los precios. Las espirales de precios salariales, que podrían desbordarse en ausencia de intervenciones políticas, no son inverosímiles en este contexto.

Surging inflation in the post-COVID-19 era: Should we worry?

What can policymakers do to avoid the self-fulfilling prophecy of inflation? Time is ticking and central bankers have only two options. The first and more painful option is implementing traditional monetary policy actions, such as increasing policy rates or tapering unconventional monetary policies. One risk here is the triggering of a recession without affecting the underlying causes of rising inflation. The second and less costly route is communicating directly also with ordinary consumers, rather than only with financial market experts, and convincing them that price increases will only be temporary, which would counteract the effect of surging prices on the formation of inflation expectations. Such communication requires simple, non-technical messages and can only reach the average consumer if central banks are fully trusted by households (D’Acunto et al. 2021c, 2021d, 2021e, 2021f). This is especially true for the least sophisticated consumers, who often do not react to monetary policy because they do not understand its implications (D’Acunto et al. 2021g).

Whether central banks will win this communication and trust challenge, thus managing consumers’ inflation expectations effectively, is a question whose answer the world is anxious to learn.

¿Qué pueden hacer los responsables políticos para evitar la profecía autocumplida de la inflación?

El tiempo corre y los banqueros centrales sólo tienen dos opciones. La primera y más dolorosa es aplicar las medidas tradicionales de política monetaria, como el aumento de los tipos de interés o la reducción de las políticas monetarias no convencionales. Uno de los riesgos es que se desencadene una recesión sin afectar a las causas subyacentes del aumento de la inflación. La segunda vía, menos costosa, consiste en comunicarse directamente también con los consumidores de a pie, en lugar de hacerlo sólo con los expertos de los mercados financieros, y convencerles de que las subidas de precios serán sólo temporales, lo que contrarrestaría el efecto de la subida de precios en la formación de expectativas de inflación. Esta comunicación requiere mensajes sencillos y no técnicos y sólo puede llegar al consumidor medio si los bancos centrales gozan de la plena confianza de los hogares (D'Acunto et al. 2021c, 2021d, 2021e, 2021f). Esto es especialmente cierto para los consumidores menos sofisticados, que a menudo no reaccionan a la política monetaria porque no entienden sus implicaciones (D'Acunto et al. 2021g).

Si los bancos centrales ganarán este reto de comunicación y confianza, gestionando así eficazmente las expectativas de inflación de los consumidores, es una pregunta cuya respuesta el mundo está ansioso por conocer.

References

Bachmann, R, T O Berg and E R Sims (2015), “Inflation Expectations and Readiness to Spend: Cross-Sectional Evidence”, American Economic Journal: Economic Policy 7(1).

Coibion, O, Y Gorodnichenko, and M Weber (2021), “The Expected, Perceived, and Realized Inflation of U.S. Households before and during the COVID19 Pandemic”, Working Paper.

Coibion, O, Y Gorodnichenko, and M Weber (2021b), “Monetary Policy Communications and their Effects on Household Inflation Expectations”, Journal of Political Economy (forthcoming).

Coibion, O, Y Gorodnichenko, and M Weber (2020), “Labor Markets During the COVID-19 Crisis: A Preliminary View”, NBER Working Paper No. 27017.

D’Acunto, F, D Hoang, and M Weber (2015), “Inflation Expectations Spur Consumption”, VoxEU.org, 9 June.

D’Acunto, F, M Weber, and S Yang (2019a), “Manpower Constraints and Corporate Policies”, Working Paper.

D’Acunto, F, U Malmendier, and M Weber (2019b), “Exposure to Frequent Price Changes Shapes Inflation Expectations”, VoxEU.org, 15 November.

D’Acunto, F, U Malmendier, J Ospina, and M Weber (2021a), “Exposure to Grocery Prices and Inflation Expectations”, Journal of Political Economy 129(5).

D’Acunto, F, U Malmendier, and M Weber (2021b), “Gender roles produce divergent economic expectations”, Proceedings of the National Academy of Sciences 118(21).

D’Acunto, F, D Hoang, and M Weber (2021c), “Managing Households’ Expectations with Unconventional Policies”, Review of Financial Studies (forthcoming).

D’Acunto, F, D Hoang, M Paloviita, and M Weber (2021d), “IQ, Expectations, and Choice”, Review of Economic Studies (forthcoming).

D’Acunto, F, D Hoang, M Paloviita, and M Weber (2021e), “Effective Policy Communication: Targets versus Instruments”, Working Paper.

D’Acunto, F, A Fuster, M Paloviita, and M Weber (2021f), “Diverse Policy Committees Can Reach Underrepresented Groups”, NBER Working Paper No. 29275.

D’Acunto, F, D Hoang, M Paloviita, and M Weber (2021g), “Human Frictions in the Transmission of Economic Policies”, Working Paper.

Daly, K and R Chankova (2021), “Inflation in the aftermath of wars and pandemics”, VoxEU.org, 15 April.

Gomez-Pineda, J, J Julio, and J Roa-Rozo (2021), “The 2021 surge in inflation: A look at sticky prices”, VoxEU.org, 28 November.

Lagarde, C (2021), “Commitment and persistence: monetary policy in the economic recovery”, Keynote Speech at the 31st Frankfurt European Banking Congress 2021 “From Recovery to Strength”

Powell, J (2021), “Testimony by Chair Powell on Coronavirus and CARES Act”.

Voinea, L and P Loungani (2021), “Predicting inflation using cumulative wage gaps”, VoxEU.org, 16 August.

https://voxeu.org/article/rising-inflation-worrisome-not-reasons-you-think#.Ydxe3JV9V4E.twitter

Informe trimestral BIS VS Globalización e inflación VS Informe FMI (Analisis 3 trimestre 2021)

· https://brujulaeconomica.blogspot.com/2021/10/globalizacion-e-inflacion-nuevos-datos.html

Globalisation effect on inflation in the great moderation era: new evidence from G10 countries

- Los bancos centrales piensan que la inflación es transitoria

- https://brujulaeconomica.blogspot.com/2021/10/supplychaincrisis-una-aproximacion_26.html

- https://www.eleconomista.es/economia/noticias/11375739/09/21/Las-razones-del-BCE-para-no-hacer-nada-pese-a-la-creciente-amenaza-de-la-inflacion-en-Europa.html

El debate del trimestre: ¿ Inflación coyuntural o permanente ?

La inflación: evolución reciente, perspectivas e implicaciones de política monetaria

Credibilidad e inflación

1. La indexación de la inflación parece necesitar un periodo más largo de volatilidad y una pérdida de credibilidad en el BC que, de momento, no existe

2. En el contexto español y de la UEM, excesivos déficits que se desvien de una senda presupuestaria sostenible en el m/p sería más deflacionario que inflacionista (ya lo hemos vivido: aumentos en la prima de riesgo y ajustes fiscales posteriores, aunque no generen superávits)

La inflación: evolución reciente, perspectivas e implicaciones de política monetaria

https://brujulaeconomica.blogspot.com/2021/12/la-inflacion-evolucion-reciente.html

https://brujulaeconomica.blogspot.com/2021/09/inflacion-deflacion-previsiones.html

https://brujulaeconomica.blogspot.com/2021/10/globalizacion-e-inflacion-nuevos-datos.html

ESP

Si unas menores ventas, por el alarmismo de esta ultima 6 ola, repercute en la economia. muchos distribuidores, fabricantes y comercio svenderan a bajos precios, incluso a perdidas, asi que no subiran tanto los precios

EEUU

La oleada de inflación está llegando a su fin

A pesar de que la inflación sigue siendo dolorosa, debería empezar a disminuir en 2022

La desaceleración de la inflación confirmará la confianza de los mercados en la Fed.

No hay comentarios:

Publicar un comentario