El debate del trimestre: ¿Inflación coyuntural o permanente ?

Inflación coyuntural, daño permanente

El análisis de la mayoría de indicadores económicos es difícilmente entendible por un ciudadano corriente. Este suele tener una percepción de la realidad completamente distinta al mensaje que recibe. Un caso claro de lo anterior es la evolución del coste de la cesta de la compra de millones de familias y los mensajes tranquilizadores sobre la inflación basados en que sus fuertes incrementos son sólo temporales.

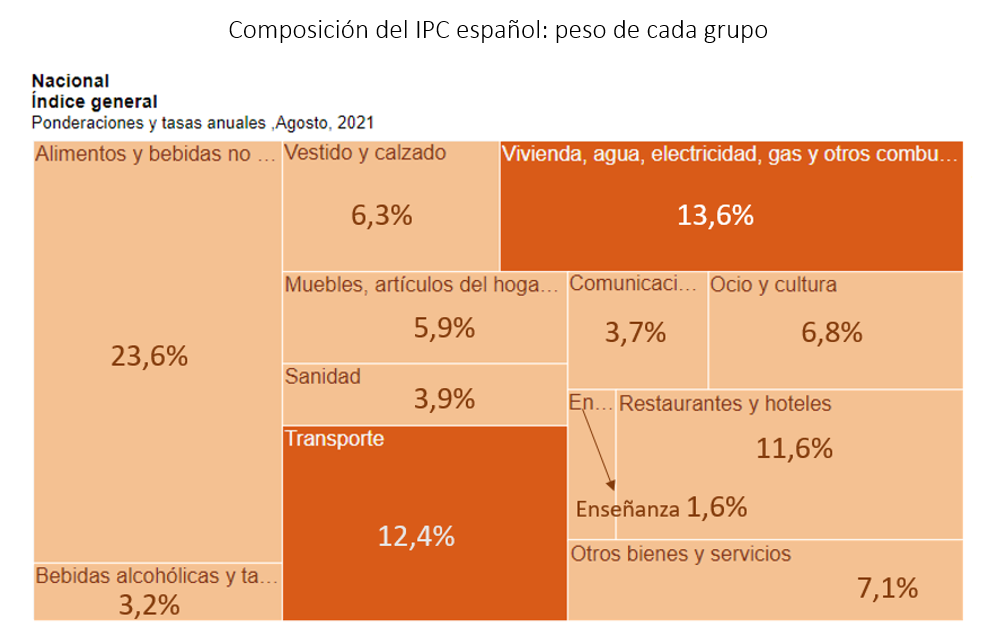

La inflación, medida a través del Índice de Precios al Consumo (IPC), pretende reflejar el incremento del coste de la vida para una familia (media o estándar). El IPC es un indicador que recoge la cesta de productos y servicios consumidos por las familias. Cada grupo de bienes y servicios tiene una ponderación en el IPC en función del porcentaje del gasto total que se estima se destina a dicho grupo de bienes o servicios. En el cuadro adjunto se observa el peso asignado a cada grupo de bienes y servicios. Lógicamente, dicha distribución del gasto varía de una familia a otra. El gasto de un hogar con tres hijos en edad escolar tiene una composición totalmente distinta al de un matrimonio jubilado y sin cargas familiares. Por ello, el IPC no deja de ser una convención que se supone que representa el gasto de una familia estándar.

Hay gastos en los que todas familias incurren necesariamente: alimentación, vivienda, luz y agua. Otros gastos como "enseñanza" o "restaurantes y hoteles" no necesariamente forman parte de los gastos de todos los hogares.

La inflación o el IPC, sirve para medir el aumento del coste de la vida. Se expresa como porcentaje de variación respecto a los precios del mismo mes del año anterior. Por lo tanto, cualquier dato que refleje un IPC por encima de cero implica que el coste de la vida es superior al del año anterior.

Cuando la inflación es del 5,3% (como la actual en EE.UU.) y el año siguiente pasa al 3%, se suele vender como un éxito por la senda de control de la inflación. La realidad, para cualquier familia, es que el primer año los precios suben un 5,3% y el segundo año se incrementan de nuevo sobre una base incluso superior. Cuando se dice que baja la inflación, el ciudadano corriente percibe que los precios siguen subiendo, eso sí, a menor ritmo.

Fuente: INE, Elaboración propia

Actualmente, tanto la Fed de Estados Unidos como el BCE, consideran que la inflación es sólo transitoria y, por tanto, no es necesario tomar medidas extraordinarias.

En la Eurozona, aunque la inflación se sitúe actualmente en el 3%, el BCE no tiene intención de subir tipos de interés si sus previsiones de inflación de aquí a dos años se sitúan por debajo del 2% (web BCE). En EE.UU. la situación es similar. La inflación actual es del 5,3%, pero como en sus previsiones de incremento de precios para los dos próximos años están cercanas al 2% consideran que no es necesario medidas extraordinarias.

La realidad para una familia cuya "cesta de la compra" sea equivalente a la del IPC es que en el caso de una inflación del 5% un año, un 3% el siguiente año y un 2% al tercer año, su poder adquisitivo se habrá visto mermado en más de un 10% si sus ingresos no aumentan a la misma velocidad que la inflación.

Adicionalmente, una familia con estrecheces económicas podrá restringir su gasto en determinadas partidas como "Ocio y Cultura" y "Restaurantes y hoteles". Aunque estas partidas (que pesan casi el 20% del IPC) tengan reducción de precios, las familias más vulnerables se verán afectadas por el incremento de precios del resto de los componentes que necesariamente consumen, como "Alimentos" y "Vivienda y suministros" (entre ellos la electricidad).

Los indicadores económicos son necesarios para tener una aproximación a la situación económica en cada momento. Desafortunadamente, en demasiadas ocasiones el análisis de dichos indicadores dista mucho de la realidad percibida por el ciudadano de a pie.

El incremento de la inflación podrá ser coyuntural, pero el daño infligido a millones de familias (y de ahorradores) es permanente.

https://www.expansion.com/blogs/blog-jsq/2021/09/17/inflacion-coyuntural-dano-permanente.html

El IPC estadounidense vuelve a sorprender al alza, intensificando las dudas sobre la transitoriedad de las tensiones inflacionistas

Como viene siendo habitual, la inflación estadounidense volvió a sorprender con una sustancial subida en octubre: hasta el 6,2% la general y hasta el 4,6% la subyacente. Más allá del nuevo y considerable incremento en los precios energéticos, destaca el aumento generalizado de precios en prácticamente todos los componentes. Sin duda, la escasez de suministros derivada de los cuellos de botella y los incrementos salariales están ejerciendo una presión sobre los precios al consumo más persistente de lo previsto. Las encuestas empresariales más recientes sugieren que las presiones inflacionistas perdurarán a corto plazo.

- El IPC general de EE. UU. avanzó un 6,2% interanual en octubre, muy por encima del mes anterior (5,4%) y también superior a las previsiones de CaixaBank Research y del consenso de analistas.

- La inflación subyacente también aumentó, hasta el 4,6% (4,0% en septiembre).

- En términos intermensuales (con la serie ajustada estacionalmente), tanto el IPC general como el subyacente volvieron a avanzar sólidamente: 0,9% y 0,6%, respectivamente.

- Como viene siendo habitual, la inflación estadounidense volvió a sorprender con una sustancial subida en octubre: hasta el 6,2% la general y hasta el 4,6% la subyacente. Más allá del nuevo y considerable incremento en los precios energéticos, destaca el aumento generalizado de precios en prácticamente todos los componentes. Sin duda, la escasez de suministros derivada de los cuellos de botella y los incrementos salariales están ejerciendo una presión sobre los precios al consumo más persistente de lo previsto. Las encuestas empresariales más recientes sugieren que las presiones inflacionistas perdurarán a corto plazo.

- El dato de octubre se ha vuelto a situar por encima de lo previsto por el consenso de analistas y por CaixaBank Research. En concreto, y en términos intermensuales y ajustado estacionalmente, el avance del índice general fue del 0,9%, más del doble que en los meses anteriores y el más intenso desde junio. Por su parte, el IPC subyacente avanzó un 0,6% (0,2% en septiembre).

- Por componentes, observamos un incremento generalizado, aunque, de nuevo, la subida de los precios energéticos fue sustancial: +4,8% intermensual, contribuyendo +0,3 p. p. al incremento del 0,9% del índice general. De entre los componentes subyacentes, preocupó tanto la persistencia en los incrementos de componentes afectados por los cuellos de botella (bienes industriales, como los coches), como el nuevo incremento en componentes más estables y que representan un elevado porcentaje de la cesta de consumo (como los alquileres y alquileres imputados).

- De cara a los próximos meses, la persistencia en los cuellos de botella (que difícilmente desaparecerán en la primera mitad del nuevo año), junto a las presiones que van aflorando en los salarios, ejercerán una tensión sobre los precios al consumo mayor a la que estimábamos antes del verano. En este sentido, el mes pasado ya aumentamos sustancialmente nuestras previsiones del IPC estadounidense y seguramente lo tengamos que hacer de nuevo tras el dato de octubre.

- En los mercados financieros, el dato vino seguido de un aumento notable en la rentabilidad de los bonos (el treasury a 10 años aumentó en 10 p. b. hasta acercarse al 1,6%), una apreciación del dólar (por debajo del 1,15 en su cruce con el euro) y leves caídas en los índices bursátiles. Por su parte, el mercado mantiene la visión de que la Fed se verá obligada a iniciar el ciclo de subidas de tipos oficiales antes de lo esperado por el consenso de analistas: se cotizan dos subidas de 25 p. b. en 2022, con la primera en junio.

- Clàudia Canals

- https://www.caixabankresearch.com/es/publicaciones/notas-breves-actualidad-economica-y-financiera/internacional/ipc-estadounidense

La Fed reduce las compras de activos y mantiene que el repunte de la inflación es transitorio

Tras su reunión finalizada ayer, la Reserva Federal anunció que en noviembre y diciembre reducirá el ritmo de compras netas de treasuries y MBS a razón de 10.000 y 5.000 millones de dólares al mes, respectivamente, desde 80.000 y 40.000 millones de dólares que compraba hasta ahora

La Fed mantuvo el tipo de interés de referencia objetivo (fed funds target rate) en el intervalo 0,00%-0,25% y creemos que lo mantendrá en este nivel hasta diciembre de 2022. Powell confirmó que la Fed no considerará subidas de tipos hasta que la economía alcance el objetivo de pleno empleo, pese a las elevadas tasas de inflación. Esta confirmación fue percibida de forma dovish por parte del mercado.

Pese a reconocer que existe mucha incertidumbre sobre cuánto pueden durar estas disrupciones, la Fed espera que se solucionen gradualmente durante 2022 y ayuden a moderar las elevadas tasas de inflación observadas estos últimos meses. Sin embargo, Powell fue tajante al expresar que en caso de que la inflación o las expectativas de inflación se movieran sustancial y persistentemente por encima del objetivo, usarían las herramientas disponibles para controlar el repunte.

La Fed dio el disparo de salida al tapering, es decir al cese gradual de las compras netas de activos. Tal y como comentamos en el apartado «Principales mensajes y valoración» de esta nota, estas deberían terminar en junio de 2022 si el ritmo anunciado para noviembre y diciembre se mantiene.

Desde que se empezó a hablar de tapering, Powell desvinculó el fin de las compras netas con la primera subida de tipos e indicó que en el caso de que las compras netas finalizasen en junio, no implicaría un inminente aumento de los tipos de interés.

Ricard Murillo Gili -Economista

Los mercados financieros cotizan un escenario de inflación

La inflación siguió dominando el foco de atención de los mercados financieros. La confirmación del aumento de las tasas de inflación a nivel global, unida a la persistencia de los cuellos de botella y al elevado precio de las materias primas, detonaron el auge de las expectativas de inflación en las principales economías. A este aspecto se unieron las declaraciones de varios bancos centrales (Canadá, Reino Unido, Australia y Nueva Zelanda) en las que anunciaron su propósito de endurecer sus políticas monetarias a corto plazo ante la persistencia de las tensiones inflacionistas. Estos mensajes hicieron que los inversores comenzaran a descontar, también, un posible adelanto de la respuesta de la Fed y el BCE, más allá de las confirmadas retiradas de estímulos monetarios. Por otra parte, en varios países emergentes, los bancos centrales optaron por acelerar la subida de los tipos de referencia ante el incremento de sus tasas de inflación y a riesgo de comprometer el ritmo de su recuperación económica. En este contexto, los mercados financieros mostraron un comportamiento mixto protagonizado por las ventas en los mercados de bonos, la resistencia del dólar y el avance de las bolsas.

El PIB de la eurozona mantiene el dinamismo en el 3T y la inflación escala hasta máximos desde 2008

- Por su parte la inflación continuó escalando en octubre y se situó en el 4,1%, máximo desde julio de 2008. A este aumento contribuyó, principalmente, el fuerte rebote de los precios energéticos, cuyo componente registró un sorprendente incremento de 23,5% interanual. Es posible que, en los últimos meses del año, esta tasa aumente todavía más y ejerza más presión al alza sobre la inflación, que podría subir todavía algunas décimas.

- A su vez, la inflación subyacente aumentó solamente 0,2 p. p. y se situó en el 2,1%, un nivel no visto desde finales de 2002, gracias al avance de los precios del componente de los servicios (+2,1% en octubre, +1,7% en septiembre). El precio de los bienes industriales, potencialmente más afectados por los cuellos de botella en la oferta, se moderó 1 décima hasta el 2,0%.

- Para lo que resta de año, es probable que observemos tasas mayores de inflación en la general y en la subyacente, tanto por el desajuste entre oferta y demanda como por el estallido de los precios energéticos. Sin embargo, creemos que durante 2022 la inflación se debería moderar por el final de los efectos de base, una normalización de los mercados energéticos tras el invierno y la gradual corrección de las disrrupciones entre oferta y demanda a lo largo del año que viene. Con todo, los riesgos sobre nuestras previsiones de inflación (+1,8% en 2022) están sesgados al alza, principalmente de la mano de una eventual persistencia de los cuellos de botella mayor de lo esperado.

BIS Informe trimestral BIS VS Globalización e inflación VS informes FMI /Análisis 3 trimestre 2021

La incipiente recuperación de las EME se enfrentó a diversos obstáculos. Además de la preocupación general por la persistencia de la pandemia y la propagación de la variante Covid-19 Delta, destacaron dos cuestiones.

-El primero fue el aumento de los tipos de interés oficiales previstos en Estados Unidos, que atenuó los efectos tradicionalmente beneficiosos del descenso de los rendimientos estadounidenses a largo plazo sobre los flujos de cartera.

-El segundo fue una serie de acontecimientos específicos de cada país, como las presiones inflacionistas, especialmente en América Latina, y unas perspectivas de crecimiento más débiles en China.

Los

retos específicos de cada país determinaron patrones divergentes en los

rendimientos de las EME. Tras haber subido junto con los tipos de interés

oficiales a principios de año, los rendimientos locales siguieron aumentando

en América Latina, ya que la creciente inflación provocó el endurecimiento de

la política monetaria en la mayoría de las jurisdicciones (Gráfico 7, panel

central). En otros países, como Rusia y Sudáfrica, los rendimientos locales se

mantuvieron prácticamente planos a pesar del aumento de la inflación. En

cambio, el rendimiento de los bonos chinos disminuyó. Ello se debió a

que la desaceleración de la recuperación provocó una política más

acomodaticia y a que los inversores trataron de aprovechar el diferencial de

rendimiento positivo entre los bonos soberanos chinos y los estadounidenses

(panel derecho).

La evolución de los mercados de divisas también puso de manifiesto la situación

de algunas EME. Las monedas de los países con un sector tecnológico menos

desarrollado se depreciaron más frente al dólar estadounidense (Gráfico 8,

panel izquierdo). Estos países no pudieron beneficiarse de la fuerte demanda

internacional de productos de alta tecnología. Además, en una señal de que se

habían acumulado presiones de financiación externa, los tipos de cambio de los

exportadores de materias primas respondieron menos de lo habitual a los precios

de las mismas (panel derecho).

Los analistas del BIS, creen que el alza de la inflación es transitoria y que los bancos centrales deberán ser tolerantes con sus objetivos de estabilidad de precios

En su informe de análisis del tercer trimestre de este año publicado hoy, el BIS reconoce que “el mercado nos está enviando señales mixtas”.

Por un lado, las elevadas valoraciones de los activos de riesgo continúan reflejando la confianza de los inversores en la recuperación de la economía.

Pero en paralelo, el aplanamiento de la curva de tipos en las economías desarrolladas y algunas turbulencias en los mercados emergentes, con especial atención hacia China, “parecen indicar cierta inquietud sobre las perspectivas”, ha señalado en la presentación del informe Claudio Borio, jefe del departamento de Economía y Política Monetaria del BIS.

Los bancos centrales piensan que la inflación es transitoria

Hasta el momento, la presidenta del Banco Central Europeo (BCE), Christine Lagarde, ha defendido que este repunte será temporal

“El aumento de la inflación general sigue estando impulsado principalmente por los denominados factores puntuales, como la subida de los precios de la energía, la reversión del IVA alemán o los aumentos de precios tras el cierre de los servicios de ocio y hostelería”, explica Carsten Brzeski, analista de ING. Sin embargo, “se ha extendido a toda la economía, y casi la mitad de los 100 principales componentes de la cesta de precios al consumo registran tasas de inflación superiores al 2%”.

El aumento de la inflación está alimentando el debate entre los ‘halcones’ y las ‘palomas’ del BCE, y lo cierto es que ambos bandos tienen argumentos, destaca Brzeski. “Mientras que la reciente subida de los precios de la energía y la perspectiva de que las fricciones en la cadena de suministro se prolonguen hasta 2022 ponen en aprietos al bando ‘transitorio’, la holgura del mercado laboral y la desaparición de algunos efectos de base el año que viene siguen minando la opinión ‘más persistente’”, explica.

Comportamiento de la bolsa

Señales mixtas :

-Elevadas valoraciones de los activos de riesgo continúan reflejando la confianza de los inversores en la recuperación de la economía.

-Aplanamiento de la curva de tipos en las economías desarrolladas y algunas turbulencias en los mercados emergentes, con especial atención hacia China,

-El ambiente en los mercados de renta variable y de crédito empresarial de las economías avanzadas siguió siendo optimista.

- Los rendimientos de la deuda pública disminuyeron

- Las condiciones financieras siguieron siendo

extremadamente acomodaticias, especialmente en Estados Unidos.

- En la zona del euro, y especialmente en Estados Unidos, los índices

bursátiles continuaron su tendencia alcista gracias al rápido crecimiento de

los beneficios esperados

Los inversores parecían preocupados por varios acontecimientos, como la perspectiva de un estímulo fiscal estadounidense menos enérgico, los efectos persistentes de la pandemia en el sector de los servicios y las persistentes interrupciones de la cadena de suministro en el sector manufacturero. En consecuencia, aunque la volatilidad implícita en las opciones se mantuvo dentro de un rango, un indicador común de mercado del riesgo de cola -que refleja los precios de las opciones que proporcionan una cobertura frente a las grandes caídas de las acciones- se disparó hasta un máximo histórico durante el periodo de análisis

-En China, se ralentizo la actividad económica, pero registró ganancias en general gracias a un repunte en septiembre.(este octubre se citan problemas graves de posibles quiebras en el sector inmobiliario chino)

-Corrientes cruzadas generadas por la fuerte demanda

de exportaciones y por las restricciones destinadas a combatir el resurgimiento del

virus.

-La progresiva relajación en Estados Unidos reflejaba principalmente la

prolongada fortaleza de los mercados de renta variable. China, donde el

descenso de las valoraciones de las acciones y la apreciación del tipo de

cambio ponderada por el comercio contribuyeron a crear condiciones

restrictivas, se desmarcó del panorama mundial. Otras EME también se

enfrentaron a ciertos vientos en contra

https://blog-dialogoafondo.imf.org/?p=16318

Amenazas de inflación

A pesar de los recientes aumentos del nivel general de inflación en las economías avanzadas y de mercados emergentes, las expectativas de inflación a largo plazo se mantienen ancladas. A futuro, se proyecta que la inflación general llegue a un nivel máximo en los últimos meses de 2021 para luego volver a los niveles registrados antes de la pandemia a mediados de 2022 en la mayoría de las economías. Sin embargo, debido a la naturaleza desconocida de la recuperación, persiste una gran incertidumbre, y la inflación podría superar los pronósticos por diversas razones. Una comunicación clara, combinada con políticas fiscales y monetarias adecuadas, puede ayudar a evitar que las “amenazas de inflación” desestabilicen las expectativas de inflación.

https://www.imf.org/es/Publications/WEO/Issues/2021/10/12/world-economic-outlook-october-2021

VS Inflación no transitoria

Carmen Reinhart: “No veo la inflación como algo transitorio”

- https://elpais.com/economia/2021-10-11/carmen-reinhart-no-veo-la-inflacion-como-algo-transitorio.html

- https://www.eleconomista.es/economia/noticias/11375739/09/21/Las-razones-del-BCE-para-no-hacer-nada-pese-a-la-creciente-amenaza-de-la-inflacion-en-Europa.html

Caso China:¿ La causa de expandir la inflación es de China?

https://articulosclaves.blogspot.com/2021/11/china-tiene-un-problema-serio-de.html?fbclid=IwAR2t6refdbZp_A4uKxnEe_mgsKmHtHXl1K_UPZ6lSMv-CQORb5A39E9Mle4

El factor clave es China, hasta ahora teníamos unos precios bajos porque China era la fábrica del mundo, con sus normas laborales de 6 días a la semana con 10-14 horas de trabajo, con su baja regulación ambiental, esta deslocalización con sus normas internas , con su dinero soberano le permitían fabricar mas barato (de forma artificial los precios mundiales en realidad eran baratos) Cuando Trump empezó con su guerra comercial de First America con amagos de proteccionismo, aunque en realidad eran solo amenazas que sabía que solo le servírían para ganar tiempo, era imposible quedarse sin el 25 % de los productos fabricados en China que necesita EEUU (Como en el caso de ganar tiempo con la expansión financiera una, de las causas de la crisis 2007-2013)

Anete ello China se enfoco hacia su propio comercio interno, por si vendía menos a fuera...ahora vemos que los productos se encarecen por varios motivos. Fabricar aquí será mas caro, subirán los precios. Por esto a día de hoy aun es pronto para decir si la inflación es permanente o coyuntural

Los precios de producción de China suben con fuerza -Junio 2021-

· El mayor incremento en los últimos trece años repercutirá en las empresas y los consumidores.

China empieza a generar una onda de inflación que llegará de forma inminente a Europa y EEUU-Junio 2021-

- DWS: "Los precios de producción en China podrían subir hasta el 8% en mayo"

- China está empezando a exportar inflación al resto de mundo

- https://www.eleconomista.es/economia/noticias/11257934/06/21/China-empieza-a-generar-una-onda-de-inflacion-que-llegara-de-forma-inminente-a-Europa-y-EEUU.html

Los exportadores chinos suben sus precios un 10% y avivan la crisis del transporte y el riesgo de inflación -, Business Insider

Articulo debatible:: Welcome

to the Great Inflation — Or, Why We Have to Pay for the Hidden Costs of the

Industrial Age –Los costes ocultos de la era industrial.

Caso EEUU

En EEUU, estos ultimos 30 años no han tenido casi inflación, la expansión monetaria no ha creado inflación

La inflación se dispara un 6,2% en EE.UU., la subida más alta en 30 años, se debera analizar si es por culpa de la China.

El aumento disparado de los precios de la energía -el índice que mide el precio de la energía subió un 4,8% respecto a diciembre, y el de la gasolina, un 6,1%- ha salpicado a la alimentación, los coches de segunda mano y la vivienda

2021: el año de giro de la deflación a la inflación

Escrito 30/1/2021

De manera concertada, los principales bancos centrales del mundo (la Reserva Federal, el Banco Central Europeo y el Banco de Japón), a través de "QE Infinity" y la política de tasa de interés cero, crearon billones de dinero (es decir, deuda) fuera de las economías físicas. y mantuvo artificialmente las tasas de interés cercanas a cero durante 12 años desde la crisis de 2008. Esta combinación infló los precios de los activos y enriqueció a la élite financiera, y permitió que los directores ejecutivos de las empresas pidieran préstamos para recompras de acciones, lo que infló sus propios precios de acciones y bonificaciones. Mientras tanto, no hubo crecimiento en el dinero en sentido amplio o en la economía en general porque los billones de dinero nuevo permanecieron en los libros de los bancos comerciales como "reserva" mantenida físicamente en la Reserva Federal (es decir, el dinero nunca salió del banco central para empezar) ganando interesar.

Dado que nada del dinero "impreso" llegó a la economía, la economía nunca se recuperó de la "Gran Recesión" de 2008 por falta de dinero en circulación (a pesar de las cifras engañosas del PIB). Vea el cuadro a continuación:

Este juego de inflación de activos pero deflación económica (la baja velocidad récord del dinero significa que el dinero no está circulando en la economía, lo cual es deflacionario) es lo que creó una división de riqueza aguda y sentida en los últimos años.

Mientras tanto, el gasto público deficitario y la deuda pública siguen creciendo por falta de un verdadero crecimiento económico y, por tanto, de ingresos fiscales. Excluyendo los gastos de seguridad social y medicare, casi 1/4 de los gastos del gobierno ahora se destinan a pagar intereses sobre la deuda. La deuda sigue creciendo, necesita refinanciarse continuamente, e incluso el más mínimo aumento en la tasa de interés llevará al gobierno federal a la bancarrota.

A lo largo de la historia moderna, cuando una nación está tan endeudada que corre el riesgo de incumplimiento soberano, su preferencia es siempre "inflar la deuda existente" con "dinero más barato" creado de la nada. Con este objetivo, se desatará un torrente de dinero en “reserva” en los bancos comerciales. Este dinero se inyectará en la economía general y se multiplicará.

Los primeros signos de esto, a través de la amplia oferta monetaria M2, ya están aquí:

Como resultado, décadas de deflación (es decir, que los precios al consumidor se mantengan estables mientras los precios de los activos suben) girarán rápidamente hacia la inflación de los precios al consumidor. Aquí hay una descripción paso a paso de la mecánica y las respuestas anticipadas de los participantes del mercado:

- El dinero del “estímulo” (léase: subsidio) llega a manos de los hogares. Este nuevo dinero se multiplicará por medio del sistema comercial de Banca de Reserva Fraccional y rápidamente hará subir los precios al consumidor (especialmente cuando se levanta el bloqueo).

- A medida que la velocidad del dinero crece con el dinero en sentido amplio (M2), la inflación se sentirá cada vez más, lo que alentará a sacar dinero de la especulación y gastarlo (antes de que los precios suban más). Esto tendrá una presión a la baja en un mercado de valores alcista de 12 años.

- “Al oler” la misma inflación, el mercado de bonos exigirá tasas de interés más altas en bonos con vencimientos más largos. Desde que alcanzó un mínimo de 40 años el 31/7/2020, el rendimiento del Tesoro a 10 años (referencia para hipotecas y otras tasas de préstamos comerciales) ya ha comenzado a subir. A la Reserva Federal (la Fed) no le gusta esto porque es otra fuerza para hacer caer el mercado de valores. Eludirá este mecanismo correctivo de libre mercado y hará bajar las tasas a largo plazo para continuar con su represión financiera (manteniendo las tasas de interés por debajo de la inflación), muy probablemente a través del Yield Curve Control (YCC).

- Liquidez “front-run”. Anticipándose a la inflación, el dinero gravita hacia activos a prueba de inflación. Esto significa que el dinero dejará activos de papel para activos físicos que van desde el oro (el mayor beneficiario porque la apreciación del precio unitario es la más pronunciada en un mercado pequeño), los alimentos y la energía (la mayoría de las subidas de precios de todos los productos básicos debido a la necesidad y la escasez), el cobre, el litio y metales de tierras raras (debido a la "revolución verde"), hasta los coleccionables con valor de anonimato (tarjetas de béisbol y Pokémon, arte, etc.).

- Un auge de las materias primas obviamente beneficia a países productores de recursos naturales como Canadá y Australia. Un dólar estadounidense a la baja (junto con la inflación) también fomenta el flujo de capital de los EE. UU. A mercados emergentes como India, Vietnam, México, países africanos, etc.

- Si la Fed no logra bajar las tasas de los bonos a largo plazo, la inflación se acelerará (las corporaciones se apresuran a traspasar los costos de insumos más altos, por lo que no habrá amortiguación del aumento del IPC). En ese escenario, es muy probable que haya una inflación real del 4% en 2021. Los modelos de flujo de efectivo descontados que utilizan una tasa de inflación del 4% harán que las acciones que ya están sobrevaloradas estén muy sobrevaloradas. El mercado de valores colapsará.

- Mientras tanto, habrá una mayor conciencia de que "el efectivo es basura" en ese entorno. El dinero que sale del mercado de valores estadounidense buscará refugios más seguros como los bonos ligados a la inflación europeos (con precios muy bajos y que seguramente subirán con la inflación), acciones japonesas y suizas, etc. En cualquier caso, nadie comprará bonos del gobierno estadounidense.

Para evitar una deflación absoluta, los bancos centrales (liderados por la Fed) están tratando de generar inflación mientras eluden el mecanismo correctivo natural del libre mercado de tasas de interés más altas. Excepto quizás Suiza y Singapur, todos los países importantes implementarán algún tipo de represión financiera. Esta es una pendiente resbaladiza de la economía de mercado a la economía dirigida (también conocido como "capitalismo con características chinas").

Los ciudadanos de Occidente, acostumbrados a más de 40 años de auge desinflacionario donde los mercados tenían el control, ahora se verán conmocionados por una mayor interferencia y control del gobierno. Ciertas industrias y clases sociales están destinadas a verse favorecidas sobre otras, reduciendo aún más la calidad de vida de los estratos más bajos de la sociedad (aunque sólo sea mediante la invisible "tributación por inflación"). Mientras tanto, tanto los inversores como los ahorradores deben pensar ahora como los inversores y ahorradores chinos, cuyo país impone la represión financiera, el control del crédito y el control del capital de forma rutinaria.

Si el viaje en tren de la inflación con conductores controladores se vuelve accidentado, es muy posible que veamos control de precios y alquileres, altos impuestos a las transacciones y racionamiento de productos básicos (alimentos y energía). Cinturón de seguridad.

https://ichi.pro/es/2021-el-ano-de-giro-de-la-deflacion-a-la-inflacion-59355829952598?fbclid=IwAR0rMN5x-FCajFrHnSdXxntfgfDSgBRiFKYbFcdlfFngfuU3558QrIVxLfk

Teoria economica e Inflación

"Partamos de la ecuación cuantitativa del dinero: MV=PQ. La ecuación es una mera igualdad contable: pagos (MV) son iguales a cobros (PQ) a lo largo de un determinado periodo (un año, por ejemplo). Inflación es que aumente P. Entonces, ¿por qué aumenta P?

Pues o porque aumenta M, o porque aumenta V o porque cae Q. Quienes atribuyen la inflación a un shock negativo de oferta, postulan que Q ha caído, que la inflación no se debe ni a M ni a V. Pero Q (el PIB real) está por encima los niveles pre-pandemia en casi todos lados

Así que echarle la culpa a una Q que no ha caído narra una historia muy incompleta. Por supuesto, el análisis debería refinarse: Q es un agregado de muchas pequeñas q. Pueden haber caído algunas q que tengan una fuerte influencia sobre el resto de precios.

Pero con el PIB real en máximos históricos, culpar en exclusiva a la oferta de la fuerte inflación 2019-2022 no es verosímil. Qué nos queda? M o V. Es decir, el lado de los pagos/gastos. M lleva aumentando desde 2009 pero no había habido inflación hasta ahora. ¿Por qué?

Pues porque había aumentado al ritmo que caía V. V (su inversa, en realidad) es la demanda de dinero. Si la oferta de dinero (M) aumenta tanto como lo hace la demanda de dinero (1/V), entonces el aumento de M queda esterilizado y no afecta a los precios

Pero si M aumenta más de lo q cae V (no digamos ya si V aumenta, es decir,si la demanda de dinero cae),entonces el mayor gasto agregado (MV) o aumentará Q o aumentará P. Si estamos en una economía al borde su capacidad productiva,Q no puede aumentar mucho, así que lo hará P

Decir que la inflación actual no puede ser monetaria porque durante años M ha crecido y no habían aumentado los precios es caer en el mismo error que caían quienes por ejemplo en 2015 dijeron que habría inflación por el QE europeo: olvidarse de V (de la demanda de dinero)

Lo que genera inflación no es M en solitario, sino la confluencia de M y V. Es decir, de la oferta y de la demanda de dinero. Que M no generara inflación en el pasado porque V caía en paralelo a M no implica que hoy no pueda generarla si V cae menos de lo que crece M

En algunas economías como la de EEUU, el exceso de gasto nominal es muy evidente e innegable, más allá de que el shock de oferta haya agravado tendencias previas. Y exceso de gasto nominal es MV. Demasiada oferta monetaria para tan poca demanda monetaria

Por eso los bancos centrales están intentando reducir la oferta monetaria (menos M) o aumentar la demanda de M (menos V) subiendo los tipos de interés (menor oferta de crédito y mayor demanda de depósitos a plazo).

Por eso inevitablemente bancos centrales y gobiernos tendrán que coordinarse para frenar la inflación. Si uno sube tipos de interés y el otro sigue endeudándose como si no hubiera mañana, la presión inflacionista desde el lado de la demanda seguirá alta

Un último comentario. Antes hemos dicho que si P sube, entonces es que o M sube, o V sube o Q cae. Pero, ¿no es posible que P suba autónomamente y ello repercuta en mayor M o mayor V? Sí, es posible

Si el sistema financiero otorga más crédito nominal tras una elevación autónoma de los precios, se pueden incrementar los pagos nominales como reacción a, y no como causa de, una subida de precios.

Pero si el sistema financiero acomoda cualquier aumento de precios con más crédito nominal, probablemente es que las condiciones financieras también sean muy laxas. De ahí el rol del banco central a la hora de endurecerlas y evitar tipos de interés reales demasiado bajos

Al final, pues, todo apunta a lo mismo: necesitamos revertir los estímulos monetarios y fiscales de años anteriores para enfriar nominalmente la economía. La cuestión, claro, es cuánto enfriarla para no pasar de una contracción nominal a una real

PEs decir, habrá sectores que verán reducir sus ingresos no ya en términos nominales sino reales (no así sus gastos), de modo que el presunto aterrizaje suave para acabar con la inflación se me antoja casi imposible. Los excesos de ayer son los recortes de hoy. Veremos

Pero dejando de lado q sea muy difícil que políticos y banqueros centrales den con la tecla exacta (ni pasarse ni quedarse cortos),en la medida en q una contracción del gasto nominal modifique patrones de gasto relativos (y lo hará), también habrá contracciones sectoriales "Juan Ramon R

https://www.youtube.com/watch?v=857RaEq5H-E

Caso España:

Datos inflacion ( +6% en 2021, +3% en 2022, +2% en 2023)

Inflación y globalización

Cada vez hay más pruebas de que el proceso de inflación ha ido cambiando. La inflación es ahora mucho más baja y estable en todo el mundo. Y su sensibilidad a las medidas de la holgura económica y al aumento de los costes de los insumos parece haber disminuido. Probablemente, la explicación más extendida de este fenómeno es que la política monetaria ha sido mucho más eficaz. No nos cabe duda de que esta explicación contribuye en gran medida a explicar el mejor comportamiento de la inflación que hemos observado. Sin embargo, en este documento comenzamos a explorar una explicación complementaria, más que alternativa.

Sostenemos que los modelos de inflación predominantes están demasiado "centrados en el país", en el sentido de que no tienen suficientemente en cuenta el papel de los factores mundiales que influyen en el proceso de inflación.

Es probable que la relevancia de un enfoque más "globo-céntrico" haya aumentado a medida que el proceso de integración de la economía mundial ha cobrado impulso, un proceso comúnmente denominado "globalización". En una amplia muestra de países, encontramos algunas pruebas prima facie bastante sorprendentes de que esto ha sido así. En particular, las aproximaciones a la holgura económica mundial añaden un considerable poder explicativo a las ecuaciones tradicionales de las tasas de inflación de referencia, incluso teniendo en cuenta la influencia de los indicadores tradicionales de las influencias externas sobre la inflación nacional, como los precios de las importaciones y del petróleo. Además, el papel de estos factores mundiales ha ido creciendo con el tiempo, especialmente desde la década de 1990. Y en algunos casos, los factores globales parecen haber suplantado el papel de las medidas internas de la holgura económica.

Fuente:

Claudio E. V. Borio & Andrew Filardo, 2007. "Globalisation and inflation: New cross-country evidence on the global determinants of domestic inflation," BIS Working Papers 227, Bank for International Settlements.

BdE

https://www.bde.es/bde/es/informe-de-estabilidad-financiera--otono-de-2021--483656ed3d6ec71.html

Barclays espera que la inflación se desacelere para el segundo semestre de 2022

Globalización e inflación Analisis previo completo del 20 de octubre

Shocks de oferta

https://www.politicaexterior.com/geopolitica-y-el-retorno-de-los-shocks-de-oferta/

https://articulosclaves.blogspot.com/2021/11/clima-geopolitica-y-empleo-jose-carlos.html

https://articulosclaves.blogspot.com/2021/11/china-tiene-un-problema-serio-de.html

https://articulosclaves.blogspot.com/2021/11/no-hay-escasez-de-materias-primas-hay.html

https://articulosclaves.blogspot.com/2021/11/desacoples-los-fletes-se-van-ajustando.html

https://articulosclaves.blogspot.com/2021/11/no-hay-crisis-hay-un-cuello-de-botella.html

https://articulosclaves.blogspot.com/2021/11/el-repunte-de-los-precios-de-las.html

https://articulosclaves.blogspot.com/2021/11/el-transporte-se-abarata-el-precio-de.html

https://articulosclaves.blogspot.com/2021/10/crisis-de-suministros-el-coste-de-traer.html

https://articulosclaves.blogspot.com/2021/10/recuperacion-rapida-no-implica.html

https://articulosclaves.blogspot.com/2021/10/ii-geopolitica-y-materias-primas.html

La inflación podría estar relacionada

con el "efecto látigo (bullwhip effect) y que los precios podrían caer

antes de lo previsto al tener las empresas que deshacerse de inventario

https://brujulaeconomica.blogspot.com/2021/10/supplychaincrisis-una-aproximacion_26.html

https://www.diariodepontevedra.es/articulo/pontevedra/unica-forma-evadir-inflacion-es-invertir-acciones-nivel-global/202111111449501171014.html

Buscando el equilibrio perdido

Estudio escenarios

No hay comentarios:

Publicar un comentario