Empresas zombis: análisis de las vulnerabilidades del sector empresarial en el contexto pos-COVID-19

Fecha: enero 2022

Fernando Rojas*, Francisco del Olmo** y Diego Aires***

Empresas zombis, Morosidad, Política monetaria, Viabilidad, COVID-19, Vulnerabilidad

Cuadernos de Información Económica, N.º 286 (enero-febrero 2022)

Las medidas de política económica adoptadas para contrarrestar los efectos derivados de la pandemia han ayudado a mantener el flujo financiero hacia la economía real, principalmente en forma de crédito, permitiendo contener el desempleo y la destrucción de un porcentaje significativo del tejido empresarial más damnificado por la crisis de la COVID-19. Sin embargo, un riesgo derivado de esta situación es que un número importante de empresas se han servido de estas medidas para sobrevivir bajo una situación de vulnerabilidad, gracias a la laxitud de las condiciones financieras, pero con un modelo de negocio que en realidad no es viable desde una perspectiva económica. La supervivencia o fracaso de estas empresas, conocidas comúnmente como zombis, tiene implicaciones tanto en el devenir de la economía global como en las perspectivas del sistema financiero. El presente artículo trata de contextualizar esta realidad, analizando el concepto de empresa zombi desde una perspectiva global y cuantificando el volumen de este segmento dentro del tejido empresarial español, desarrollando posteriormente un ejercicio de sensibilidad ante cambios en la política monetaria cuyas consecuencias implicarían, en última instancia, una morosidad creciente en el sector bancario.

Los impactos derivados de la crisis de la COVID- 19, provocada principalmente por las medidas de confinamiento y restricción a la movilidad para tratar de evitar una mayor propagación del virus, se han manifestado en múltiples sectores y ámbitos económicos, siendo especialmente intensos en sectores relacionados con el comercio y los servicios, en especial los relacionados con el turismo.

Este hecho ha resultado en una alteración eco- nómica sin precedentes en tiempos de paz en las principales economías, afectando especialmente a los países más dependientes del turismo, como España, Italia o Portugal. Aunque la recuperación económica es intensa, gracias en parte al proceso de vacunación, no hay que perder de vista algunas debilidades derivadas de la aparición de nuevas variantes del virus (que han provocado nuevas medidas de restricción en algunos países), así como las consecuencias de los problemas en la cadena global de suministros y de escasez de materiales, o el alza de los precios de los productos energéticos, lo que está llevando la inflación a niveles no vistos en décadas y al creciente debate sobre la estrategia de los principales bancos centrales.

Sin embargo, más allá de los factores de riesgo que ponen en jaque la recuperación y que, en última instancia, podrían moderar las perspectivas de crecimiento económico, como el incremento de la inflación ya comentado, así como el posible deterioro de las condiciones de financiación y la corrección de los activos financieros (Banco de España, 2021), hay otro hecho que se analiza en el presente artículo: la creciente zombificación de las empresas. Este proceso se está intensificando tras el estallido de esta crisis, como consecuencia de la finalización parcial de las ayudas que se han tomado en materia de política económica (tanto monetaria como fiscal) que, aunque han sido bienvenidas y han contrarrestado los efectos de la crisis (el contrafactual hubiese sido mucho peor), han derivado o pueden derivar en un crecimiento de esta tipología de empresas.

El proceso de zombificación no es un concepto nuevo, y ha sido analizado por numerosos autores desde la crisis financiera de 2008, como consecuencia de la política monetaria no convencional puesta en marcha por los principales bancos centrales del mundo. Destacan, de hecho, los trabajos publicados en el marco de la OCDE en 2017 (Andrews, McGowan y Millot, 2017; McGowan, Andrews y Millot, 2017a , 2017b), donde se estudia la evolución del porcentaje de empresas zombis en Europa y sus determinantes, así como las consecuencias sobre la productividad de la economía. Por otro lado, también se hace hincapié en la vinculación de esta tipología de empresas con el sector financiero, señalando que las empresas zombis son más propensas a financiarse con créditos de entidades bancarias que, en materia de solvencia y rentabilidad, presentan alguna debilidad (Andrews y Petroulakis, 2019).

Sin embargo, el número de referencias bibliográficas al respecto ha aumentado desde el estallido de la actual crisis, como consecuencia principalmente de las medidas orientadas a que el flujo y el canal de crédito no se rompiera hacia las empresas, principalmente las pequeñas. Dichas medidas de ayuda han atendido las necesidades de liquidez a corto plazo de las empresas, permitiendo que muchas de ellas subsistan en este entorno, incluidas aquellas que, con independencia de la pandemia, operan con modelos de negocio insostenibles en condiciones normales.

Definición de empresa zombi

Antes de entrar en el análisis, hace falta realizar una contextualización de qué es una empresa zombi. En este sentido, cabe destacar dos principales definiciones:

- La Financial Stability Review de mayo de 2021, del Banco Central Europeo (BCE, 2021), dedicaba un apartado a analizar la evolución pasada y presente de esta tipología de empresas. En este documento se definía una empresa zombi como aquella que no es viable en condiciones normales de actividad, pero que sobrevive gracias a unas condiciones financieras especialmente favorables. En este sentido, cataloga como empresas zombis a aquellas que al menos durante dos años consecutivos cumplen las tres condiciones siguientes:

- Registrar un ROA negativo (pérdidas)

- Registrar una ratio EBITDA sobre deuda financiera inferior al 5 % (elevados niveles de apalancamiento)

- Estar desinvirtiendo, excluyendo así a las empresas de nueva creación.

- Por su parte, los estudios enmarcados en la OCDE mencionados con anterioridad, definen a una empresa zombi como aquella que lleve operando al menos diez años y que lleve sin cubrir los pagos de los intereses con sus resultados más de tres años consecutivos.

Aunque la definición del BCE pueda parecer más sofisticada, ambas definiciones hacen hincapié en las mismas ideas: una empresa es zombi si operativamente es poco rentable, está muy apalancada y no es de reciente creación. En este artículo se utilizarán ambas definiciones: en primer lugar, para contextualizar la evolución de las empresas en Europa, y en segundo, para realizar los análisis de simulaciones sobre el caso español.

Evolución de las empresas zombis en Europa

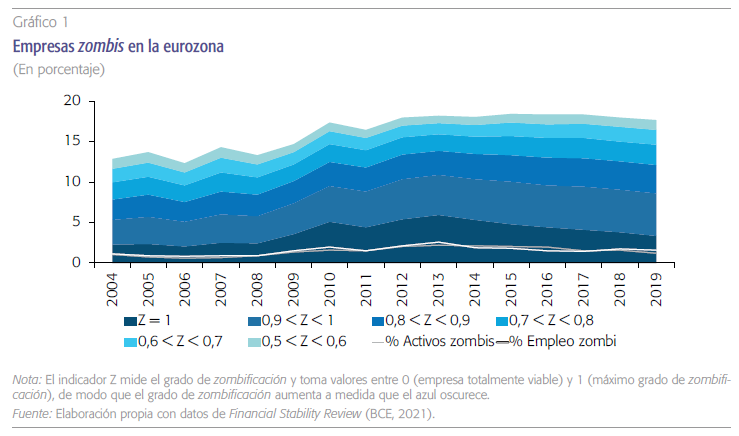

Partiendo de la primera definición, el BCE estima la evolución de las empresas zombis desde el año 2004 hasta 2019, en términos de activos y de empleo, tal y como se ilustra en el gráfico 1. El punto álgido, hasta la crisis actual, se habría alcanzado en 2013, representando más del 2 % del total de activos y empleados, aunque hay estudios como Acharya et al. (2020) que identifican doce países europeos donde las empresas zombis han aumentado hasta alcanzar casi el 7 % en 2016. Dicho peso se habría reducido ligeramente en los últimos años, pero se mantendría en niveles similares al 2 % para el agregado de la eurozona.

El peso de las empresas zombis en Europa representa en la actualidad más del 2 % el total de activos y empleados, según el BCE, si bien en algunos países aumentaron hasta alcanzar casi el 7 % del total en 2016.

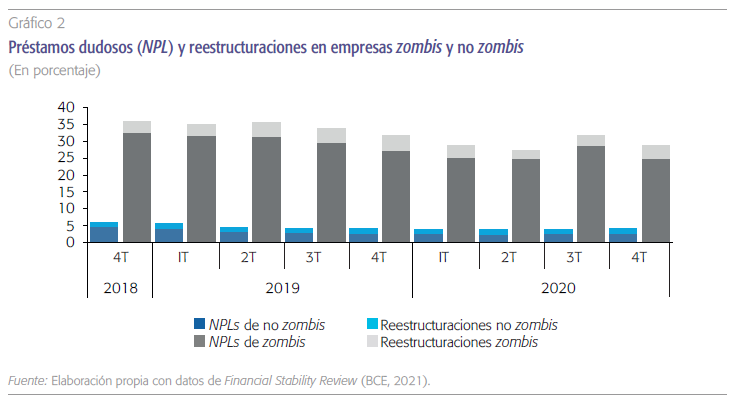

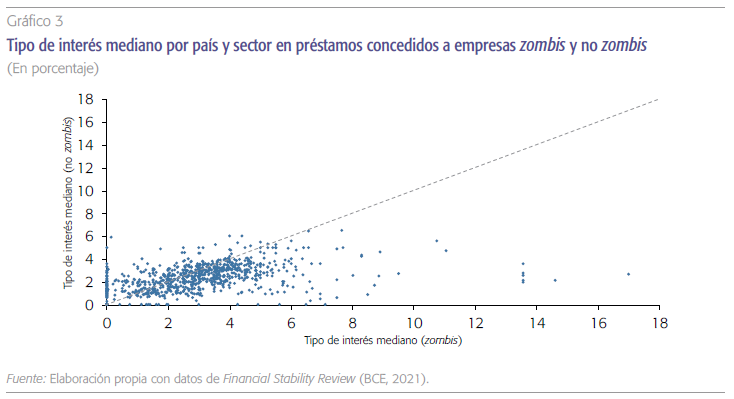

Adicionalmente, el estudio empírico del BCE concluye que las empresas zombis, como no puede ser de otra manera, son menos productivas, originalmente más pequeñas y con un mayor grado de apalancamiento. A su vez, tal y como se pone de manifiesto en el gráfico 2, estas características hacen a las empresas zombis más propensas al impago de su deuda y/o a entrar en procesos de reestructuración o refinanciación de deuda. Además, el mayor riesgo de crédito asociado a este tipo de empresas se materializa en un mayor tipo de interés en los préstamos concedidos a las mismas, tal y como se observa en el gráfico 3.

Esto vendría a colación de que las empresas de pequeño y mediano tamaño son las más vulnerables a los desequilibrios, pero también las que han recibido mayores ayudas para soportar su actividad. Cabe reseñar, en este punto, que con datos de 2018 el peso de las empresas pequeñas y medianas alcanza en la Unión Europea el 99,8 % del total de empresas en número (en España llega al 99,9 %), aportando casi el 57 % del valor añadido y representando más del 66% de empleados (62,2 % y 72,4% para el caso español) (Analistas Financieros Internacionales, 2019).

Pues bien, el BCE (2021) afirma que las numerosas medidas tomadas, en especial las relacionadas con el crédito a través de las garantías públicas y las moratorias que se han concedido, y a las que nosotros añadimos la laxitud de la política monetaria que se ha intensificado en los meses posteriores al estallido de la pandemia, si bien han servido para reducir la mortalidad de las empresas que son elegibles para recibir dichas ayudas, también han promovido la supervivencia de algunas cuya viabilidad económica era dudosa antes del estallido de la pandemia.

Este fenómeno, que redundará en un crecimiento del número de empresas zombis en los próximos años, se debe principalmente a que, en palabras del propio BCE, los criterios de selección de las ayudas han sido laxos a la hora de discernir qué empresas pueden ser elegibles o no.

El BCE afirma que las numerosas medidas de política económica relacionadas con el crédito a través de las garantías públicas y las moratorias, y a las que cabe añadir la laxitud de la política monetaria –intensificada en los meses posteriores al estallido de la pandemia–, si bien han servido para reducir la mortalidad de las empresas, también han promovido la supervivencia de algunas cuya viabilidad económica era dudosa antes del estallido de la pandemia.

Partiendo de este enfoque, es necesario un análisis más granular, identificando el porcentaje de empresas que pueden ser categorizadas como zombis, y que puedan derivar en un incremento significativo del riesgo y, en última instancia, de la morosidad.

El caso español: análisis de escenarios ante un cambio en la política monetaria

Una vez identificadas las vulnerabilidades y los ámbitos en que se desarrolla la zombificación del tejido empresarial y las principales aportaciones de la literatura, se ha desarrollado un análisis de escenarios en el que se simula, para una muestra de empresas zombis españolas, cómo evolucionaría una cuenta de resultados media del tejido empresarial español.

En este punto, cabe reseñar que actualmente la economía mundial se encuentra en un momento sumamente complejo y de incertidumbre. Por un lado, la pandemia de la COVID-19 no ha desaparecido, y surgen nuevas variantes que ponen en riesgo la recuperación económica. Por otra parte, los shocks de oferta que está experimentando la economía mundial están tensando la evolución general de precios, llevándolos a niveles no registrados en décadas y orientando las expectativas hacia la finalización paulatina de la política monetaria no convencional que ha caracterizado la estrategia de los principales bancos centrales del mundo, lo que indudablemente lleva al debate de la subida de tipos de interés.

Por lo tanto, la situación actual para las empresas es sumamente difícil, pues se enfrentan a una evolución creciente de los precios de sus inputs, que, junto con los problemas de la cadena de suministro mundial y las restricciones derivadas de la lucha contra la pandemia, llevan a una situación de estrés sobre las cuentas de resultados. Asimismo, la expectativa de futuras subidas en los tipos de interés, con sus implicaciones en los gastos financieros, puede llevar a empresas vulnerables a una irreversible situación de fracaso empresarial.

La economía española no es ajena a estos problemas y, de hecho, algunos de los sectores más vulnerables a las medidas puestas en marcha en pandemia son los que caracterizan a una parte importante del tejido empresarial español.

En el último Informe de Estabilidad Financiera del Banco de España (2021), se identifican riesgos y vulnerabilidades de la economía y del sistema financiero español. Entre ellos, destaca el que denomina como “debilidad de la situación financiera de ciertos segmentos de empresas y hogares” (Banco de España, 2021: 14). Concretamente, resalta que “la recuperación es todavía incompleta en los sectores más afectados (e.g. hostelería, transporte, fabricación de automóviles), que han acumulado los mayores incrementos de deuda bancaria y también del crédito dudoso” (Banco de España, 2021: 14). Además, son los sectores que acumulan el mayor porcentaje de riesgo latente no materializado, pero con altas probabilidades de materializarse.

Con el fin de caracterizar a las empresas zombis se ha asumido la definición aportada en el marco de la OCDE (Andrews, McGowan y Millot, 2017; McGowan, Andrews y Millot, 2017a, 2017b), en la que se delimita como zombis a las empresas que tienen diez años o más y que no pueden cubrir sus gastos financieros por intereses durante tres años consecutivos. Aunque se está hablando de un concepto sumamente complejo y para el que no existe un consenso total en la literatura, se ha asumido esta definición porque es, de hecho, una de las más aceptadas, como atestiguan los trabajos de Osório, Bento y Xarepe (2017); Hallak, Harasztosi y Schich (2018); Banerjee y Hofmann (2018, 2020): Andrews y Petroulakis (2019); Grieder y Ortega (2020); El Ghoula, Fu y Guedhami (2020); Cella (2020) y Carreira, Teixeira y Nieto-Carrillo (2021), entre otros. Es importante considerar que, al establecer un umbral de diez años de vida, se puede diferenciar entre empresas zombis y empresas de reciente creación, a la vez que el análisis de tres años consecutivos de la cobertura de intereses permite evitar el sesgo producido por problemas cíclicos.

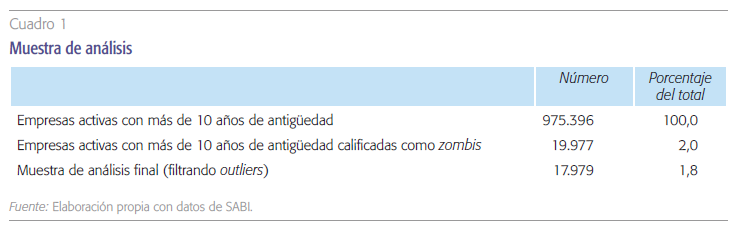

Por lo tanto, a partir de esta definición se ha trabajado con una muestra de 17.979 empresas españolas con personalidad jurídica obtenidas a través de la base de datos SABI (Sistema de Análisis de Balances Ibéricos), sobre un total de más 700.000 (en torno al 2,5 % del total de empresas del país en línea con lo estimado por el BCE para Europa), que recoge información financiera de empresas que depositan sus cuentas anuales en el Registro Mercantil. Sobre esta muestra, se ha limpiado la distribución con el objetivo de no incluir valores outliers, habiendo filtrado el 5 % de las empresas con menor y mayor coste medio de financiación.

En el cuadro 1 se puede observar la muestra inicial contenida en SABI, la obtenida bajo la definición de empresa zombi adoptada y la muestra de análisis final.

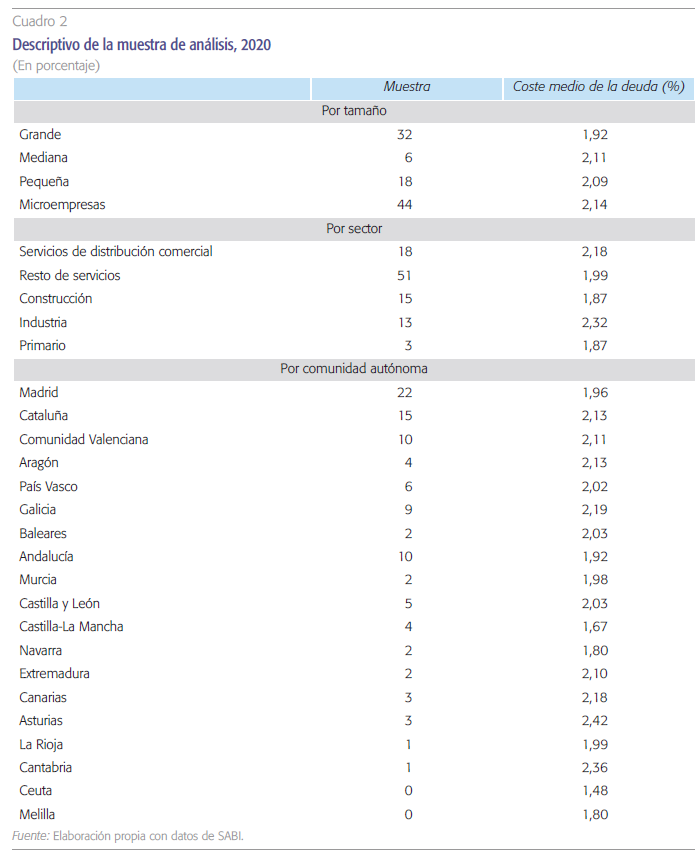

Por otra parte, el cuadro 2 permite observar la distribución media de la muestra de análisis y su coste medio de financiación en base al tamaño de las empresas, el sector y la región en donde realizan su actividad.

Del cuadro 2 se pueden extraer conclusiones muy interesantes sobre la realidad de las empresas zombis en España. En primer lugar, el 62 % de las empresas con estas características son pequeñas o microempresas, lo que conlleva una importante vulnerabilidad en empresas que tienen, normalmente, mayores problemas en el acceso a la financiación (Maudos, 2014), como también se aprecia en el coste medio de financiación. No obstante, se debe destacar que el porcentaje de grandes empresas en esta situación no es pequeño, pues alcanzan el tercio de la muestra, lo que se deriva de la situación de crisis en algunos sectores a causa de la pandemia y que puede ser un problema en términos de empleo si no se redefine su estrategia general y financiera.

Desde una perspectiva sectorial, el 51 % de las empresas zombis se localizan en el sector de servicios no dedicados a la distribución comercial, sin duda consecuencia de la crisis derivada de la pandemia COVID-19 y de las medidas de restricciones puestas en marcha en 2020.

Finalmente, desde un punto de vista regional, destaca el peso de Madrid y Cataluña como regiones con mayor proporción de empresas zombis, seguidas de la Comunidad Valenciana, Andalucía y Galicia.

Asimismo, destaca el hecho de que un 29 % de las empresas de la muestra se encuentra en una situación de patrimonio neto negativo, mientras que, y este es un hecho muy significativo, un 90% de la muestra tiene resultados de explotación negativos, lo que es realmente representativo de la situación de vulnerabilidad que caracteriza a estas empresas zombis desde una perspectiva estratégica, más allá de su estructura financiera.

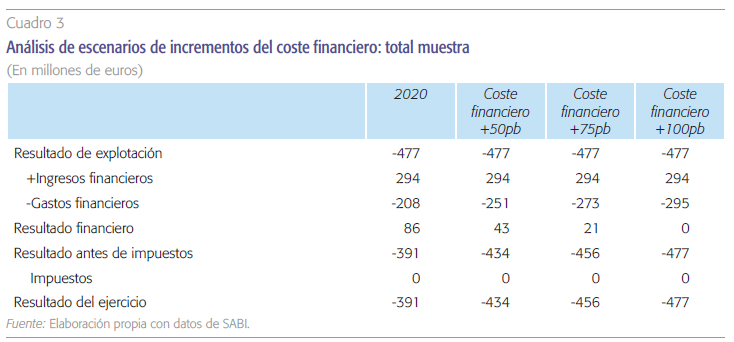

Una vez analizada la realidad general de las empresas zombis en España, se ha procedido a desarrollar el ejercicio de sensibilidad en el que se simula un aumento de los costes medios de financiación, en línea con la subida de tipos que descuenta el mercado, en 50, 75 y 100 puntos básicos, con el fin de analizar su impacto en la cuenta de resultados de las empresas zombis españolas. Con este propósito, se ha simulado una cuenta de resultados media de la muestra de análisis que permite obtener conclusiones generales.

De esta manera, el cuadro 3, que recoge las simulaciones realizadas, permite alcanzar interesantes conclusiones. Por un lado, los resultados de explotación medios de las empresas de la muestra son negativos, lo que lleva a la imposibilidad de cubrir ni siquiera los gastos financieros derivados de su endeudamiento, a pesar de que existe un volumen significativo de ingresos financieros provenientes de la necesidad de obtener rendimientos financieros en un entorno de tipos de interés cero.

Las empresas zombis empeorarían su cuenta de resultados en el caso de que los cambios en la política monetaria conllevaran incrementos de los costes de financiación. Una subida de 50 puntos básicos implicaría un incremento de las pérdidas del ejercicio de un 11 %, que se elevarían hasta el 17 % y el 22 % en el caso de subidas de tipos de 75 y 100 puntos básicos respectivamente.

Se puede ver cómo, en media, las empresas analizadas empeorarían sus resultados del ejercicio en el caso de que los cambios en la política monetaria conllevaran incrementos de los costes de financiación. De esta manera, ceteris paribus, un incremento de 50 puntos básicos implicaría un incremento de las pérdidas del ejercicio de un 11 %, que se incrementarían hasta el 17 % y el 22 % en el caso de subidas de tipos de 75 y 100 puntos básicos respectivamente.

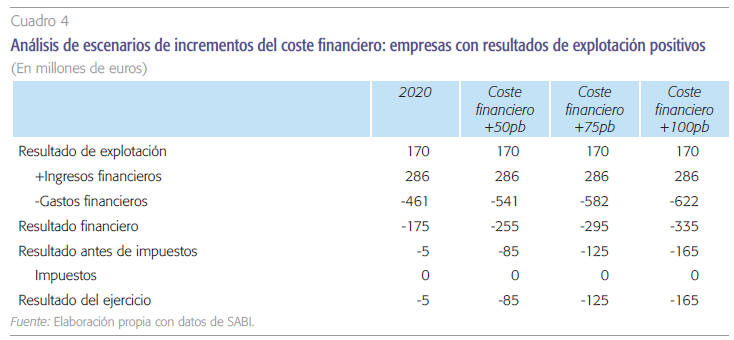

Asimismo, dada la gravedad de la situación que caracteriza al 90 % de la muestra analizada, con resultados de explotación negativos, se ha realizado la misma simulación únicamente para el segmento de empresas que en 2020 mantenían resultados de explotación positivos. Así pues, el cuadro 4 permite obtener valiosas conclusiones. Por un lado, pese a que la actividad de estas empresas es rentable, sus costes financieros son mayores que los de la media de empresas zombis españolas. Ello provoca que, a pesar de alcanzar resultados de explotación positivos, el resultado del ejercicio suponga pérdidas para la empresa. Estas pérdidas se verían incrementadas muy significativamente en el caso de un aumento de los costes financieros derivados de cambios en la política monetaria. Una subida de 50 puntos básicos conllevaría, ceteris paribus, un incremento de las pérdidas de 85 millones (16 veces más), diferencia que ascendería hasta los 125 y 165 en el caso de un incremento de 75 y 100 puntos básicos, respectivamente.

Estos resultados tienen implicaciones no sólo para las propias empresas, sino para las entidades financieras que han financiado su actividad. Un empeoramiento de la situación de este segmento de empresas probablemente aumentaría la morosidad, al no poder hacer frente únicamente a los gastos financieros, sino al propio pago del principal. En este sentido, un ejercicio de simulación sobre las empresas con resultado de explotación positivo —que son las que menos probabilidad de impago tendrían a priori— permite concluir que, considerando un vencimiento medio de la financiación ajena de cinco años, las empresas pasarían de una ratio de cobertura de intereses y principal del 4,65 % a un 4,55 % en el caso de un incremento de 50 puntos básicos del coste de financiación. Asimismo, si el coste de financiación aumentara en 75 o 100 puntos básicos, dicha ratio de cobertura descendería hasta el 4,50 % o el 4,45 % respectivamente, incidiendo en el riesgo de crédito al que están sometidas las entidades financieras.

Conclusiones

El contexto económico actual es de una gran incertidumbre para el devenir del sector empresarial. A la finalización de las medidas llevadas a cabo por las diferentes instituciones con la pretensión de controlar los efectos nocivos de los confinamientos y restricciones, se une el aumento de los cuellos de botella que minan el comercio mundial y una creciente inflación. Este último hecho, originado principalmente por el crecimiento de los precios energéticos y el no poder atender la creciente demanda pospandemia, hace que se vislumbre en el horizonte un cambio de tono de la política monetaria, de carácter ultraexpansiva a nivel mundial en los últimos años, donde el mercado descuenta un incremento de los tipos ya para el año 2022.

En este contexto, se encuentran empresas categorizadas como zombis, en su mayor parte provenientes de la crisis anterior, que han recibido muchas de ellas ayudas que ahora finalizan, donde un aumento del coste de la deuda, derivado de un incremento de los tipos de interés, ahondaría en sus resultados negativos. En España, estas empresas representarían actualmente alrededor del 2,5 % del total, en línea con lo estimado para Europa, lo que podría suponer un incremento de morosidad en el sector bancario español, principal canalizador del crédito hacia esas empresas con vulnerabilidad.

Más del 62 % de las empresas zombis son consideradas como pequeñas o micropymes, siendo estas las más vulnerables ante las distorsiones económicas y financieras que se están produciendo, pudiéndose incrementar dicha cifra como consecuencia de la aparición de nuevas variantes del virus que deriven en nuevos episodios de confinamientos y restricciones para la contención de los contagios.

Referencias

AchAryA, V. V., crosignAni, M., EisErt, T. y EufingEr, C. (2020). Zombie credit and (dis)inflation: evidence from Europe. National Bureau of Economic Resarch Working Paper, 27158.

AnAlistAs finAnciEros intErnAcionAlEs (2019). La Banca y las pymes, December. https://www.afi-research.es/InfoR/descargas/1924537/1832181/La-banca-y-las-pymes. pdf

AndrEws, d., McgowAn, M. A. y Millot, V. (2017). Confronting the zombies: policies for productivity revival. OECD Economic Policy Papers, 21, December.

AndrEws, D. y PEtroulAkis, F. (2017). Breaking the shackles: zombie firms, weak banks and depressed restructuring in Europe. European Central Bank Working Paper Series, 2240, February.

BAnco dE EsPAñA (2021). Financial Stability Report: Autumn 2021, November.

BAnErjEE, R. y hofMAnn, B. (2020). Corporate zombies: Anatomy and life cycle. BIS Working Papers, 88, September.

BcE (2021). Corporate zombification: post-pandemic risks in the euro area. Financial Stability Review, May.

cArrEirA, c., tEixEirA, P. y niEto-cArrillo, E. (2021). Recovery and exit of zombie firms in Portugal. Small Business Economics. https://doi.org/10.1007/s11187-021- 00483-8

cEllA,

C. (2020). Zombie firms in Sweden: implications for the real economy

and financial stability. Sveriges Riksbank, Staff Memo, September.

El ghoulA, s., fu, Z. y guEdhAMi, O. (2020). Zombie firms: prevalence, determinants, and corporate policies. https://ssrn.com/abstract=3740950 or http://dx.doi. org/10.2139/ssrn.3740950

griEdEr, T. y ortEgA, J. (2020). A financial stability analysis of zombie firms in Canada, Financial Stability Department Bank of Canada. Staff Analytical Notes, 2020–3, February.

hAllAk, i., hArAsztosi, P. y schich, S. (2018). Fear the walking dead? Incidence and effects of zombie firms in Europe. Joint Research Centre Technical Report. https:// publications.jrc.ec.europa.eu/repository/handle/ JRC111915

MAudos, J. (2014). The relevance of company size in accessing bank finance: A determining factor for Spain’s SMEs. Spanish Economic and Financial Outlook, 3(3), May.

McgowAn, M. A., AndrEws, D. y Millot, V. (2017a). The walking dead? Zombie firms and productivity performance in OECD countries. OECD Economics Department Working Papers, 1372.

McgowAn, M. A., AndrEws, D. y Millot, V. (2017b). Insolvency regimes, zombie firms and capital reallocation. OECD Economics Department Working Papers, 1399, June.

osório, g., BEnto, F. y xArEPE, D. (2017). Zombie companies in Portugal: the non-tradable sectors of construction and services. GEE Papers, 88, December.

Notas

* Universidad Autónoma de Madrid.

** Universidad de Alcalá e IAES.

*** Universidad Carlos III de Madrid.

Descargar artículo (formato PDF)

https://www.funcas.es/articulos/empresas-zombis-analisis-de-las-vulnerabilidades-del-sector-empresarial-en-el-contexto-pos-covid-19/

No hay comentarios:

Publicar un comentario