Multiplicador monetario y dinero electrónico. Creación de dinero a partir de depósitos y efectivo electrónico

Money multiplier and electronic cash. Money creation from deposits and electronic cash

Ricardo Plaza Martínez

Departamento de Teoría Económica e Historia, Universidad CEU San Pablo, Madrid, España

Resumen

En

el presente trabajo se analiza, por medio del multiplicador monetario,

el hipotético papel que pueda llegar a tener el dinero electrónico en el

conjunto de la oferta monetaria. Suponiendo una sustitución o compra de

efectivo tradicional o depósitos a la vista por dinero electrónico, y

distinguiendo 2 tipos de dinero electrónico —depósitos de dinero

electrónico y efectivo electrónico—, así como tomando en cuenta

diferentes formas de emisión en relación con la exigencia de distintos

coeficientes de reservas para el dinero electrónico emitido, el objetivo

es analizar la influencia del mismo sobre el sistema de creación de

dinero de los bancos privados y central.

In

this paper, the hypothetical role of the electronic money in the

overall money supply using the money multiplier is analyzed. Assuming a

replacement or purchase of traditional cash or deposits by electronic

money, and considering two types of electronic money, electronic money

deposits and electronic cash, and different forms of issuance as regards

the requirement of different reserve ratios for the electronic money

issued, the purpose is to analyze the influence of the issuance of

electronic money on the system of money creation by commercial banks and

central banks.

1Introducción

La

ley de Peel fue la gran responsable del cambio de rol de los billetes y

depósitos en el sistema bancario, restringidos los primeros en su

emisión en base a su sujeción al dinero metálico, mas no así los

segundos1.

De esta forma, de los 2 tipos de dinero intercambiable que finalmente

formaron el agregado monetario M1, fueron los depósitos los que se

desarrollaron en mayor grado, olvidados por la citada ley fundacional

del moderno Banco de Inglaterra, convirtiéndose en el soporte de los

principales medios de pago de las economías modernas.

Ciertamente,

gran parte de los intercambios de dinero a día de hoy se llevan a cabo

por medio de los movilizadores de dichos depósitos bancarios, y la

tecnología asociada a los movimientos de información ha permitido que

las cámaras de compensación interbancaria o los movilizadores de fondos

se beneficien de los nuevos desarrollos, adaptándose formalmente a los

mismos, aunque sin cambios en su esencia monetaria. De igual manera que

las clearing houses evolucionaron para convertirse en los modernos sistemas de liquidación en tiempo real, como Fedwire, CHIPS o TARGET2,

los pagos al por menor también han terminado por llevarse a cabo en

base a la existencia de redes de comunicación entre las entidades

bancarias, complementadas por canales asociados a la gestión particular

como los de la banca por Internet. En este sentido, los herederos del

papel como soporte de los movilizadores del dinero han sido las tarjetas

de plástico y, en la actualidad, los muy diversos dispositivos que

almacenan la información electrónicamente.

Las tarjetas de plástico con banda magnética que aparecieron en los años sesenta y setenta del sigloxx

son el nexo introductorio hacia los más modernos sistemas de pago

electrónico que han surgido a raíz de la expansión de las redes de

telecomunicaciones. Así, en el presente se han desarrollado un buen

número de formas de acceso y movilización de un depósito bancario y se

han combinado entre sí y con otras tecnologías, propiciando mayor

flexibilidad y celeridad en la transferencia de información. El dinero

electrónico, definido desde hace más de una década por el Banco Central

Europeo como un valor monetario almacenado electrónicamente en un

dispositivo técnico, el cual puede ser utilizado genéricamente para

efectuar pagos a empresas distintas del emisor y que no involucra

necesariamente la transacción a cuentas bancarias al ser un instrumento

pre-pago (BCE, 1998:7),

puede ser dinero en sí mismo y no un mero representante del dinero

depositado en una cuenta bancaria y, por tanto, puede llegar a tener

características muy similares al efectivo, tales como el anonimato o la

capacidad de transmitirse entre particulares. Este dinero electrónico2

sería la última etapa, por el momento, en la historia del cambio de

soporte del valor monetario. Desde mediados de los años noventa del

pasado siglo los esquemas de dinero electrónico se han multiplicado,

aunque todavía modestamente3, asociados a algunos de los servicios que utilizan las redes de telecomunicaciones como canal de transmisión.

No

obstante, la novedad más relevante y atractiva para el estudio

monetario es la existencia de los llamados monederos electrónicos,

soportados básicamente en la actualidad por tarjetas inteligentes.

Resulta especialmente interesante la capacidad de dichos dispositivos

para convertirse en almacén de dinero, ya que, por el contrario, el uso

como movilizador del dinero electrónico presenta los mismos rasgos, con

algunos posibles matices que se estudiarán más adelante, que las

tarjetas tradicionales. Es la capacidad de sustitución del efectivo de

base lo que hace más atrayente el análisis del efectivo electrónico

desde el punto de vista de la teoría monetaria.

2Análisis de la sustitución de efectivo y depósitos por dinero electrónico

La

estructura clásica del agregado monetario M1 sirve también para

diferenciar entre los 2 tipos de dinero electrónico: el asociado a los

depósitos de dinero electrónico, tal y cómo se ha definido con

anterioridad, el cual se comporta como un movilizador, y el efectivo

electrónico.

La

identificación como dinero bancario del primer tipo de dinero

electrónico necesariamente lleva a considerar las mismas cuestiones que

afectan a los depósitos, incluido el sometimiento a un encaje o el hecho

de que entre a formar parte del mecanismo de creación de dinero

bancario. Si los depósitos de dinero electrónico pasan a formar parte de

dicho esquema, obviamente se exigirá a los emisores el establecimiento

de reservas, convirtiéndose los mismos en depósitos de custodia si la

fijación de dichas reservas fuese del 100%.

El

primero de los sistemas involucra en su creación y uso a cuentas

bancarias, de tal forma que el esquema puede comportarse como creador y

movilizador de dinero electrónico en depósitos tradicionales ya

existentes o en depósitos especiales específicos de dinero electrónico.

Por su parte, el efectivo electrónico no estaría asociado a ningún tipo

de depósito bancario. Ambos, en todo caso, están llamados a ser

sustitutos, o bien del dinero de los depósitos bancarios tradicionales, o

bien del efectivo emitido por los bancos centrales. De esta forma, el

dinero electrónico se constituye como una cuestión a tener en cuenta

tanto para el sector bancario, cuanto para el monopolista de dinero de

base.

Dado

que el análisis se basa en el estudio del multiplicador, resulta útil

para la comparación entre las diferentes situaciones que se van a

proponer un cálculo inicial del mismo. Si nos apoyamos en datos reales

de la Eurozona (BCE, 2013:13),

con un efectivo en circulación de aproximadamente 880.000 millones de

euros y unos depósitos a la vista que multiplican por 5 a dicho

circulante (4,353 billones de euros), se obtiene un coeficiente efectivo

depósitos (ed) del 20%, que,

junto con el coeficiente reservas depósitos establecido por el BCE del

1% (prescindiendo de las reservas voluntarias), nos devuelve un valor de

5,71 para el multiplicador monetario.

2.1Hipótesis 1. Sustitución de efectivo y depósitos por depósitos de dinero electrónico con 100% de reserva

En

la primera hipótesis se considera al dinero electrónico como un

depósito de custodia, con un coeficiente de reservas particular igual a

1, sin reserva fraccional, diferenciado en esta obligación de los

depósitos a la vista del sector bancario. El emisor de dinero

electrónico debe reservar el 100% del efectivo o dinero bancario

entregado a cambio del dinero electrónico emitido, obviamente para hacer

frente a pagos posteriores generados por el uso del mismo. La hipótesis

se justifica en el hecho de que los emisores de dinero electrónico, y

el propio dinero electrónico en sí, pueden estar sujetos a ciertos

riesgos derivados de la novedad en su uso por sus tenedores y de la

falta de experiencia en su control por parte de los supervisores

monetarios, circunstancia que podría aconsejar a los mismos un mayor

encaje que el de los depósitos tradicionales, incluso el citado del 100%

(BCE, 1998:20)

Esta

consideración como depósito de custodia, con ciertos paralelismos con

la línea defendida por los teóricos de la Escuela Austriaca4,

lleva aparejada, como es lógico, un aumento en la relación entre

reservas (incluidas ahora las asociadas al dinero electrónico) y

depósitos (incluidos también los de dinero electrónico) No obstante, el

efecto sobre el multiplicador será diferente según sea el componente de

M1 al que el dinero electrónico sustituya.

En una primera situación hipotética,

en la que la totalidad del reemplazo se lleve a cabo con efectivo a

cambio de dinero electrónico (siempre con reserva 100%), se producirá un

lógico aumento de las reservas y del coeficiente reservas depósitos (rd)

No obstante, la caída de efectivo, obviamente siempre que no sea

compensada por el banco central, también va a provocar la variación

negativa del coeficiente efectivo depósitos (ed), contrarrestando en alguna medida el aumento de rd.

De esta forma, debido al efecto compensatorio sobre el multiplicador de

la variación de los 2 coeficientes, la creación endógena de dinero por

parte del sector bancario no se vería afectada de forma importante ante

la sustitución planteada.

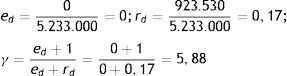

Un

escenario en el que todo el efectivo es sustituido por depósitos de

dinero electrónico con un coeficiente reservas particular con valor1 para dicho tipo de dinero nos devuelve un valor de ed

igual a cero, y un coeficiente reservas depósitos conjunto para los

depósitos bancarios y para los depósitos asociados al dinero electrónico

que pasa del 1 al 17%, al sumarse los 880.000 millones de euros de

efectivo en circulación convertidos en dinero electrónico a las reservas

ya establecidas (43.530 millones, el 1% de 4,353 billones) y, al mismo

tiempo, a los depósitos bancarios, que estarían constituidos por la suma

de los depósitos a la vista «tradicionales» más los depósitos de dinero

electrónico.

Así, los cálculos (en millones) serían:

Valor

del multiplicador que no está muy lejos del calculado antes de la

sustitución (5,71) y que indica cierta compensación del poder

monopolista que el sector bancario asumiría al desaparecer el dinero del

banco central, por medio del freno que al proceso de multiplicación

supondrían unas reservas de casi una quinta parte de los depósitos.

En una segunda situación hipotética,

la totalidad del dinero electrónico entra en el circuito monetario

sustituyendo a depósitos del sector bancario. El coeficiente efectivo

depósitos permanecería inalterado, debido a que el efectivo permanece

invariable y a que los depósitos bancarios experimentan únicamente un

cambio cualitativo, pasando de depósitos tradicionales a depósitos de

dinero electrónico. Será el cambio positivo en las reservas, las cuales

aumentan en la cuantía en la que se produzca el intercambio entre

depósito bancario y depósito de dinero electrónico, la que modificará el

valor del multiplicador según varíe a su vez el coeficiente reservas

depósitos (rd)

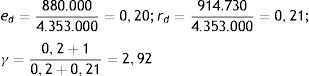

Así,

ante una sustitución de igual cuantía que la presentada en la primera

situación, de 880.000 millones de euros, los depósitos tradicionales

pasarían a ser de 4.353.000 a 3.473.000 millones, y sus reservas, del

1%, bajarían a 34.730 millones. Para calcular el coeficiente reservas

depósitos, habría que añadir como reservas, de nuevo, el 100% de los

depósitos sustituidos, 880.000, para un total de 914.730 millones.

Los cálculos serían:

Obviamente,

una sustitución mayor de depósitos por depósitos de dinero electrónico,

llevaría al multiplicador a valores cada vez más cercanos a la unidad,

con el caso extremo de un valor igual a uno, paradigma, como ya se ha

dicho, de la rama más ortodoxa de la Escuela Austriaca de Economía.

Como

ya se ha comentado, esta primera hipótesis, especialmente el hecho de

que la reserva sobre las emisiones de dinero electrónico tenga un

coeficiente del 100%, podría darse como respuesta de las autoridades

monetarias y bancarias al temor de que se produzcan impagos en dinero

electrónico y, por tanto, como forma de generar confianza en los

periodos iniciales de utilización, pero también, sobre todo si el dinero

electrónico consigue una suficiente masa crítica de uso, para preservar

el sistema ante un eventual riesgo de liquidez asociado a los pagos con

el citado dinero electrónico.

En

todo caso, es muy probable que ante la sustitución de gran cuantía

planteada se produjese la reacción de los actuales proveedores de

dinero: bancos centrales y sistemas bancarios. En el primer caso

(sustitución del efectivo por depósitos de dinero electrónico), la

reacción de los monopolistas de dinero de base sería, muy probablemente,

compensar dicha sustitución emitiendo el dinero de curso legal en

formato electrónico (BCE, 1998:4)

o utilizar como base monetaria otros pasivos de su balance. En el

segundo caso (sustitución de depósitos por depósitos de dinero

electrónico), es factible que los bancos comerciales buscaran acomodar

la situación al statu quo existente, es decir, presionando a los

reguladores para que las reservas sobre el dinero electrónico se

aproximasen más al 1% actual que al 100% planteado en la hipótesis.

2.2Hipótesis 2. Sustitución de efectivo y depósitos por depósitos de dinero electrónico con reserva fraccional

En

este segundo caso, el dinero electrónico es considerado un depósito a

la vista con reserva fraccional. Obviamente, la situación respondería a

un contexto más realista que el de la primera hipótesis.

Así,

el coeficiente de reservas para el depósito de dinero electrónico es el

mismo que para el resto de depósitos a la vista, el 1% establecido por

el BCE. Liberar al dinero electrónico de la obligación de una reserva

del 100% (o mayor del 1% general), igualando su estructura al del resto

de depósitos, lleva necesariamente a tener que fijar la atención del

análisis del multiplicador en el coeficiente que sí puede experimentar

cambios, el que relaciona efectivo y depósitos, ya que el uso de depósitos de dinero electrónico sustituyendo a depósitos bancarios no cambia la configuración del multiplicador,

aunque varíe la forma de movilizar el depósito. El volumen de depósitos

total con un encaje del 1% será el mismo independientemente de que los

pagos se lleven a cabo con cheques, tarjetas de plástico o por algún

dispositivo electrónico de más reciente aparición.

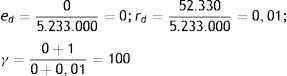

Por el contrario, si la sustitución es a costa de efectivo, ed

comenzará a disminuir, provocando un valor del multiplicador cada vez

mayor. Una sustitución de todo el efectivo por depósitos de dinero

electrónico lleva a un máximo en la endogeneidad de la creación de

dinero, con un valor para el multiplicador de 100.

La conclusión es la contraria de la que aparecía con más claridad en la segunda situación de la hipótesis1,

es decir, que el traspaso de poder de emisión desde el banco central a

la bancos comerciales lógicamente favorece la posición de estos últimos y

obliga al regulador a buscar fórmulas para no perder, por un lado, su

capacidad de creación de dinero exógeno y, por otro, su potencial para

controlar el tamaño de la oferta monetaria.

2.3Hipótesis 3. Sustitución de efectivo y depósitos por efectivo electrónico

En

el tercer caso a analizar, el dinero electrónico es en realidad un

efectivo electrónico, sin asociación con ninguna cuenta o depósito. En

definitiva, el esquema con más similitudes al efectivo.

La

inexistencia del depósito bancario obliga, como es lógico, a la

acumulación del valor monetario en el dispositivo, el monedero de

efectivo electrónico que va a permitir la transmisión y recepción de

dicho valor, tanto en relación con los depósitos de los bancos, cuanto

entre tenedores particulares de dispositivos parecidos.

En

un análisis en el que el coeficiente efectivo depósitos sea calculado a

partir del dato existente para el dinero del banco central, el

multiplicador de nuevo experimentaría un aumento mayor cuanto mayor

fuese el grado de sustitución que se produjese, tomando un valor de 100,

como en el caso de la hipótesis2, si se diese un reemplazo total.

No obstante, y dado que dicho coeficiente es un medidor de la filtración a efectivo desde los depósitos bancarios, lo más adecuado sería mantener el valor de ed,

ya que el nuevo efectivo seguiría teniendo las mismas funciones que el

antiguo, con el cambio cualitativo, de enorme importancia, no solamente

en su soporte —al pasar de ser un efectivo en formato papel a otro en

digital— sino, sobre todo, en su naturaleza, ya que el efectivo pasaría a

ser un dinero de creación bancaria o privada, perdiendo su condición

del actual dinero fiat, al dejar de ser emitido por los bancos centrales (Selgin, 2011).

De nuevo aquí reaparece la cuestión, citada anteriormente, de cuál

sería el pasivo que podría manejar el banco central para gestionar, de

forma parecida a la actual, la política monetaria5.

El sector privado emitiría, en esta situación, los 2 tipos de dinero

que conforman el agregado monetario básico, el efectivo y los depósitos,

y el banco central, que ya no emitiría efectivo, gestionaría rd por medio de otro tipo de reservas.

Para

completar el análisis de esta hipótesis, se podría estudiar el caso de

una improbable sustitución de depósitos bancarios por efectivo

electrónico, sustitución que llevaría aparejada una pérdida de fuerza

del poder de multiplicación de dinero bancario debido al aumento de ed.

Tanto la costumbre de uso creciente de los depósitos bancarios a través

de movilizadores que realizan pagos de cuantías cada vez menores, como

el hecho de que son fundamentalmente los bancos los gestores de los 2

sistemas, hacen de esta situación la más irreal de las presentadas. De

hecho, desde hace más de una década se anuncia la irrupción a futuro del

efectivo electrónico, circunstancia que aún no se ha producido, y se

considera que, en relación con el dinero bancario, la sustitución más

lógica sería la ya vista en la hipótesis2 entre depósitos tradicionales y electrónicos (Snellman et al., 2000)

3Nuevos multiplicadores

Abundando

en el estudio acerca de cuáles pueden ser las consecuencias para el

control monetario de una sustitución de suficiente importancia de

efectivo y/o depósitos por dinero electrónico, parecería que dicho

cambio, al desplazar paulatinamente la creación de dinero hacia el

ámbito privado, iría en detrimento de dicho control. Algunos autores,

sin embargo, defienden justamente todo lo contrario. La desaparición del

efectivo resultaría en un sencillo multiplicador (1/rd) a partir del cual bastaría el manejo de las reservas para regular el índice de multiplicación de M1 (Selgin, 1997). Obviamente, esto acontecería si el tipo de dinero al que nos referimos es el de los primeros casos de las hipótesis1 y 2 vistas, en las que ed

era cero y nuestro multiplicador se movía entre los valores 5,88 y 100.

Como es obvio, dicho valor cambiaría según lo hiciese el coeficiente

fijado por las autoridades monetarias. Quedaría por resolver, como ya se

ha dicho, cuál sería el pasivo de los bancos centrales que actuaría

como reserva. La sencillez del multiplicador se puede discutir

especialmente si hablamos del efectivo electrónico analizado en la

hipótesis3, ya que dicho multiplicador continuaría teniendo un valor positivo en ed. Ocurriría únicamente que ed ya no estaría configurado por efectivo público, sino privado.

De

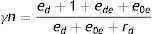

esta forma, podrían aparecer nuevas definiciones para el multiplicador

según apareciesen, a su vez, diferentes tipos de efectivo electrónico.

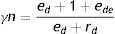

En

una primera fase en la que la presencia del efectivo electrónico de

emisión privada sea lo suficientemente importante como para que se

incluya, de forma desagregada, en M1, tendríamos una nueva igualdad para

la oferta monetaria y un nuevo multiplicador:

siendo Ede el efectivo electrónico privado y ede

la preferencia del público por dicho efectivo electrónico en relación

con los depósitos bancarios. Obviamente, los coeficientes que conforman

este multiplicador nos dan información cruzada entre los diferentes

procesos de sustitución de efectivo público por efectivo electrónico

privado o, en general, por depósitos del sector bancario.

Así, un aumento de ede

a costa de efectivo tradicional, con los depósitos bancarios

constantes, resultaría en un valor para el multiplicador mayor, al menos

hasta el punto en el que el efectivo electrónico privado estuviese

presente en una cuantía suficiente. Muy probablemente, este sería el

momento en que el banco central podría verse obligado a emitir su propio

efectivo electrónico en un intento de llevar la situación al escenario

inicial con un multiplicador igual al original, pero en esta ocasión de

efectivo electrónico de base.

Se

podría entonces definir una nueva oferta, una nueva base monetaria y un

nuevo multiplicador incluyendo 3 tipos de efectivo: el tradicional, el

electrónico privado y el electrónico del banco central.

Definiciones

que, nuevamente, informarían sobre las relaciones cruzadas de los

diferentes efectivos y los depósitos bancarios y su influencia en la

oferta monetaria.

Cuando

el cambio de efectivo de base en papel y monedas a formato electrónico

se completase en su totalidad, y si de forma añadida de nuevo el banco

central se reservase la emisión del nuevo efectivo electrónico de manera

monopolista, obviamente se recuperaría la fórmula tradicional para el

multiplicador monetario.

4Sumario y conclusiones

A

pesar de que en la articulación práctica de la política monetaria el

objetivo inflación y los tipos de referencia han desplazado al control

de la oferta de dinero, sigue existiendo una cierta pujanza en los

estudios que defienden el retorno a la vigilancia de los agregados

monetarios e, indirectamente, al análisis del multiplicador (Papademos y Stark, 2010; Gerdesmeier et al., 2009; Fischer et al., 2008).

En todo caso, la vigilancia de dichos agregados sigue siendo parte de

la estrategia de la política monetaria de los bancos centrales.

Aplicando

el estudio del multiplicador monetario al examen de la sustitución del

efectivo y los depósitos tradicionales por depósitos de dinero

electrónico, obtenemos unos valores para el multiplicador que se resumen

en la tabla 1, con valor inicial de 5,71.

Tabla 1.

Valores del multiplicador en base al tipo de sustitución analizado

| Hipótesis | Sustitución | Valor del multiplicador |

| Depósitos de dinero electrónico con reserva 100% sustituyen a… | … efectivo | 5,88 |

| … depósitos tradicionales | 2,92 | |

| Depósitos de dinero electrónico con reserva 1% sustituyen a… | … efectivo | 100 |

| … depósitos tradicionales | 5,71 |

Especialmente

en las situaciones en las que el multiplicador toma los valores 2,92 y

100, la pérdida de peso en el proceso de creación de dinero del sector

bancario y del banco central, respectivamente, puede incentivar a estos

agentes a recuperar el statu quo actual. En el caso del banco central,

la conducción de la política monetaria se podrá ver perturbada en la

medida que la sustitución del dinero de base por dinero electrónico

fuese de suficiente cuantía y afectase al control de los agregados

monetarios o a su definición, muy especialmente en las etapas en las que

dicha sustitución se estuviese llevando a cabo. Al afectar al pasivo de

su balance, el banco podría verse obligado a utilizar otros pasivos

sustitutivos para manejar la política monetaria o bien, incluso, a

plantearse la emisión de dinero de base en formato electrónico.

Es el caso visto en la hipótesis3

el que plantea un más interesante desarrollo teórico a futuro, en base a

la aparición de diferentes tipos de efectivo electrónico privado y

público, conviviendo con el efectivo tradicional. La formalización de

nuevos multiplicadores que reflejen esta mayor complejidad en el ámbito

monetario puede resultar muy útil para el análisis de la misma.

Agradecimientos

El autor quisiera agradecer al Profesor J. Antonio García Durán sus sugerencias acerca de la primera versión del trabajo.

Bibliografía

[Fischer et al., 2008]

Money and monetary policy: The ECB experience 1999-2006.

The Role of Money: Money and Monetary Policy in the Twenty-First Century,

[Gerdesmeier et al., 2009]

Gerdesmeier

D, Roffia B, Reimers H. Asset price misalignments and the role of money

and credit. BCE Working Paper. N.° 1068. 2009.

[Hayek, 2010]

La política monetaria en los EE.UU tras la recuperación de la crisis de 1920.

Unión Editorial, (2010),

[Henckel et al., 1999]

Henckel T, Ize A, Kovanen A. Central banking without central bank money. IMF Working Paper. N.° 99/92. 1999.

[Snellman et al., 2000]

Snellman

JS, Vesala JM, Humphrey DB. 2000. Substitution of noncash payments

instruments for cash in Europe. Bank of Finland Discussion Papers.

1/2000.

[White, 1997]

The technology revolution and monetary evolution.

The Future of Money in the Information Age,1

Un banco es un intermediario financiero que conecta a agentes con capacidad de financiación (acreedores) y a agentes con necesidad de financiación (deudores). Esa intermediación financiera puede ejecutarla a distintos plazos.

https://brujulaeconomica.blogspot.com/2014/03/creacion-del-dinero-bcentralinglaterra.html

-

http://brujulaeconomica.blogspot.com/2011/12/n-388-el-dinero-se-crea-se-destruye.html

-

https://brujulaeconomica.blogspot.com/2011/10/n-297-nada-nuevo-bajo-el-sol-las-crisis.html

-

Banca en la sombra

https://brujulaeconomica.blogspot.com/2011/11/n-369-ii-derivados-hedge-funds-over.html

-

https://brujulaeconomica.blogspot.com/2014/12/por-que-importa-el-dinero-randall-wray.html

-

Patron oro

https://brujulaeconomica.blogspot.com/2013/04/por-que-se-abandono-el-patron-oro-tano.html

-

https://brujulaeconomica.blogspot.com/2016/11/teoria-compleja-del-valor-economico.html

-

-http://articulosclaves.blogspot.com/2009/12/tiempo-y-dinero-roger-garrison.html

-

https://articulosclaves.blogspot.com/2015/09/como-se-crea-el-dinero-en-la-economia.html?q=reserva+fraccionaria

-

http://aldeaspotemkin.blogspot.com.es/2014/03/el-dinero-no-es-deuda.html

-

http://articulosclaves.blogspot.com/2010/04/reserva-fraccionaria-y-espacio.html

-

Confusiones sobre como se crea el dinero

http://articulosclaves.blogspot.com/2015/09/confusiones-sobre-como-se-crea-el-dinero.html

Vision hetedodoxa

https://brujulaeconomica.blogspot.com/2016/07/el-dinero-en-la-historia-del.html

http://articulosclaves.blogspot.com/2014/03/el-dinero-no-es-deuda-ecruz.html

http://www.iade.org.ar/noticias/la-derrota-definitiva-del-monetarismo?fbclid=IwAR1ifO4N1AY57wTMBQiLKapROMa3VwDKVQn-sx0oJ-RpVcDTYMbAMd978ro

-

-Version postkeynesiana

https://brujulaeconomica.blogspot.com/2015/04/teorias-monetarias-del-circuito.html

-

Vision ortodoxa

Ver Evolucion y ver la explicación mas recomendable en la parte n 6. La Evolución del dinero por Jesús F. Villaverde

https://brujulaeconomica.blogspot.com/2016/10/la-maldicion-del-metalico-ii-jfv.html

http://nadaesgratis.es/fernandez-villaverde/mis-aventuras-con-bitcoin-iii-historia-y-evaluacion

https://brujulaeconomica.blogspot.com/2016/10/la-maldicion-del-metalico-ii-jfv.html

https://brujulaeconomica.blogspot.com/2016/04/competencia-entre-dineros-privados.html

http://nadaesgratis.es/fernandez-villaverde/mis-aventuras-con-bitcoin-ii

----

y al final muy relacionado con las recesiones de balance

y la Coordinacion tiempo y dinero

Las soluciones de R.J.Shiller

-

La Bank Charter Act,

de julio de 1844, establece en su sección cuarta el derecho a la

remisión de billetes del Banco de Inglaterra a cambio de oro. Las

restricciones en la emisión de dichos billetes se describen en las

secciones 2, 10, 11, 12 y 13 (Bank Charter Act, 1844).

Si

bien el concepto «dinero electrónico» se ha usado de forma amplia a

partir del desarrollo tecnológico de la informática y las

telecomunicaciones propio de los últimos 50años,

en referencia a la información electrónica necesaria para el depósito y

la movilización de fondos, es específicamente desde mediados de la

última década del sigloxx

cuando comienzan a desarrollarse sistemas de pago electrónico minorista

asociados muy especialmente al crecimiento de Internet. La definición

del BCE divide estos nuevos sistemas de dinero electrónico entre

aquellos que involucran en su funcionamiento a cuentas bancarias (los

llamados productos de acceso, muy similares en su funcionamiento a una

tarjeta de débito y, de hecho, en ocasiones integrados en dichas

tarjetas) y aquellos que no involucran a cuentas bancarias (efectivo

electrónico, habitualmente almacenado en monederos electrónicos). Debido

a las distintas conexiones que estos sistemas han ido creando con los

sistemas y redes de pago bancarios, la mayoría de los mismos son aptos

para realizar pagos on-line y off-line.

Según

los datos estadísticos publicados por el BCE, el volumen de compras con

dinero electrónico se ha multiplicado por 70 en Europa entre 2000 y

2010. A pesar de este crecimiento, dicho volumen representa el 0,007% de

los depósitos a la vista.

Obviamente, en este caso, el dinero electrónico estaría respaldado con dinero fiat,

a diferencia de la posición austriaca más ortodoxa, que defiende al oro

como base del sistema monetario. La línea ortodoxa de esta defensa

llega hasta los miembros actuales de la escuela a partir de las obras

que en las primeras décadas del sigloxx escriben Ludwig von Mises, La teoría del dinero y del crédito (Mises, 1997) y Fiedrich von Hayek, La política monetaria en los EE.UU. tras la recuperación de la crisis de 1920 (Hayek, 2010).

Un ejemplo de los más representativos de la actual posición austriaca a

favor de la reserva no fraccional asociada al oro puede consultarse en

el trabajo de Murray N. Rothbard, The case for a 100 percent gold dollar (Rothbard, 2005).

Aunque

desapareciesen los billetes, las cuentas de la banca en el banco

central u otros pasivos, como los títulos de deuda pública, continuarían

realizando la función de base monetaria. A este respecto se pueden

consultar los trabajos de Lawrence H. White, The technology revolution and monetary evolution (White, 1997), y de Timo Henckel, Alain Ize y Arto Kovanen, Central banking without central bank money (Henckel et al., 1999).

Multiplicador monetario y dinero electrónico. Creación de dinero a partir de depósitos y efectivo electrónico .Ricardo Plaza Martínez

Multiplicador monetario y dinero electrónico. Creación de dinero a partir de depósitos y efectivo electrónico .Ricardo Plaza Martínez

Ante la pregunta: ¿Los bancos no deben rescatarse con fondos públicos?

Analisis JR RUn banco es un intermediario financiero que conecta a agentes con capacidad de financiación (acreedores) y a agentes con necesidad de financiación (deudores). Esa intermediación financiera puede ejecutarla a distintos plazos.

El banco puede dar financiación a corto, a medio o a largo plazo. Y a su vez el banco puede financiarse a corto, a medio o a largo plazo (obviamente es un continuo de plazos, pero simplifico expositivamente).

La cuestión es cuál ha de ser la relación entre los activos y los pasivos del banco (entre sus fuentes de orígenes y aplicaciones de financiación) para que ese banco sea viable, esto es, para que pueda hacer frente al pago regular de sus deudas

En un extremo podemos encontrar a quienes señalan que la relación entre activos y pasivos da igual (o que puede ser bastante flexible). Que un banco puede estar endeudado a muy corto plazo e invertido a muy largo plazo sin que aparezcan problemas de liquidez

O, al menos, que esos problemas de liquidez pueden solucionarse mediante regulaciones prudenciales y con salvaguardas institucionales (por ejemplo, fondos de garantía de depósitos y líneas de liquidez de los bancos centrales)En el otro extremo, tenemos a los cienporcientistas, para quienes la única forma de salvaguardar la liquidez de un banco es exigiendo que mantenga reservas del 100% sobre sus depósitos a la vista. Cualquier otro activo cubriendo ese pasivo no impedirá una crisis bancaria

-Ambas perspectivas me parecen erróneas. El conjunto del sistema bancario no puede mantenerse líquido si sus activos son a muy largo plazo y sus pasivos a muy corto plazo. Cualquier demanda extraordinaria de liquidez se saldará con liquidaciones o inflación (contexto actual)

Pero, a su vez, la banca no necesita mantener un 100% de reservas sobre sus depósitos para mantenerse líquida. Basta con que disponga de activos a muy corto plazo y de bajo riesgo para poder repagar el conjunto de depósitos bancarios, sin inflación ni liquidaciones

Esta idea es lo que tradicionalmente se ha conocido como Doctrina de las Letras Reales: si inviertes a largo plazo, endéudate a largo plazo; si te endeudas a corto plazo, invierte a corto plazo. Desde hace décadas, sin embargo, la banca se endeuda a corto e invierte a largo

Lo hace, claro, pq le resulta rentable hacerlo:los tipos a largo plazo son normalmente más altos que los tipos a corto plazo, de modo que arbitra la diferencia y se la embolsa como beneficios propios (aun sustrayendo las coberturas que contrata contra el riesgo de interés)

Pero si endeudarse a corto e invertir a largo no sólo es rentable sino tb arriesgado (coloca a la banca en una posición de iliquidez), ¿por qué no hay bancos prudentes que rechazan hacerlo? Pues pq la mayor parte de los costes y riesgos de esa iliquidez están socializados

Es decir, los beneficios de la imprudencia financiera se privatizan y los costes se socializan (provisión regular de liquidez y recapitalizaciones a costa del contribuyente). El enfoque es perverso y ha de cambiar radicalmente

Los habrá que apuesten por mayor regulación: lo entiendo porque, mientras se mantengan los privilegios de la banca (rescates y acceso en condiciones laxas al banco central), hay que controlar el abuso de esos privilegios por parte de la banca

Pero el enfoque me parece equivocado: la innovación financiera y el arbitraje regulatorio por parte de la banca son capaces de explotar los privilegios en su favor aprovechando los recovecos que siempre habrá en cualquier regulación

-El enfoque del 100% tampoco es acertado. Por un lado, los bancos pueden burlarlo muy fácilmente ofreciendo depósitos no a la vista sino a corto plazo (o aceptaciones bancarias). Por otro, el 100% dificultaría ajustar elásticamente la oferta de medios de pago a la demanda

El camino pasa por responsabilizar más a los bancos (y sus inversores, incluyendo depositantes) de sus propias decisiones. Si quieren arriesgar, deberán asumir las consecuencias de su riesgo, no socializarlas

Si no quiere arriesgar (demanda de activos financieros de bajo riesgo), prudencia financiera: endeudarse a corto e invertir a corto. Esta segmentación básica por riesgos ya existe en el resto del mercado financiero. Dejemos de socializar los riesgos de la banca

https://twitter.com/juanrallo/status/1635320087661125634

En los sistemas económicos actuales, el dinero es creado por 2 procedimientos:

1) Dinero legal, creado por el Banco Central mediante la acuñación de moneda e impresión de billetes

2) Dinero bancario, creado por los bancos comerciales mediante la concesión de préstamos.

El dinero legal sería el comunmente denominado dinero en efectivo.

Pero vamos a profundizar en el segundo tipo de dinero que es el dinero bancario y es el que tiene el mayor efecto multiplicador. Este efecto suele ser el gran culpable tanto de los áuges como de las crisis.

¿Cómo es el proceso de creación del dinero bancario?

1) Los bancos comerciales reciben depósitos de sus clientes y los utilizan para conceder préstamos y créditos a otros clientes.

2) Los bancos comerciales tienen la capacidad de crear dinero bancario mediante la concesión de préstamos y créditos a sus clientes.

3) Cuando un banco comercial concede un préstamo a un cliente, se crea una nueva cuenta corriente con el importe del préstamo concedido.

4) El banco comercial anota el importe del préstamo en la cuenta corriente del cliente y le presta el dinero.

5) El cliente utiliza el dinero para comprar bienes o realizar inversiones y finalmente acabará depositado en otras cuentas bancarias.

6) Los bancos comerciales reciben los depósitos de otros clientes y utilizan ese dinero para conceder nuevos préstamos y créditos

7) El proceso se repite una y otra vez, creando así una cadena de depósitos y préstamos que aumenta la cantidad de dinero en circulación.

8) La cantidad de dinero que puede crear un banco comercial está limitada por el coeficiente de caja, que es el porcentaje de los depósitos que deben mantenerse como reservas en efectivo o en cuentas corrientes en el Banco Central.

9) El coeficiente de caja es fijado por el Banco Central y puede variar según las necesidades económicas del país.

10) Si un banco comercial concede más préstamos de lo que le permite su coeficiente de caja, deberá pedir prestado dinero a otros bancos comerciales o al Banco Central para cubrir sus reservas.

11) Si un banco comercial tiene más reservas que las exigidas por su coeficiente de caja, puede prestar más dinero a sus clientes y crear más dinero bancario

12) La creación de dinero bancario aumenta la oferta monetaria y puede tener un impacto en la inflación y en la estabilidad económica del país.

13) El Banco Central tiene la responsabilidad de controlar la oferta monetaria y mantener la estabilidad económica del país mediante la política monetaria.

14) La política monetaria incluye medidas como la fijación de tipos de interés, la compra o venta de bonos del Estado y la regulación del coeficiente de caja.

15) La política monetaria también puede afectar a la oferta monetaria mediante su impacto en los préstamos y depósitos bancarios.

¿Cuál es el coeficiente de caja impuesto por los principales Banco Centrales del mundo?

-Banco Central Europeo: 1%

-Banco Central Suizo: 2,5%

-Banco de México: 10,5%

-Banco Popular de China: 17%

-Reserva Federal: entre el 0 y el 10%

Ejemplo práctico:

Supongamos que un banco tiene un coeficiente de reserva del 10% y un cliente (cliente A) ahorra 1.000 euros en su cuenta bancaria. Dicha entidad se vería obligada a contar siempre con 100 euros en efectivo, y tan solo podría prestar 900 euros para sus gastos.

Los bancos, por tanto, no imprimen los billetes ni fabrican las monedas, pero conceden préstamos que tienen el mismo efecto.

El Banco Central de cada país pone en circulación una cantidad determinada de dinero legal (en forma de billetes y monedas).

Y es el sistema bancario el que multiplica este dinero legal recibido al conceder préstamos, ya que este dinero no llega a salir de las entidades,sino que funciona por medio de anotaciones en cuenta.

El coeficiente de caja será el que permite que el dinero se expanda más o no.

https://twitter.com/LuisMiguelValue/status/1641032573101961218

----

https://brujulaeconomica.blogspot.com/2014/03/creacion-del-dinero-bcentralinglaterra.html

-

http://brujulaeconomica.blogspot.com/2011/12/n-388-el-dinero-se-crea-se-destruye.html

-

https://brujulaeconomica.blogspot.com/2011/10/n-297-nada-nuevo-bajo-el-sol-las-crisis.html

-

Banca en la sombra

https://brujulaeconomica.blogspot.com/2011/11/n-369-ii-derivados-hedge-funds-over.html

-

https://brujulaeconomica.blogspot.com/2014/12/por-que-importa-el-dinero-randall-wray.html

-

Patron oro

https://brujulaeconomica.blogspot.com/2013/04/por-que-se-abandono-el-patron-oro-tano.html

-

https://brujulaeconomica.blogspot.com/2016/11/teoria-compleja-del-valor-economico.html

-

-http://articulosclaves.blogspot.com/2009/12/tiempo-y-dinero-roger-garrison.html

-

https://articulosclaves.blogspot.com/2015/09/como-se-crea-el-dinero-en-la-economia.html?q=reserva+fraccionaria

-

http://aldeaspotemkin.blogspot.com.es/2014/03/el-dinero-no-es-deuda.html

-

http://articulosclaves.blogspot.com/2010/04/reserva-fraccionaria-y-espacio.html

-

Confusiones sobre como se crea el dinero

http://articulosclaves.blogspot.com/2015/09/confusiones-sobre-como-se-crea-el-dinero.html

Vision hetedodoxa

https://brujulaeconomica.blogspot.com/2016/07/el-dinero-en-la-historia-del.html

http://articulosclaves.blogspot.com/2014/03/el-dinero-no-es-deuda-ecruz.html

http://www.iade.org.ar/noticias/la-derrota-definitiva-del-monetarismo?fbclid=IwAR1ifO4N1AY57wTMBQiLKapROMa3VwDKVQn-sx0oJ-RpVcDTYMbAMd978ro

-

-Version postkeynesiana

https://brujulaeconomica.blogspot.com/2015/04/teorias-monetarias-del-circuito.html

-

Vision ortodoxa

Ver Evolucion y ver la explicación mas recomendable en la parte n 6. La Evolución del dinero por Jesús F. Villaverde

https://brujulaeconomica.blogspot.com/2016/10/la-maldicion-del-metalico-ii-jfv.html

http://nadaesgratis.es/fernandez-villaverde/mis-aventuras-con-bitcoin-iii-historia-y-evaluacion

https://brujulaeconomica.blogspot.com/2016/10/la-maldicion-del-metalico-ii-jfv.html

https://brujulaeconomica.blogspot.com/2016/04/competencia-entre-dineros-privados.html

http://nadaesgratis.es/fernandez-villaverde/mis-aventuras-con-bitcoin-ii

----

y al final muy relacionado con las recesiones de balance

y la Coordinacion tiempo y dinero

-

No hay comentarios:

Publicar un comentario