La Gran Crisis Financiera (GFC) de 2007-09 proporcionó evidencia de que los bancos a veces tienen incentivos más allá de la obligación contractual o los vínculos de capital para "intervenir" para apoyar a las entidades no consoladas a las que están conectados. Esto sucedió en forma de apoyo crediticio o de liquidez que los bancos proporcionaron, entre otros, a los conductos de titulización, los vehículos de inversión estructurados y los fondos del mercado monetario.

Step-in risk - Executive Summary

The 2007–09 Great Financial Crisis (GFC) provided evidence that banks sometimes have incentives beyond contractual obligation or equity ties to "step in" to support unconsolidated entities to which they are connected. This happened in the form of credit or liquidity support that banks provided to, among others, securitisation conduits, structured investment vehicles and money market funds.

In response, in October 2017 the Basel Committee on Banking Supervision (BCBS) issued guidelines on the identification and management of step-in risk, which refers to the risk that a bank will provide financial support to an entity beyond, or in the absence of, its contractual obligations should the entity experience financial stress. The guidelines aim to alleviate potential spillover effects from the shadow banking system1 to banks from this risk. This involves bank assessments of potential step-in risk and the supervisory evaluation of such assessments through regular reporting. The guidelines were developed as part of an initiative by the G20 to strengthen the oversight and regulation of the shadow banking system, and were expected to be implemented by 2020.

Since the GFC, a number of policy developments, including those initiated by the BCBS, have helped to identify and reduce the likelihood of a bank stepping in. The guidelines are intended to supplement these reforms and provide a structured, forward-looking approach focusing on residual step-in risk (ie after consideration of risk mitigants). These guidelines aim for consistency across jurisdictions but, at the same time, acknowledge the idiosyncratic nature of this risk.

Identifying and managing step-in risk

Step-in risk arises when a bank considers that it is likely to suffer a negative impact from the weakness or failure of an unconsolidated entity and concludes that this impact is best mitigated by stepping in to provide financial support (eg to avoid the reputational risk the bank would suffer otherwise).

To help banks and supervisors deal with step-in risk, the BCBS guidelines provide a method for identifying it. They also describe potential risk measurement and management approaches that banks and supervisors can use that leverage existing prudential tools by informing or supplementing them. The guidelines do not prescribe any automatic Pillar 1 capital or liquidity charges but rely on the application of existing prudential measures in the Basel Framework.

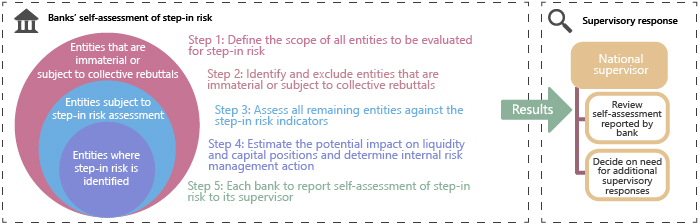

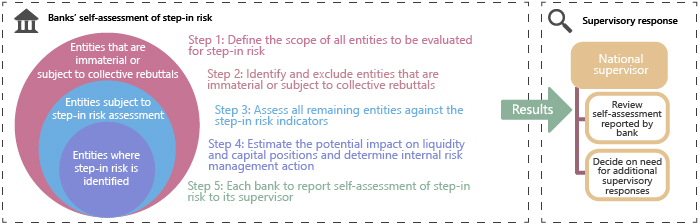

Under the guidelines, banks should establish their own policies and procedures to identify and assess step-in risk as part of their risk management processes, regularly conduct self-assessment and report the results to their supervisors. Where significant step-in risk is identified, banks are required to choose the most appropriate response, while supervisors should review and challenge bank assessments and responses.

Banks' self-assessment

The first step for a bank is to define the scope of all entities to be evaluated for potential step-in risk, taking into account their relationship with the bank. Because step-in risk could involve a variety of entities, the guidelines do not prescribe a definitive list of entity types.2 Instead, they follow a principles-based approach under which a bank should consider all unconsolidated entities3 with which it has one or more of the following relationships: (i) the bank is acting as sponsor; (ii) the bank invests in the entity's debt or equity instruments; or (iii) the bank has another (non-)contractual involvement that exposes it to risks.

In terms of specific types of entity, a bank may exclude from the assessment, in general, non-financial entities (except providers of critical operational services) and insurance and banking entities (these are already subject to prudential treatment). Securitisation entities, asset management companies and the associated assets under management that are not consolidated for regulatory purposes should be included in the assessment.

In the second step, a bank may exclude entities from the assessment that are immaterial (ie if the bank were to provide support, its liquidity and/or capital positions would not significantly deteriorate4) or subject to collective rebuttals (ie the bank is prohibited by national laws or regulations from supporting them).

The third step is to assess all remaining entities against a (non-exhaustive) list of step-in risk indicators focused on the purpose and design of the entity. These should be considered in combination to reach a conclusion. They include the nature and degree of sponsorship, banks' degree of influence, potential provision of implicit support, exposure to structured entities/variable interest entities and highly leveraged entities, liquidity stress/first-mover incentive, risk transparency for investors, the existence of accounting disclosure requirements, investor risk alignment, potential reputational risk from branding and cross-selling, historical dependence or provision of step-in support, and regulatory restrictions and mitigants to a bank's propensity to step in (see Section 3 of the guidelines).

In the fourth step, for entities where step-in risk is identified, a bank should use the appropriate method to estimate the potential impact on liquidity and capital positions – measurement of the risk – and determine the appropriate internal risk management action. A bank's approach to step-in risk management and measurement should be sensitive to residual risk by considering the degree and effectiveness of any step-in risk mitigants. Depending on the nature and extent of the anticipated step-in support, a bank may address significant step-in risk to an entity by using any of the following approaches, either in isolation or in combination: inclusion of the entity in the regulatory scope of consolidation, use of a conversion factor to estimate the risk (conversion approach), application of Basel III liquidity requirements to account for step-in risk, stress testing, provisioning, application of a large exposure-like internal limit and step-in risk disclosure.

In the fifth step, a bank should report the results of its self-assessment to its supervisor, either as part of an existing supervisory process or as a standalone step-in risk report. This needs to be done on a regular basis. The expectation is that this reporting becomes mandatory and should be done annually. The guidelines provide two illustrative templates that may be used for supervisory reporting.

Supervisory response

The guidelines assign national supervisors the responsibility for reviewing bank policies and procedures, their self-assessments and any remedial actions taken. If the supervisory assessment reveals that significant residual step-in risks have not been appropriately estimated or mitigated, a supervisor should decide whether there is a need for an additional supervisory response. Measures that supervisors may consider include those available to banks (see step four above) and the application of ex post punitive capital charges if a bank actually steps in to support an entity beyond its contractual obligations.

1 The Financial Stability Board describes the shadow banking system as "credit intermediation involving entities and activities (fully or partially) outside the regular banking system". Shadow banking is now often referred to as "non-bank financial intermediation".

2 For illustrative purposes, Annex 2 of the guidelines provides a list of entities that could be considered in the assessment.

3 Unconsolidated entities are defined as entities that are outside the scope of regulatory consolidation, which includes all banking and relevant financial entities meeting regulatory criteria or the threshold for triggering consolidation. The scope of regulatory consolidation might differ from that for accounting.

4 A bank should establish its own internal policy for determining materiality, subject to supervisory review.

This Executive Summary and related tutorials are also available in FSI Connect, the online learning tool of the Bank for International Settlements.

- https://www.bis.org/fsi/fsisummaries/step-in_risk.htm?fbclid=IwAR2dg9Zz1BoAOVYjEbf4CziEaL78nqyuEneiW3nML8SLvER7stHVDwhuLCA

Step-in risk - Executive Summary

En respuesta, el Comité de Supervisión Bancaria de Basilea (CSBB) publicó en octubre de 2017 unas directrices sobre la identificación y gestión del riesgo de step-in, que se refiere al riesgo de que un banco proporcione apoyo financiero a una entidad más allá de sus obligaciones contractuales, o en ausencia de ellas, en caso de que la entidad sufra tensiones financieras. Las directrices tienen por objeto aliviar los posibles efectos indirectos de este riesgo desde el sistema bancario en la sombra1 hacia los bancos. Esto implica la evaluación por parte de los bancos del posible riesgo de step-in y la evaluación por parte de los supervisores de dichas evaluaciones mediante la presentación de informes periódicos. Las directrices se elaboraron como parte de una iniciativa del G20 para reforzar la supervisión y la regulación del sistema bancario en la sombra, y se esperaba que se aplicaran antes de 2020.

Desde la CFG, una serie de reformas políticas, incluidas las iniciadas por el CSBB, han contribuido a identificar y reducir la probabilidad de que un banco intervenga. Las directrices pretenden complementar estas reformas y proporcionar un enfoque estructurado y prospectivo centrado en el riesgo residual de step-in (es decir, después de considerar los mitigadores de riesgo). Estas directrices pretenden ser coherentes en todas las jurisdicciones pero, al mismo tiempo, reconocen la naturaleza idiosincrásica de este riesgo.

Identifying and managing step-in risk

Para ayudar a los bancos y a los supervisores a afrontar el riesgo de intervención, las directrices del CSBB ofrecen un método para identificarlo. También describen posibles enfoques de medición y gestión del riesgo que los bancos y los supervisores pueden utilizar y que aprovechan las herramientas prudenciales existentes, informándolas o complementándolas. Las directrices no prescriben ninguna carga automática de capital o liquidez del primer pilar, sino que se basan en la aplicación de las medidas prudenciales existentes en el Marco de Basilea.

Según las directrices, los bancos deben establecer sus propias políticas y procedimientos para identificar y evaluar el riesgo de step-in como parte de sus procesos de gestión de riesgos, realizar periódicamente una autoevaluación e informar de los resultados a sus supervisores. Cuando se identifique un riesgo de step-in significativo, los bancos deben elegir la respuesta más adecuada, mientras que los supervisores deben revisar y cuestionar las evaluaciones y respuestas de los bancos.

Banks' self-assessment

En cuanto a los tipos específicos de entidades, un banco puede excluir de la evaluación, en general, a las entidades no financieras (excepto los proveedores de servicios operativos críticos) y a las entidades de seguros y bancarias (éstas ya están sujetas a un tratamiento prudencial). Las entidades de titulización, las sociedades de gestión de activos y los activos asociados bajo gestión que no estén consolidados a efectos reglamentarios deben incluirse en la evaluación.

En el segundo paso, el banco puede excluir de la evaluación a las entidades que sean inmateriales (es decir, que si el banco prestara apoyo, sus posiciones de liquidez y/o capital no se deteriorarían significativamente4) o que estén sujetas a refutaciones colectivas (es decir, que el banco tenga prohibido por las leyes o regulaciones nacionales prestarles apoyo).

En el cuarto paso, para las entidades en las que se identifique el riesgo de step-in, el banco deberá utilizar el método adecuado para estimar el impacto potencial sobre las posiciones de liquidez y capital -medición del riesgo- y determinar la acción interna de gestión del riesgo apropiada. El enfoque del banco para la gestión y medición del riesgo de step-in debe ser sensible al riesgo residual, considerando el grado y la eficacia de cualquier mitigador del riesgo de step-in. En función de la naturaleza y el alcance del apoyo previsto al step-in, el banco podrá abordar el riesgo de step-in significativo de una entidad utilizando cualquiera de los siguientes métodos, ya sea de forma aislada o combinada: inclusión de la entidad en el ámbito de consolidación reglamentario, utilización de un factor de conversión para estimar el riesgo (método de conversión), aplicación de los requisitos de liquidez de Basilea III para contabilizar el riesgo de step-in, pruebas de tensión, dotación de provisiones, aplicación de un límite interno similar al de las grandes exposiciones y divulgación del riesgo de step-in.

En el quinto paso, el banco debe comunicar los resultados de su autoevaluación a su supervisor, ya sea como parte de un proceso de supervisión existente o como un informe independiente sobre el riesgo de step-in. Esto debe hacerse de forma regular. Se espera que este informe sea obligatorio y que se realice anualmente. Las directrices proporcionan dos plantillas ilustrativas que pueden utilizarse para la presentación de informes de supervisión.

Supervisory response

The guidelines assign national supervisors the responsibility for reviewing bank policies and procedures, their self-assessments and any remedial actions taken. If the supervisory assessment reveals that significant residual step-in risks have not been appropriately estimated or mitigated, a supervisor should decide whether there is a need for an additional supervisory response. Measures that supervisors may consider include those available to banks (see step four above) and the application of ex post punitive capital charges if a bank actually steps in to support an entity beyond its contractual obligations.

1 The Financial Stability Board describes the shadow banking system as "credit intermediation involving entities and activities (fully or partially) outside the regular banking system". Shadow banking is now often referred to as "non-bank financial intermediation".

2 For illustrative purposes, Annex 2 of the guidelines provides a list of entities that could be considered in the assessment.

3 Unconsolidated entities are defined as entities that are outside the scope of regulatory consolidation, which includes all banking and relevant financial entities meeting regulatory criteria or the threshold for triggering consolidation. The scope of regulatory consolidation might differ from that for accounting.

4 A bank should establish its own internal policy for determining materiality, subject to supervisory review.

This Executive Summary and related tutorials are also available in FSI Connect, the online learning tool of the Bank for International Settlements.

- https://www.bis.org/fsi/fsisummaries/step-in_risk.htm?fbclid=IwAR2dg9Zz1BoAOVYjEbf4CziEaL78nqyuEneiW3nML8SLvER7stHVDwhuLCA

Jerome H Powell: Monetary policy in the time of COVID

El camino de la recuperación ha sido difícil, y un buen punto de partida es agradecer a los que estuvieron en primera línea luchando contra la pandemia: los trabajadores esenciales que mantuvieron la economía en marcha, los que han atendido a otros necesitados, y los de la investigación médica, las empresas y el gobierno, que se unieron para descubrir, producir y distribuir ampliamente vacunas eficaces en un tiempo récord. También debemos tener presentes a quienes han perdido la vida a causa del COVID, así como a sus seres queridos.

El fuerte apoyo político ha impulsado una recuperación vigorosa pero desigual, que es, en muchos aspectos, históricamente anómala. En una inversión de los patrones típicos en una recesión, la renta personal agregada aumentó en lugar de caer, y los hogares cambiaron masivamente su gasto de los servicios a los bienes manufacturados. El auge de la demanda de bienes y la fuerza y rapidez de la reapertura han provocado escasez y cuellos de botella, dejando al lado de la oferta, limitado por la COVID, incapaz de seguir el ritmo. El resultado ha sido una elevada inflación en los bienes duraderos, un sector que ha experimentado una tasa de inflación anual muy por debajo de cero en el último cuarto de siglo. Las condiciones del mercado laboral están mejorando pero son turbulentas, y la pandemia sigue amenazando no sólo la salud y la vida, sino también la actividad económica. Muchas otras economías avanzadas están experimentando condiciones igualmente inusuales.

II. The distributional footprint of monetary policy

https://www.bis.org/publ/arpdf/ar2021e2.htm?fbclid=IwAR13LiUvuuYtCMXwbKdsOVZwAS6syWq9MxTBW2qVxmRD6YJt8RJymCctASE

Publications in peer-reviewed journals

- https://www.bis.org/forum/research/pubs_in_ext_journals.htm?fbclid=IwAR2FrvS0K4Z3FfiL594DTK9VnNd-NnrTXOV6085TFMnCmeyllQwF2geTvU4

Annual Economic Report 2021

Annual Economic Report 2021 by chapter

It is now over a year since the Covid-19 pandemic struck out of the blue, plunging the global economy into a historically deep recession. An acute health crisis turned into an overwhelming economic crisis, as policymakers adopted stringent containment measures to save lives. This was a recession in response to an insidious invisible enemy.

More...The global recession was deep, but ended sooner than expected, aided by considerable policy support. The recovery has been uneven; some countries and sectors returned to pre-pandemic growth paths, while others lagged. Meanwhile, financial conditions have remained exceptionally accommodative.

More...The long-term rise in economic inequality since the 1980s is largely due to structural factors, well outside the reach of monetary policy, and is best addressed by fiscal and structural policies.

More...Central bank digital currencies (CBDCs) offer in digital form the unique advantages of central bank money: settlement finality, liquidity and integrity. They are an advanced representation of money for the digital economy.

More...Selected journal publications by BIS economists, 2014-2021

Forthcoming

- "Corporate dollar debt and depreciations: All's well that ends well?" (J Caballero), Journal of Banking & Finance, forthcoming.

-

"The cost of steering in financial markets: evidence from the mortgage market" (L Guiso, A Pozzi, A Tsoy, L Gambacorta and P E Mistrulli), Journal of Financial Economics.

-

"Assessing the gains from international macroprudential policy cooperation" (P-R Agénor, T Jackson, E Kharroubi, L Gambacorta, G Lombardo, L Pereira da Silva), Journal of Money, Credit and Banking.

-

"The FOMC risk shift" (T A Kroencke, M Schmeling and A Schrimpf), Journal of Monetary Economics.

-

"What can commercial property performance reveal about bank valuations?" (E Kohlscheen and E Takáts), Journal of International Money and Finance.

-

"Demography and inflation through time" (M Juselius and E Takáts), Journal of Economic Dynamics and Control.

- "Monetary policy's rising FX impact in the era of ultra-low rates" (A Schrimpf, J Kearns and M Ferrari), Journal of Banking and Finance.

- "The FOMC risk shift" (T Kroencke, M Schmeling and A Schrimpf), Journal of Monetary Economics.

-

"Geographic diversification and bank lending during crises" (S Doerr and P Schaz), Journal of Financial Economics.

- "Which credit gap is better at predicting financial crises? A comparison of univariate filters" (M Drehmann and J Yetman), International Journal of Central Banking.

- "International trade finance and the cost channel of monetary policy in open economies" (N Patel), International Journal of Central Banking.

2021

- "Financial crises and innovation" (B Hardy and C Sever), European Economic Review, September 2021.

- "Corporate dollar debt and depreciations: All's well that ends well?" (J Caballero), Journal of Banking & Finance, September 2021.

-

"Geographic diversification and bank lending during crises" (S Doerr and P Schaz), Journal of Financial Economics, June 2021.

- "The effects of asset price volatility on market participation: evidence from the Thai foreign exchange market" (J Koosakul and I Shim), Journal of Banking and Finance, March 2021.

- "Exchange rates and prices: evidence from the 2015 Swiss franc appreciation" (R Auer, A Burstein, S Lein), American Economic Review, February 2021.

-

"Stress tests, entrepreneurship, and innovation" (S Doerr), Review of Finance, February 2021.

- "Foreign-currency exposures and the financial channel of exchange rates: eroding monetary policy autonomy in small open economies" (G Georgiadis and F Zhu), Journal of International Money and Finance, February 2021.

- "The Janus face of bank geographic complexity" (I Aldasoro, B Hardy and M Jager), Journal of Banking & Finance, January 2021.

- "Financial stress in lender countries and capital outflows from emerging market economies" (I Shim and K Shin), Journal of International Money and Finance, January 2021.

- https://www.bis.org/review/r210902e.htm?fbclid=IwAR2XAgeSqgEbc-UqbuzvxoTltqIqEuoivDRULwHuuayWoeru2jFsDttHQpU

No hay comentarios:

Publicar un comentario