Escenario central de sostenibilidad de las cuentas públicas de la@AIReF_es, que estuvimos revisando ayer

La AIReF actualiza el observatorio de deuda tras el cierre de la ratio en el 113,2% del PIB en 2022

- La Autoridad Independiente de Responsabilidad Fiscal señala

que la deuda bajó 5 puntos del PIB el año pasado y muestra una clara

senda de reducción desde el máximo del 125,7% alcanzado en el primer

trimestre de 2021

- A corto plazo, la AIReF proyecta una nueva disminución de la

deuda en 2023, que situaría la ratio en el 110,6% del PIB impulsada,

fundamentalmente, por el crecimiento nominal del PIB

- En el medio y largo plazo, la AIReF proyecta una evolución

de la ratio de deuda desfavorable por el envejecimiento de la población,

tras un periodo inicial de cierta estabilización

- La AIReF constata un punto de inflexión en la evolución de

los costes de financiación en 2022 y destaca que la deuda española ha

mantenido el diferencial respecto a la alemana en el entorno de 100

puntos básicos

- El gasto por intereses del total de las AAPP se ha

incrementado 5.550 millones de euros en 2022 hasta 31.595 millones, lo

que representa un 2,4% del PIB

- La institución destaca el fuerte incremento de la carga

financiera como consecuencia de la revalorización de la cartera de deuda

ligada a la inflación, que ha aportado más de 8.000 millones

- Señala que el nuevo ciclo monetario unido al elevado nivel

de deuda existente, sitúa la sostenibilidad de las finanzas públicas en

un punto de partida de gran vulnerabilidad

La Autoridad Independiente de Responsabilidad Fiscal (AIReF) publicó hoy en su página web el Observatorio de Deuda, actualizado tras conocer el dato de cierre del año 2022, en el que la ratio española se situó en el 113,2%, lo que supone una reducción de 5 puntos en el año y un incremento de 15 puntos respecto al nivel previo a la pandemia. La reducción de la ratio en 2022 ha sido significativa y superior a las previsiones de los distintos organismos nacionales e internacionales, incluida la AIReF, como consecuencia entre otros factores de una contribución más elevada del crecimiento.

La contracción del elevado déficit público, el rebote de la actividad y una inflación mucho más alta de lo esperado han logrado corregir aproximadamente un tercio del incremento de la deuda provocado en el primer año de la pandemia y situar a la ratio en una clara senda descendente. De los 15 puntos de incremento en los últimos tres años, el déficit público ha contribuido con una aportación de 21,8 puntos, compensada parcialmente con el deflactor del PIB en 8,6 puntos, mientras que la aportación del crecimiento real ha sido prácticamente nula en ese periodo. La Administración Central y los Fondos de la Seguridad Social han asumido prácticamente la totalidad del incremento de deuda de los tres últimos años, al financiar la mayor parte de los gastos asociados a la pandemia.

Para 2023, las previsiones macro-fiscales de la AIReF proyectan una disminución en la ratio de deuda sobre PIB de 2,6 puntos sobre el nivel registrado en 2022, que situarían la ratio en el 110,6% a finales del año. Esta previsión mejora la presentada por el Gobierno en el borrador de Plan Presupuestario para 2023 del 112,4%, que está en línea con las últimas previsiones del Fondo Monetario Internacional (FMI) y la Comisión Europea. El déficit público seguirá contribuyendo al incremento de la deuda de una manera similar al 2022 y la reducción de la ratio vendrá sustentada principalmente por el crecimiento nominal del PIB, donde el deflactor tendrá una contribución muy notable.

En el Observatorio, la AIReF constata que el año 2022 ha supuesto un punto de inflexión en la evolución de los costes de financiación. El entorno de bajos tipos de interés de los últimos años ha dado un giro brusco ante la reacción de los bancos centrales para frenar la inflación. El aumento de las rentabilidades ha sido un fenómeno global, aunque cabe destacar que la deuda española ha mantenido su diferencial respecto a la alemana, en el entorno de los 100 puntos básicos, que en términos históricos es relativamente bajo.

El coste medio de la cartera de deuda del Estado ha aumentado desde su mínimo histórico del 1,64% hasta el 1,73% y el gasto por intereses del total de las AAPP se ha incrementado 5.550 millones en 2022, hasta un total de 31.595 millones, el 2,4% del PIB. Aunque la elevada vida media de la cartera de deuda hace que la traslación de los mayores tipos de emisión se produzca de forma gradual, cabe destacar que el fuerte incremento de la carga financiera se ha producido como consecuencia de la revalorización de la cartera de deuda ligada a la inflación, que supuesto más de 8.000 millones. Por otro lado, el fuerte crecimiento de la economía ha posibilitado que la carga financiera medida como porcentaje del PIB haya crecido de forma más moderada, registrando un punto de inflexión tras una continuada reducción durante ocho años.

Para 2023, el Tesoro Público propone un programa de financiación similar al del pasado ejercicio, manteniendo el objetivo de emisiones netas en los 70.000 millones, a través de la emisión de instrumentos a medio y largo plazo, con una emisión neta negativa de los instrumentos a corto. De cara a los próximos años, se prevé una estabilización de las necesidades de financiación brutas en términos monetarios, que se irán reduciendo en relación al PIB. La disminución de las necesidades de financiación netas – ligada a un proceso de reducción del déficit – se verá en parte compensada por las mayores amortizaciones asociadas a un nivel de deuda muy superior.

Según el Observatorio de la AIReF, la deuda del Estado presenta un riesgo de refinanciación bajo. El perfil de vencimientos de la deuda del Estado muestra unas necesidades de financiación bien distribuidas a lo largo de los próximos años, con vencimientos moderados en el corto plazo y una distribución granular en el medio y largo plazo, sin concentración de vencimientos en ningún año.

Los distintos programas de compras de activos públicos del BCE iniciados en 2015 e intensificados en 2020 y 2021 han convertido al Banco de España en uno de los principales tenedores de la deuda pública española, incrementando 25 puntos su cuota de participación en el total de la deuda en los últimos años hasta el entorno del 35%. La AIReF considera que, en el largo plazo, la reducción de la deuda soberana del balance del BCE puede suponer un reto importante no exento de riesgos, al exigir el regreso de buena parte de la base inversora residente que se ha visto desplazada durante los últimos años.

Tal y como recoge la AIReF en el Observatorio, el nuevo ciclo monetario y el elevado nivel de deuda sitúan la sostenibilidad de las finanzas públicas en un punto de partida de gran vulnerabilidad. En los próximos años se espera un retorno relativamente rápido, desde el mínimo del 0% registrado en 2021, a unos tipos medios para las nuevas emisiones del 3%. Esta evolución de los tipos de interés está generando un punto de inflexión en el coste medio total de la deuda, que comenzará una senda al alza desde el mínimo del 1,9% hasta un entorno del 3% en el medio plazo.

Proyecciones a medio y largo plazo

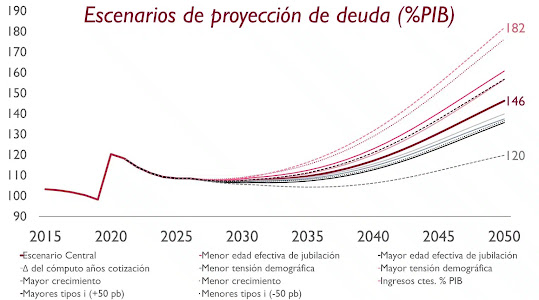

En el medio y largo plazo, la AIReF proyecta una evolución de la ratio de deuda sobre el PIB desfavorable. A partir de las proyecciones publicadas recientemente en la ‘Opinión sobre la sostenibilidad de las administraciones públicas a largo plazo’, la AIReF proyecta en su escenario base una ratio de deuda creciente tras un periodo inicial de cierta estabilización. El deterioro del saldo primario proyectado a partir de 2030 como consecuencia del envejecimiento de la población hará que la deuda retome una senda ascendente que se irá acelerando hasta un máximo del 186% del PIB en 2070. En paralelo, la carga financiera mantendrá una dinámica desfavorable incluso en un escenario de contención del coste de la deuda.

Dada la incertidumbre de las proyecciones macro-fiscales a medio y largo plazo, la AIReF incorpora en la Opinión proyecciones basadas en escenarios alternativos, planteando diferentes hipótesis sobre la evolución de las variables relacionadas con los elementos institucionales del sistema de pensiones, la demografía, la economía, los ingresos públicos y los tipos de interés. Sin embargo, los escenarios más favorables no consiguen disminuir la ratio de deuda por debajo del 100% del PIB en el medio plazo, aunque sí logran mantener la ratio estabilizada durante un periodo más largo y proyectan a futuro unos niveles de deuda inferiores.

En este contexto, la generación de espacio fiscal, necesario para contener la evolución de la deuda por un lado y abordar shocks como los ocurridos en los últimos años por otro lado, hace necesario el diseño de un plan a medio plazo que guíe las cuentas públicas hacia una situación de equilibrio. Las simulaciones muestran que la implementación de una estrategia fiscal temprana para contener la dinámica de la deuda y el aumento de la carga de intereses evitará tener que realizar mayores ajustes a medio y largo plazo. De hecho, las simulaciones incluidas en la Opinión ponen de manifiesto que con un ajuste fiscal de entre 0,3 y 0,45 p. p. sostenido durante 10 o 4-7 años respectivamente, la deuda en diez años se situaría en un nivel más moderado y con una dinámica claramente descendente.

- La Autoridad Independiente de Responsabilidad Fiscal señala que el crecimiento medio del gasto computable en 2022 fue superior al 9%, una cifra que no tiene precedente y se produce tras un aumento de más del 7% en 2021

- Entre 2019 y 2022, periodo en el que han estado suspendidas las reglas fiscales, el gasto computable de las grandes CCLL ha crecido un 23%

- Las CCLL destinatarias de la recomendación son los ayuntamientos de Alicante, Barcelona, Córdoba, Madrid, Palma y Valladolid, las diputaciones de Valencia y Sevilla, el Cabildo Insular de Tenerife, el Consell de Mallorca y la Diputación Foral de Gipuzkoa

- La AIReF avisa de que el mantenimiento de estas tasas en 2023 supondría un deterioro del saldo de las grandes CC. LL. y un riesgo para la sostenibilidad

- https://www.airef.es/es/noticias/la-airef-recomienda-a-once-ccll-que-analicen-los-incrementos-de-gasto-registrados-desde-2019-y-eviten-nuevos-aumentos-sin-financiacion-permanente/

https://articulosclaves.blogspot.com/2023/04/por-que-nuestros-politicos-no-siempre.html

Seamos realistas: pidamos lo posible

Más pronto que tarde habrá que tomar

decisiones impopulares para beneficio de todos, y no puede ser que éstas

sólo sean aumentar la presión fiscal sobre los que crean riqueza

Soy de los que cree que es el optimismo lo que mueve el mundo: el sentimiento de no resignarse y comprometerse a poder cambiar las cosas que van mal es lo que las hace mejorar, por lo que no me gusta el pesimismo, conduce a la resignación. Sin embargo, sí me gusta el realismo, no dejarme engañar por falsos optimismos y centrarme en los datos objetivos. Y aunque hay mucha subjetividad en la interpretación que se hacen de las cifras que nos suministran, es evidente que son los únicos elementos que tenemos para valorar la situación económica.

En el presente, y el FMI lo ha confirmado esta semana, lo que se aprecia es que la economía del mundo desarrollado está estancada, aunque mejor de lo que se preveía, y con las tasas de paro en niveles históricamente muy bajos, los tipos de interés siguen subiendo, la guerra en Ucrania (y todo lo que eso conlleva) sigue viva y los resultados empresariales, excluyendo los bancos, del último trimestre han sido más bien discretos. En España, los autónomos bajan, los asalariados pierden poder adquisitivo, el aumento de empleados públicos permite un nivel de empleo récord (aunque en número de horas trabajadas no se ha vuelto a niveles prepandemia) pero no consigue borrar a nuestro país del top de países con mayor tasa de paro. La presión fiscal aumenta, la deuda también (aunque el año pasado creciera menos que el PIB gracias a los máximos de recaudación) y el ambiente político está enrarecido por la proximidad de las citas con las urnas.

Según cálculos del Financial Times el estímulo combinado de EEUU, Europa, Japón y Reino Unido fue del 1% del PIB en las recesiones de los 80 y 90, del 12% en la de 2008 y del 35% en la de 2020

La cercanía de las elecciones locales y generales está llevando a que sea cada vez más complicado ver análisis de la situación actual que no estén ideologizados: unos resaltan un dato cierto como es que España es el único país de nuestro entorno cuya economía sigue por debajo de los niveles prepandemia y los otros que es meritorio que nuestro país sea de los que más va a crecer, según todas las previsiones, este año. Y ambos lados achacan al gobierno actual la responsabilidad de esto. Hay algo que está por encima del signo político del gobierno de turno y que traspasa las fronteras españolas, y son los problemas de un mundo que, desde hace décadas, sólo sabe salir de las crisis con más intervencionismo y más deuda: según cálculos del Financial Times el estímulo combinado de EEUU, Europa, Japón y Reino Unido fue del 1% del PIB en las recesiones de los 80 y 90, del 12% en la de 2008 y del 35% en la de 2020. Hay que tener en cuenta circunstancias que no son estrictamente económicas como la geopolítica o el envejecimiento poblacional de Occidente.

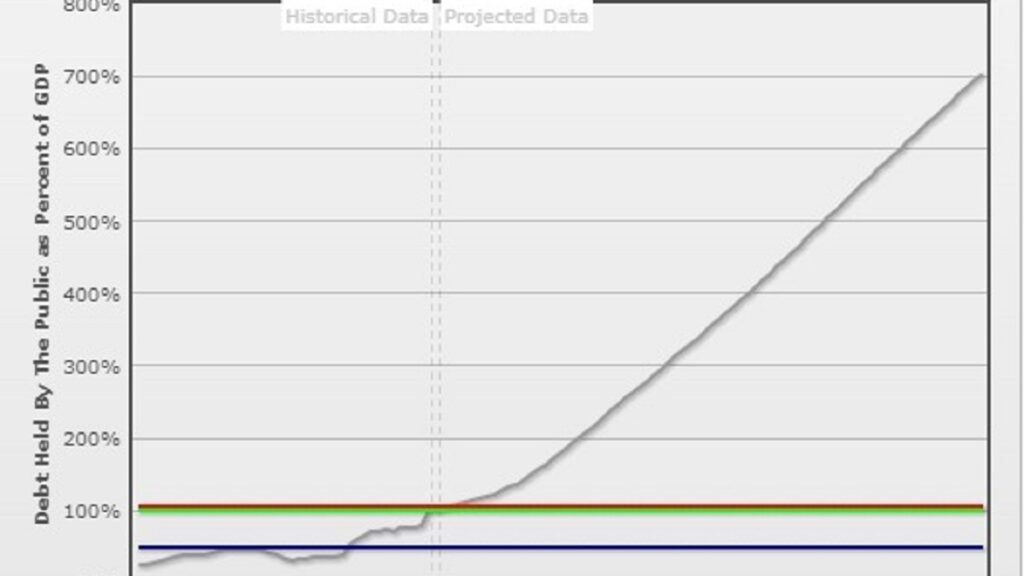

No es razonable que cada vez se emita más deuda para poder mantener el PIB, y a pesar de ello la ratio deuda/PIB siga subiendo y que también lo haga la presión fiscal porque los gobiernos no son capaces de cuadrar ingresos y gastos. Y todo esto viene por la necesidad electoralista de nuestros gobernantes de mantener el estado del bienestar a toda costa, aunque los números no cuadren. En España, la mayor prueba de esto es la enorme subida de las pensiones de este año a pesar del enorme déficit de la Seguridad Social. Por suerte o por desgracia, las matemáticas no mienten. Esto no es sólo una opinión mía. En el “Resumen ejecutivo del informe financiero del año fiscal 2021 del gobierno de EE. UU.”, país que este verano llegará de nuevo a su -muy flexible- límite autoimpuesto de techo de deuda, se puede leer varias veces la palabra “unsustainable” (insostenible) y en esta proyección (de una fuente oficial del gobierno estadounidense) podemos verlo gráficamente:

La explosión inflacionaria sólo se puede combatir con subidas de tipos que aún encarecen más el pago de la deuda y aumenta el riesgo de que la falta de ayudas de los bancos centrales perjudique especialmente a las economías (y a los bancos, como acabamos de ver con el SVB estadounidense) más vulnerables, las que tienen peores cuentas públicas. El riesgo de una crisis de deuda soberana que empiece en una economía emergente o en un país de la Eurozona como Italia o España, o incluso en Japón (tercera economía del mundo, y uno de los países con mayores desequilibrios financieros), se dispara. Sólo un aumento espectacular de la productividad podría, a escala global, conseguir evitar el descabellado rumbo que está tomando el endeudamiento de los estados. Sin embargo, la tendencia es precisamente la contraria: la evolución de la productividad es mediocre.

Un país con un porcentaje cada vez menor de población en edad de trabajar, puede reducir su tasa de paro y, sin embargo, ampliar los problemas de sus cuentas públicas

Otros temas como la geopolítica no ayudan, ni a corto plazo (la guerra de Ucrania no tiene visos de acabarse pronto) ni a medio, ya que más bien parece que estamos ante una nueva Guerra Fría global con más de dos frentes. Sin embargo, a mí el problema que más me preocupa es el envejecimiento poblacional. Es un proceso que está reduciendo enormemente la población activa y que, de hecho, relativiza el optimismo que se aprecia con las tasas de paro en mínimos de algunos países. Un país con un porcentaje cada vez menor de población en edad de trabajar, puede reducir su tasa de paro y, sin embargo, ampliar los problemas de sus cuentas públicas. El aumento de la población pasiva y el coste sanitario (no son sólo las pensiones) que supone una sociedad más envejecida, presionan enormemente la capacidad financiera de los países con un estado del bienestar como el nuestro. Más pronto que tarde habrá que tomar decisiones impopulares para beneficio de todos, y no puede ser que éstas sólo sean aumentar la presión fiscal sobre los que crean riqueza. Hay que ser realistas.

No hay comentarios:

Publicar un comentario