Notas sobre dolarización

Podemos empezar este artículo con una pregunta (que ya se hizo Hyman Minsky hace muchos años) … ¿Cómo estabilizar una economía inestable? Naturalmente, las políticas de estabilización adecuadas estarán asociadas a las fuentes de inestabilidad empíricamente relevantes al fenómeno en cuestión.

Cuando uno habla de inflación, los primeros síntomas no suelen ser suficientes para identificar el origen de esta inestabilidad nominal. Si bien una primera aproximación al problema puede sugerir que es consecuencia de un shock nominal (shock de política monetaria, por ejemplo), la inestabilidad nominal puede ser consecuencia de shocks reales. Dependiendo el problema, la respuesta puede ser nominal, real, o ninguna. Naturalmente, la identificación de las causas de la inflación es un paso fundamental al momento de pensar cómo resolverla.

¿Qué llevo a la Argentina del año 2023 a hablar de dolarización? Los actuales niveles de inflación, por encima del 100% anualizado, son la razón por la cual la dolarización es una de políticas macroeconómicas “estrella” entre las sugeridas por los candidatos a presidente para las elecciones de octubre 2023. En una economía de alta inflación, parcialmente dolarizada, proponer una dolarización completa puede tener cierto rédito político. El razonamiento del ciudadano es que “si para comprar un piso, un coche, o pagar un alquiler necesito conseguir dólares, entonces prefiero que también mi salario me lo paguen en dólares”. Este razonamiento es intuitivo, pero falaz a la hora de pensar que una dolarización resolvería los problemas de una economía inflacionaria y mejoraría el bienestar social. Sin embargo, en realidad, deberíamos culpar a una pobre identificación de las fuentes de inestabilidad nominal como la primera causa de estar hablando de dolarización como la solución al problema inflacionario.

Inestabilidad nominal y reglas de política monetaria: el caso de la Convertibilidad

Argentina ha sido tradicionalmente un país de alta inflación, esto está claro en la Figura 1. Desde, al menos, 1950 hasta 1991 los periodos de estabilidad de precios pueden clasificarse como “ocasionales”, raramente bajando del nivel de 15%-20% de inflación anual. Durante la Década Perdida (1982-1990) la inflación en promedio había superado el 100% anual y entre 1989 y 1991 se habían sufrido dos hiperinflaciones. Abruptamente, el periodo 1991 a 2001, ha sido el periodo de estabilidad más duradero de los últimos 70 años, donde la inflación se desaceleró rápidamente a principios de la década y se mantuvo en niveles cercanos a 0 hasta la crisis de la deuda de 2001. Ese periodo ha sido bautizado con el nombre de la ley que había logrado estabilizar la inflación: periodo de “Convertibilidad”. El abandono de la convertibilidad no fue, per se, lo que generó el nuevo ciclo inflacionario. El cambio de régimen sucedió en una crisis tan profunda que tuvo un pico inflacionario de muy corta duración asociado a un 300% de depreciación de la moneda (pero con un pass-through muy bajo, en contexto). La inflación crónica en Argentina post-Convertibilidad tardó unos años en volver, y se empezó a acelerar alrededor del 2007.

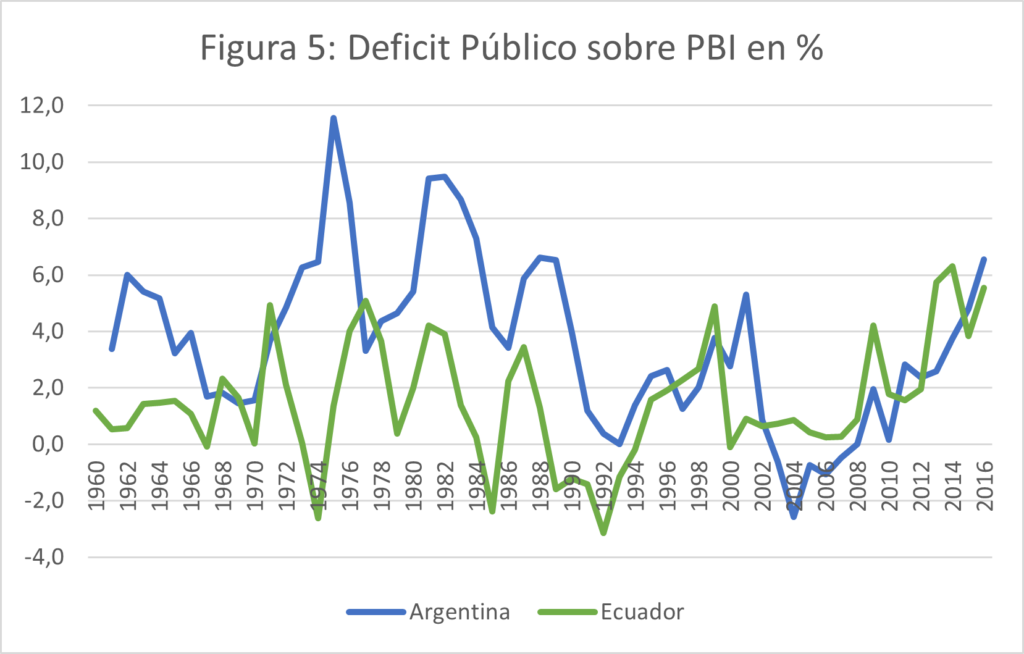

Argentina también ha sido tradicionalmente una economía de déficits fiscales, como puede verse en la Figura 2.

Los datos del periodo de estabilidad de precios 1992-2001 parecen no estar coordinados con los datos de la evolución del déficit. Si bien este fue un periodo de estabilidad de precios, también fue un periodo de crecientes déficits fiscales. No sorprendentemente, la experiencia de Argentina de los años ’90 sugieren que instaurar un régimen donde la política monetaria es muy disciplinada, como un currency peg, no necesariamente induce responsabilidad fiscal (dado que la autoridad fiscal es independiente de la monetaria, ¿por qué lo haría?). Necesariamente, la estabilidad de precios reduce la recaudación vía señoreaje y el aumento del déficit fiscal necesita nuevas fuentes de financiamiento. En el caso de Argentina, en ese periodo fue la deuda pública, que más que se duplico pasando del 25.3% del PBI al 53.6%. En este contexto de “falta de coordinación fiscal/monetaria” el financiamiento que no ofrece el Banco Central, se consigue en el sector privado (local o internacional).

La Convertibilidad fue un plan de estabilización que pegó el valor del peso al valor del dólar con una tasa de cambio de 1 a 1. La base monetaria emitida estaba respaldada y tenía libre convertibilidad con el dólar. Podemos pensar que es una regla monetaria menos rígida que una dolarización, en el sentido que la emisión de pesos está regulada por la cantidad de dólares que el sector público puede conseguir, pero no implica la denominación de todos los contratos en dólares ni implica eliminar la moneda local de circulación como medio de cambio. En principio es un régimen que contribuye a la estabilidad nominal, pero tiene costos de salida más bajos una dolarización.

La Convertibilidad terminó abruptamente. Si bien para finales de los años ’90 ya se percibía un agotamiento del régimen monetario por la falta de competitividad internacional y por la percepción de insostenibilidad de la evolución de la deuda pública nacional y de las deudas públicas de nivel subnacional, el abandono de la convertibilidad vino de la mano de una crisis bancaria (también producto de ciertos “detalles” del diseño del régimen y el papel de la banca privada) y de un default soberano que terminó de resolverse años más tarde con una quita de capital importante a los inversores locales e internacionales de deuda en dólares.

En ese mismo periodo, Ecuador decidió dolarizar su economía. En la siguiente sección repasamos unos pocos aspectos del caso de Ecuador para tratar de pensar si lo que le faltó a Argentina fue una señal más clara de que la regla monetaria nunca se iba a abandonar.

El caso de Ecuador

Al dolarizarse, el gobierno decide eliminar el señoreaje como fuente de financiamiento y también decide eliminar la política monetaria como instrumento de política macroeconómica. Claramente, evaluar el impacto de la dolarización en la economía de Ecuador no es nada sencillo y excede los objetivos de esta entrada ya que la metodología apropiada implicaría diseñar una economía contrafáctica expuesta a los mismos shocks que Ecuador, que no hubiera dolarizado, pero hubiera implementado todas las otras políticas implementadas en ese mismo periodo. La mayor dificultad para estudiar el impacto de la dolarización en ausencia de un claro contrafactual es que el cambio de política no fue únicamente monetario en el caso de Ecuador. A la par de dolarizar la economía, el congreso también aprobó muchas políticas de índole fiscal. Cuevas y Diaz (2022) en Kehoe y Nicolini (2022) discuten el contexto en el cual la economía se dolarizó y las dinámicas de corto y mediano plazo.

Dos puntos interesantes para contrastar con el caso argentino. En el marco de una dolarización (al igual que en el caso de la Convertibilidad en Argentina), la estabilización no es inmediata, como puede verse en las dinámicas inflacionarias presentadas en la Figura 3, si bien la dolarización comenzó a principios del año 2000, la inflación interanual baja de dos dígitos a fines del 2002. Este punto no es menor y se relaciona con Sargent (1982). En el caso de las hiperinflaciones estudiadas en este artículo, el proceso inflacionario empieza a desacelerarse antes de que el Banco Central ajuste la tasa de emisión monetaria y en cambio responde al cambio de políticas monetarias y fiscales. En el caso de Ecuador, es probable que la persistencia inflacionaria esté relacionada a falta de credibilidad del cambio de política o a la existencia de mecanismos indexatorios.

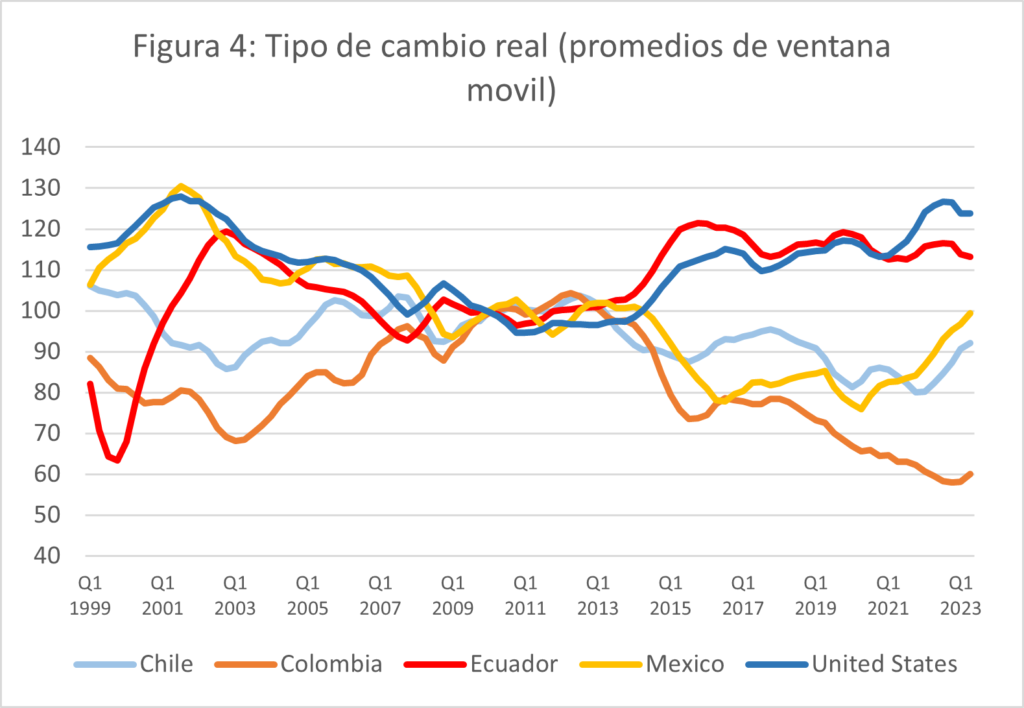

Como consecuencia de la persistencia inflacionaria, el tipo de cambio real efectivo se aprecia sustancialmente durante ese periodo. Luego comienza a seguir la evolución del tipo de cambio real de EEUU, el cual se deprecia sostenidamente hasta 2011. Esta dinámica de persistencia inflacionaria y apreciación real se observó también al inicio del Plan de Convertibilidad en Argentina en 1991. Actualmente como puede verse, el tipo de cambio real de Ecuador está mucho más apreciado que para el resto de las economías latinoamericanas con características similares y sigue de cerca al tipo de cambio real de EEUU.

Además de la dinámica inflacionaria al inicio del Plan de estabilización, mencionamos que, en el caso argentino, el papel de la política fiscal puede ser determinante. En relación a esto hay dos puntos centrales a considerar.

Si miramos la evolución del balance del sector público podemos ver que la dolarización, si bien ha sido acompañada por medidas fiscales, no disciplina al sector público. Esto puede verse en la Figura 5. El impacto inicial de las medidas fiscal a principios de los 2000 parecen haber desaparecido luego de la crisis de EEUU del 2008. El desequilibrio fiscal de Ecuador en 2016 estaba acercándose al 7% del PBI.

Segundo, si bien la dolarización (en conjunto con el resto de las políticas) parece haber controlado el riesgo inflacionario, Ecuador tiene sustancialmente un spread mayor que el resto de las economías comparables, incluyendo Argentina en casi toda la muestra. Si bien Ecuador ha defaulteado en 2008 el alto spread en promedio puede estar relacionado al Peso problem, definido por ejemplo en Kaminsky (1993), entre otros. Esto parece indicar que, en presencia de desequilibrios fiscales, la percepción de fragilidad fiscal se asimila a riesgo soberano más que a riesgo inflacionario, que también claramente, tiene costos para la economía.

Un denominador común de la experiencia argentina y ecuatoriana es que estas reglas monetarias necesitan una coordinación fiscal que no necesariamente va a ocurrir y la falta de coordinación tiene costos tanto en términos presentes como altos spreads soberanos, como en términos esperados porque le restan credibilidad a la sostenibilidad del régimen monetario.

Resumen y comentarios

La evidencia de la dolarización en Ecuador y la Convertibilidad en Argentina parecen sugerir que ambos programas de estabilización necesitan de reformas fiscales que garanticen la sostenibilidad de esos regímenes. En ausencia de estas reformas, dolarizar la economía genera riesgos potencialmente más dañinos que la inflación.

Por otro lado, cabe la pregunta fundamental: si se introducen las reformas fiscales que hicieran sostenible un régimen de dolarización, ¿seguiría siendo necesario dolarizar? Mi prior es que no, si la inflación tiene en último lugar un origen fiscal, resolver el desequilibrio fiscal sería suficiente para estabilizar la economía y dolarizar o no sería irrelevante para la dinámica inflacionaria. Claro que una vez dolarizados perderíamos un instrumento importante de política macroeconómica.

Hay muchas teorías interesantes con las cuales estudiar estos problemas formalmente, mi objetivo es cubrirlas en futuras entradas.

https://nadaesgratis.es/admin/notas-sobre-dolarizacion

No hay comentarios:

Publicar un comentario