Secular stagnation is not over-El estancamiento secular no ha terminado- Inflación transitoria

1. La variable macro más importante en contexto actual es r-g .

2. La inflación es transitoria y los tipos de interés volverán a ser muy bajos,

3. El estancamiento secular no ha terminado

Secular stagnation is not over

Is secular stagnation over?

I do not think so. Today’s inflation will not last, but I believe that low rates will.

¿Se ha acabado el estancamiento secular?

Yo creo que no. La inflación actual no durará, pero creo que los tipos bajos sí lo harán.

El

estancamiento secular, un concepto propuesto por el economista Alvin

Hansen en 1938, se refiere a las economías que sufren de una demanda

privada estructuralmente baja, que requiere tipos de interés muy bajos

para sostener la demanda y alcanzar la producción potencial; de hecho,

requiere tipos de interés tan bajos que son inferiores a la tasa de

crecimiento. Este estado se resume en una formulación que se ha hecho

famosa (al menos en los debates macroeconómicos...): r < g, un tipo

de interés seguro inferior a la tasa de crecimiento de la economía. En

2013 Lawrence H. Summers despertó un interés generalizado al declarar

que las economías avanzadas se encontraban en un estado de estancamiento

secular.

En efecto, las pruebas empíricas eran abrumadoras de

que la mayoría de las economías se encontraban en tal estado. Los tipos

de interés reales (es decir, los tipos de interés ajustados a la

inflación) no habían dejado de bajar desde mediados de los años ochenta y

eran muy inferiores a las tasas de crecimiento, de hecho normalmente

negativas. En consecuencia, Summers y yo (y muchos otros) exploramos las

implicaciones fundamentales de tal estado. Yo me centré en las

implicaciones para la política fiscal, y mi nuevo libro, Sacar

conclusiones para la política fiscal, acaba de ser publicado por MIT

Press.

En el actual contexto inflacionista, sin embargo, el

título de mi libro, Fiscal Policy under Low Interest Rates, parece una

provocación. Algunos dirán que la publicación puede ser un bonito libro

de historia, pero que ya está desfasado porque el mundo ha cambiado.

Según esta opinión, los tipos de interés son ahora altos, no bajos, y

ahora debemos prepararnos para un mundo en el que r > g por término

medio. De hecho, el propio Summers, en las recientes reuniones de la

American Economic Association, opinó que "no volveremos a la era del

estancamiento secular".

Discrepar sobre el estancamiento secular

con el primer macroeconomista que lo identifica correctamente como un

fenómeno contemporáneo es algo que uno debe hacer con mucho cuidado. En

primer lugar, porque se trata de una cuestión fundamental: Puede que no

haya variable más importante para la política macroeconómica que r - g.

En

segundo lugar, porque creo que el estancamiento secular global estaba y

está impulsado por factores estructurales profundos que ni la COVID ni

la inflación han hecho nada por revertir. Una vez que los bancos

centrales hayan ganado la lucha contra la inflación, que lo harán, lo

más probable es que volvamos a un entorno macroeconómico no muy

diferente, al menos en este aspecto, del anterior a COVID. Esto

significa que los tipos de interés seguros -es decir, los tipos de los

activos sin riesgo de impago- volverán a ser bajos. En consecuencia, veo

muy probable que r < g siga siendo el régimen predominante durante

algún tiempo.

¿Por qué creo que los tipos seguirán bajos?

El

descenso de los tipos seguros de los bonos del Estado (ajustados a la

inflación prevista) ha sido constante y global desde la década de 1980.

El descenso puede haber comenzado antes en Japón, pero esencialmente

todas las economías avanzadas compartieron la condición hasta la

inflación post-COVID de 2021. Esta tendencia no fue el resultado de

acontecimientos concretos, como la crisis financiera mundial o la crisis

COVID: si bien éstas provocaron una bajada temporal de los tipos, estos

tipos más bajos fueron desviaciones efímeras de una tendencia a la baja

subyacente.

Secular stagnation, a concept put forward by the economist Alvin Hansen in 1938, refers to economies suffering from structurally low private demand, requiring very low interest rates to sustain demand and achieve potential output—indeed requiring interest rates so low that they are lower than the growth rate. This state is summarized by a formulation that has become famous (at least in macroeconomic discussions…): r < g, a safe interest rate lower than the growth rate of the economy. In 2013 Lawrence H. Summers stirred widespread interest by declaring that the advanced economies were in a state of secular stagnation.

The empirical evidence was indeed overwhelming that most economies were in such a state. Real interest rates (i.e., interest rates adjusted for inflation) had steadily declined since the mid-1980s and were much lower than growth rates, indeed typically negative. Accordingly, Summers and I (and many others) explored the fundamental implications of such a condition. I focused on the implications for fiscal policy, and my new book, drawing conclusions for fiscal policy, has just been published by MIT Press.

In the current inflationary context, however, the title of my book, Fiscal Policy under Low Interest Rates, seems like a provocation. Some will say the publication may be a nice history book but that it is already out of date because the world has changed. According to this view, interest rates are now high, not low, and we should now prepare for a world in which r > g on average. Indeed, Summers himself, at the recent meetings of the American Economic Association, opined that "we’ll not return to the era of secular stagnation."

Disagreeing about secular stagnation with the first macroeconomist to identify it rightly as a contemporary phenomenon is something that one should do very carefully. Yet I must.First, because the issue is a fundamental one: There may be no variable more important for macroeconomic policy than r − g.

Second, because I believe that global secular stagnation was and is driven by deep structural factors that neither COVID nor inflation have done anything to reverse. Once central banks have won the fight against inflation, which they will, we shall most likely return to a macroeconomic environment not dramatically different, at least in this respect, from the one before COVID. That means that safe interest rates—that is, rates for assets with no risk of default—will be low again. As a result, I see a high probability that r < g remains the prevalent regime for some time to come.

El

estancamiento secular, un concepto propuesto por el economista Alvin

Hansen en 1938, se refiere a las economías que sufren de una demanda

privada estructuralmente baja, que requiere tipos de interés muy bajos

para sostener la demanda y alcanzar la producción potencial; de hecho,

requiere tipos de interés tan bajos que son inferiores a la tasa de

crecimiento. Este estado se resume en una formulación que se ha hecho

famosa (al menos en los debates macroeconómicos...): r < g, un tipo

de interés seguro inferior a la tasa de crecimiento de la economía. En

2013 Lawrence H. Summers despertó un interés generalizado al declarar

que las economías avanzadas se encontraban en un estado de estancamiento

secular.

En efecto, las pruebas empíricas eran abrumadoras de

que la mayoría de las economías se encontraban en tal estado. Los tipos

de interés reales (es decir, los tipos de interés ajustados a la

inflación) no habían dejado de bajar desde mediados de los años ochenta y

eran muy inferiores a las tasas de crecimiento, de hecho normalmente

negativas. En consecuencia, Summers y yo (y muchos otros) exploramos las

implicaciones fundamentales de tal estado. Yo me centré en las

implicaciones para la política fiscal, y mi nuevo libro, Sacar

conclusiones para la política fiscal, acaba de ser publicado por MIT

Press.

En el actual contexto inflacionista, sin embargo, el

título de mi libro, Fiscal Policy under Low Interest Rates, parece una

provocación. Algunos dirán que la publicación puede ser un bonito libro

de historia, pero que ya está desfasado porque el mundo ha cambiado.

Según esta opinión, los tipos de interés son ahora altos, no bajos, y

ahora debemos prepararnos para un mundo en el que r > g por término

medio. De hecho, el propio Summers, en las recientes reuniones de la

American Economic Association, opinó que "no volveremos a la era del

estancamiento secular".

Discrepar sobre el estancamiento secular

con el primer macroeconomista que lo identifica correctamente como un

fenómeno contemporáneo es algo que uno debe hacer con mucho cuidado. En

primer lugar, porque se trata de una cuestión fundamental: Puede que no

haya variable más importante para la política macroeconómica que r - g.

En

segundo lugar, porque creo que el estancamiento secular global estaba y

está impulsado por factores estructurales profundos que ni la COVID ni

la inflación han hecho nada por revertir. Una vez que los bancos

centrales hayan ganado la lucha contra la inflación, que lo harán, lo

más probable es que volvamos a un entorno macroeconómico no muy

diferente, al menos en este aspecto, del anterior a COVID. Esto

significa que los tipos de interés seguros -es decir, los tipos de los

activos sin riesgo de impago- volverán a ser bajos. En consecuencia, veo

muy probable que r < g siga siendo el régimen predominante durante

algún tiempo.

Why do I believe rates will remain low?

The decline in safe rates on government bonds (adjusted for expected inflation) has been a steady and global one since the 1980s. The decline may have started earlier in Japan, but essentially all advanced economies shared the condition until the post-COVID inflation of 2021. This trend did not result from particular events, say the global financial crisis or the COVID crisis: while these led to temporarily lower rates, these lower rates were short-lived deviations from an underlying downward trend.

El

descenso de los tipos seguros de los bonos del Estado (ajustados a la

inflación prevista) ha sido constante y global desde los años ochenta.

El descenso puede haber comenzado antes en Japón, pero esencialmente

todas las economías avanzadas compartieron la condición hasta la

inflación post-COVID de 2021. Esta tendencia no fue el resultado de

acontecimientos concretos, como la crisis financiera mundial o la crisis

COVID: si bien éstas provocaron una bajada temporal de los tipos, estos

tipos más bajos fueron desviaciones efímeras de una tendencia a la baja

subyacente.

What market rates tell us

This process was indeed interrupted by the rise of inflation starting in 2021, which has forced central banks to increase interest rates to get inflation down to target. But even now, at what may be close to the height of central bank interest rates in their fight against inflation, real interest rates are still surprisingly low (and real rates are what matters for r − g).

In the United States, the 10-year nominal rate on government bonds is currently 3.4 percent, while the 10-year inflation forecast by the Congressional Budget Office (CBO) is 2.4 percent, implying a 10-year real rate of 1.0 percent. At the same time, the 10-year CBO growth forecast is 1.7 percent, implying that, even today, the 10-year forecast for r − g is still negative: −0.7 percent. Similar computations for the eurozone and for Japan yield even more negative values for the 10-year r − g: −1.3 percent for the euro zone, −1.2 percent for Japan.

These are 10-year averages, and thus reflect both the forecasts of higher short rates in the near future and the depressing effects on long rates of quantitative easing on long rates. An alternative is to use data from the overnight index swaps curve for 1-year bonds 10 years out and from 1-year inflation swaps also 10 years out, together with the CBO forecast for 1-year growth 10 years out. These imply an even greater negative value of r − g: −1.2 percent 10 years out from today.

Or one can instead look at what the Fed expects to happen. The December “Summary of Economic Projections” based on forecasts from the Federal Open Market Committee gives a median long-run forecast for the policy rate of 2.5 percent, an inflation forecast of 2 percent, and a GDP growth forecast of 1.8 percent. These imply a real rate of 0.5 percent and a value for r − g of −1.3 percent.

Investors, and even the Fed, can be wrong, however. Indeed, they did not predict the current increase in nominal rates. So, one must dig deeper.

De

hecho, este proceso se vio interrumpido por el aumento de la inflación a

partir de 2021, que ha obligado a los bancos centrales a aumentar los

tipos de interés para reducir la inflación hasta el objetivo. Pero

incluso ahora, en lo que puede estar cerca del punto álgido de los tipos

de interés de los bancos centrales en su lucha contra la inflación, los

tipos de interés reales siguen siendo sorprendentemente bajos (y los

tipos reales son los que importan para r - g).

En Estados Unidos,

el tipo nominal a 10 años de la deuda pública es actualmente del 3,4%,

mientras que la previsión de inflación a 10 años de la Oficina

Presupuestaria del Congreso (CBO) es del 2,4%, lo que implica un tipo

real a 10 años del 1,0%. Al mismo tiempo, la previsión de crecimiento a

10 años de la CBO es del 1,7%, lo que implica que, incluso hoy, la

previsión de r - g a 10 años sigue siendo negativa: -0,7%. Cálculos

similares para la zona euro y para Japón arrojan valores aún más

negativos para la r - g a 10 años: -1,3% para la zona euro, -1,2% para

Japón.

Se trata de medias a 10 años, por lo que reflejan tanto

las previsiones de tipos a corto más altos en un futuro próximo como los

efectos depresivos sobre los tipos a largo de la relajación

cuantitativa sobre los tipos a largo. Una alternativa es utilizar datos

de la curva de swaps de índices a un día para bonos a 1 año a 10 años

vista y de swaps de inflación a 1 año también a 10 años vista, junto con

la previsión del CBO para el crecimiento a 1 año a 10 años vista. Esto

implica un valor negativo aún mayor de r - g: -1,2% a 10 años vista.

También

podemos fijarnos en las previsiones de la Reserva Federal. El "Resumen

de proyecciones económicas" de diciembre, basado en las previsiones del

Comité Federal de Mercado Abierto, ofrece una previsión mediana a largo

plazo para el tipo de interés oficial del 2,5%, una previsión de

inflación del 2% y una previsión de crecimiento del PIB del 1,8%. Esto

implica un tipo real del 0,5% y un valor de r - g del -1,3%.

Sin

embargo, los inversores, e incluso la Reserva Federal, pueden

equivocarse. De hecho, no predijeron el actual aumento de los tipos

nominales. Por tanto, hay que profundizar.

Looking at fundamentals

One must try to both identify the factors behind the earlier decline in rates and forecast their evolutions in the future. Conceptually, one can think of three sets of factors. The first two are the factors affecting saving and the factors affecting investment; together, they determine capital accumulation, and by implication the economy’s marginal product of capital and the distribution of real rates depending on their relative riskiness. The third are the factors that affect the preference for safety among investors, which in turn determines how low the safe rate is relative to more risky rates of return such as stock returns.

It is fair to say that, while the (abundant) literature has identified the likely factors at work, it has not pinned down the relative contributions of these three sets of factors. Some give a main role to stronger saving and weaker investment. Others focus on an increased demand for safe assets. Yet I believe that, for most of the relevant factors, there is no reason to expect a dramatic turnaround from their pre-COVID evolution.

Take saving. I see the two main forces behind high saving as demographics and higher income. To the extent that longer life expectancy—which dominates demographic evolutions in advanced economies—leads to a longer retirement, it induces people to save more in anticipation of their longer retirement.[1] Higher income levels (rather than higher income growth) increase the proportion of the population that is able to save, either for precautionary motives or for life cycle saving purposes. These factors will continue to be relevant in the future.

Summers has argued that the increase in public debt due to the fiscal response to COVID will lead, other things equal, to an increase in r. He is right about the sign of the increase in public debt’s impact on r, but the effect is likely to be quite small. The debt-to-GDP ratio in advanced economies has increased only from 75 percent in 2019 to 82 percent in 2022; under standard assumptions, this implies an increase in r of no more than 15–30 basis points. That would be insufficient to offset the pre-COVID downward trend in safe rates, let alone to close the gap between r and g.

Turn to the demand for safe assets. A rise in this demand was an important factor in leading to a larger discount on the safe rate pre-COVID. In particular, regulation requiring financial institutions to hold a higher proportion of liquid assets clearly played a role. This is unlikely to change. And, if anything, the world looks more uncertainthan it was pre-COVID, leading not only to more precautionary saving but also to a higher proportion of wealth to be held in liquid and safe assets (and fewer countries’ assets being considered safe).

This leaves the likely evolution of investment, and this is where I freely admit that there is more uncertainty. The rate of technological progress is notoriously difficult to predict from decade to decade. If progress were to speed up again, the effect on r − g would be ambiguous: it would lead to higher growth, which would lead to an even lower r − g; but it would also trigger higher investment, which in turn would lead to a higher r and thus a higher r − g. Such a technological explosion did not happen in the last 40 years, but it could.

One can think of other reasons why investment might become stronger. Geopolitics suggest that defense spending, a form of investment, may go up. Reshoring and friendshoring, for security or other reasons, may imply both higher investment and possibly lower growth as some of the benefits of trade are lost. The fight against global warming will increase green investment, while at the same time potentially slightly decreasing growth. All these may lead to an increase in r − g and thus reduce the room for fiscal space and the use of fiscal policy.[2] It would however take an unusual investment boom to reverse the sign of r − g and this cannot be the baseline scenario.

In short, one can never be sure. But I see the inflation episode and the higher rates as an interlude. Looking beyond this episode, I see low interest rates and a negative r − g as the most likely scenario for the future. If I am right, this is the time to think about fiscal and monetary policy once the fight against inflation is won.[3]

Hay

que tratar tanto de identificar los factores que explican el anterior

descenso de los tipos como de prever su evolución en el futuro.

Conceptualmente, se puede pensar en tres conjuntos de factores. Los dos

primeros son los factores que afectan al ahorro y los factores que

afectan a la inversión; juntos, determinan la acumulación de capital y,

por implicación, el producto marginal del capital de la economía y la

distribución de los tipos reales en función de su riesgo relativo. El

tercero son los factores que afectan a la preferencia por la seguridad

entre los inversores, que a su vez determinan lo bajo que es el tipo

seguro en relación con los tipos de rendimiento más arriesgados, como el

de las acciones.

Es justo decir que, si bien la (abundante)

bibliografía ha identificado los factores probables en juego, no ha

precisado las contribuciones relativas de estos tres conjuntos de

factores. Algunos atribuyen un papel principal al mayor ahorro y a la

menor inversión. Otros se centran en una mayor demanda de activos

seguros. Sin embargo, creo que, para la mayoría de los factores

relevantes, no hay razón para esperar un cambio drástico respecto a su

evolución anterior a la crisis.

Por ejemplo, el ahorro. En mi

opinión, las dos principales fuerzas que explican el elevado ahorro son

la demografía y el aumento de los ingresos. En la medida en que una

mayor esperanza de vida -que domina la evolución demográfica en las

economías avanzadas- conduce a una jubilación más larga, induce a la

gente a ahorrar más en previsión de su jubilación más larga[1]. Unos

niveles de renta más altos (en lugar de un mayor crecimiento de la

renta) aumentan la proporción de la población que puede ahorrar, ya sea

por motivos de precaución o con fines de ahorro a lo largo del ciclo

vital. Estos factores seguirán siendo relevantes en el futuro.

Summers

ha argumentado que el aumento de la deuda pública debido a la respuesta

fiscal a la COVID dará lugar, en igualdad de condiciones, a un aumento

de r. Tiene razón en cuanto al signo del impacto del aumento de la deuda

pública sobre r, pero es probable que el efecto sea bastante pequeño.

La relación deuda/PIB en las economías avanzadas sólo ha aumentado del

75 por ciento en 2019 al 82 por ciento en 2022; bajo supuestos estándar,

esto implica un aumento de r de no más de 15-30 puntos básicos. Esto

sería insuficiente para compensar la tendencia a la baja de los tipos

seguros anterior a COVID, por no hablar de cerrar la brecha entre r y g.

Volvamos

a la demanda de activos seguros. Un aumento de esta demanda fue un

factor importante que condujo a un mayor descuento en el tipo seguro

pre-COVID. En particular, la regulación que exige a las instituciones

financieras mantener una mayor proporción de activos líquidos desempeñó

claramente un papel. Es poco probable que esto cambie. Y, en todo caso,

el mundo parece más incierto de lo que era antes de la COVID, lo que

lleva no sólo a un mayor ahorro por precaución, sino también a una mayor

proporción de riqueza en activos líquidos y seguros (y menos activos de

países considerados seguros).

Queda la probable evolución de la

inversión, y aquí es donde admito libremente que hay más incertidumbre.

El ritmo del progreso tecnológico es notoriamente difícil de predecir de

una década a otra. Si el progreso volviera a acelerarse, el efecto

sobre r - g sería ambiguo: provocaría un mayor crecimiento, lo que

llevaría a un r - g aún más bajo; pero también desencadenaría una mayor

inversión, lo que a su vez llevaría a un mayor r y, por tanto, a un

mayor r - g. Una explosión tecnológica de este tipo no ocurrió en los

últimos 40 años, pero podría ocurrir.

Se puede pensar en otras

razones por las que la inversión podría fortalecerse. La geopolítica

sugiere que el gasto en defensa, una forma de inversión, podría

aumentar. La deslocalización y el friendshoring, por razones de

seguridad o de otro tipo, pueden implicar tanto una mayor inversión como

posiblemente un menor crecimiento, al perderse algunos de los

beneficios del comercio. La lucha contra el calentamiento global

aumentará la inversión verde, aunque al mismo tiempo podría disminuir

ligeramente el crecimiento. Todo ello puede conducir a un aumento de r -

g y, por tanto, reducir el margen para el espacio fiscal y el uso de la

política fiscal[2]. Sin embargo, haría falta un auge inusual de la

inversión para invertir el signo de r - g y éste no puede ser el

escenario de referencia.

En resumen, nunca se puede estar seguro.

Pero yo veo el episodio de inflación y los tipos más altos como un

interludio. Mirando más allá de este episodio, veo tipos de interés

bajos y una r - g negativa como el escenario más probable para el

futuro. Si estoy en lo cierto, este es el momento de pensar en la

política fiscal y monetaria una vez ganada la lucha contra la

inflación[3].

Notes

1. It has been argued that longer life expectancy means a larger proportion of dissavers and thus lower saving. This is incorrect. While it is true that the proportion of dissavers goes up, over their lifetime people need to save more in anticipation of a longer retirement, leading to a higher aggregate saving rate.

2. To be clear and as I argue in the book, such an increase in r, if it came from an increase in desirable investment, would be a good thing, even if it reduced fiscal space.

3. A summary of what I see as the main implications for macroeconomic policy in general, and for fiscal policy in particular, is in my previous blog.

Data Disclosure

This publication does not include a replication package.

- https://twitter.com/jan_eeckhout/status/1617478919560794112

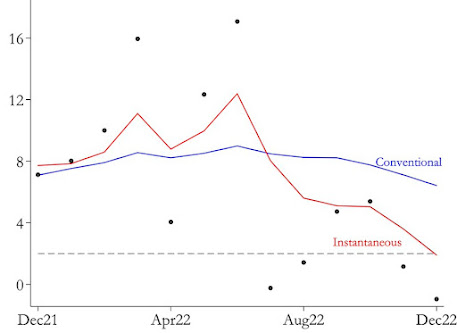

I don’t think people fully appreciate that high inflation in the US and the Euro area is over. We are back at 2% Part of the high inflation perception today is measurement: instantaneous inflation in December is 2% instead of the conventional measure of 6.5%

Why is conventional inflation so high still? Prices are recorded monthly, so Inflation numbers come in monthly. There are 2 issues:

1. Magnitude

2. Averaging

1. Magnitude. The price change month-to-month is a lot smaller than year-to-year. Because we are used to talking about annual rates, we transform monthly rates into annual rates. E.g., a monthly price change of 1% is 12.7% annually (more than times 12 because of compounding)

2. Averaging. The monthly data are noisy (sales, human error, weather,…). Seasonally adjusting helps, but noise remains, so we use multiple observations to minimize the noise. Therefore we use all 12 monthly observations rather than just 1 to calculate the inflation rate

Averaging is fine when inflation is stable with no sharp in/decrease. But that is not the story of the last two years. Yearly averaging puts as much weight on monthly observations from 12 months ago as on last month. So we obtain the average inflation from 6 months ago

So why not use multiple monthly readings of inflation, but put more weight on recent observations and less on the distant past. We use kernel weights that trade off the averaging needed due to noisy data against the need to have instantaneous inflation readings

The differences are big: 6.5% versus 2% This has profound implications for monetary policy as the Central Bank may be reacting to old news. It also affects expectations, inflation-indexed financial assets, labor contracts, and fiscal policy

- https://t.co/5ae4QxCgFq

Core inflation, food, and commodities are falling fast (commodities inflation is negative). Services inflation is high and on the rise

Inflation in the Euro area mirrors what happens in the United States, though Euro inflation is still above the 2% target. The UK, Japan, and Australia do not show much of a declining trend in inflation

- https://twitter.com/jan_eeckhout/status/1617478919560794112